Русал

Сегодняшние торги Русал в Гонконге

- 16 декабря 2019, 10:42

- |

United Company Rusal Plc

(HKG: 0486)

HK$3.64 +0.04 (+1.11%)

Turnover — Объем: HK$34,42 Mln = $4 419 838 = 277,48 млн руб

16 Dec 2019 15:19 HKT https://my-calend.ru/time-diff/gonkong_moskva

https://www.hkex.com.hk/Market-Data/Securities-Prices/Equities/Equities-Quote?sym=486&sc_lang=en

HK$3,64 = $0,47 х 62,78 руб = 29,50 руб

- комментировать

- Комментарии ( 0 )

Новости компаний — обзоры прессы перед открытием рынка

- 10 декабря 2019, 08:52

- |

«Сафмар» складывает уголь. Новая компания станет третьей по размеру в РФ

Группа «Сафмар» планирует создать угольную компанию с годовой добычей в 30 млн тонн на базе «Русского угля» и Кузбасской топливной компании (КТК), которая в этом году стала частью холдинга Михаила Гуцериева, рассказывают источники “Ъ” и подтверждают в группе. Синергия между активами возможна на внутреннем направлении продаж: «Русский уголь» большую часть угля продает внутри России, а КТК обладает крупной розничной сетью. Эксперты считают, что объединенная компания станет третьей по размеру на угольном рынке страны.

https://www.kommersant.ru/doc/4188211

Компенсация в пользу средних. Все авиакомпании смогут получить топливные субсидии

( Читать дальше )

Русал - вложит > 600 млн руб в производство инновационного материала для кабельной промышленности

- 09 декабря 2019, 16:01

- |

технический директор Русала Виктор Манн:

«Пуск первого участка мощностью 5 тысяч тонн в год запланирован в 2021 году, инвестиции составят более 600 миллионов рублей»

«По словам потребителя, качество полученного продукта ставит наш продукт на уровень с самыми лучшими мировыми марками. Уже получены письма о заинтересованности в поставках ВОГА на 23 тысячи тонн в год, но работы по расширению сферы применения ВОГА продолжаются для освоения потенциала рынка в 100 и более тысяч тонн в год»

источник

Русал - планирует до 2034 года запустить новый завод по производству глинозема

- 09 декабря 2019, 15:59

- |

«До 2023 года мы планируем открыть на территории АГК (Ачинский глиноземный комбинат — ред.) опытно-промышленный участок по получению глинозема из каолиновых руд. Следующий этап — запуск до 2034 года нового завода мощностью 1 миллион тонн глинозема. Завод планируется открыть ближе к месторождению каолиновых руд, а участок на АГК перепрофилировать на выпуск продукции с добавленной стоимостью, например: псевдобемит и силикагель»

Подчеркивается, что разработка новой энергоэффективной технологии получения глинозема из отечественного высококремнистого сырья — один из перспективных проектов.

«На основании знаний о смежных технологиях, нам удалось разработать технологию, которая может не только производить глинозем из руды с высоким содержанием кремния: золы, каолинов, но и получить оксид алюминия с более высокими показателями по чистоте при тех же операционных затратах. В перспективе это позволит компании полностью отказаться от импортной руды и перейти на российское сырье. Также надо отметить, что новая технология полностью безопасна и позволяет производить комплексную переработку, которая сведет к минимуму отходы производства»

источник

Перспективы акций Русала неоднозначные и противоречивые - Финам

- 04 декабря 2019, 13:12

- |

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», считает: «Даже при текущих относительно низких ценах на алюминий акции „РУСАЛа“ выглядят дешево. Со следующего года компания планирует вернуться к практике регулярных дивидендных выплат». Также он добавляет, что возможными драйверами роста акций компании могут стать восстановление цен на алюминий, возврат доли рынка после снятия санкций, дивиденды «Норникеля».

Не очень высоко оценивает шансы компании на рост Алексей Калачев, аналитик ГК «ФИНАМ»: «Вероятность выплаты дивидендов по акциям RUSAL ограничена высоким уровнем налоговой нагрузки. К тому же, алюминий уязвим к замедлению промышленного роста. И вероятное снижение дивидендов „Норникеля“ тоже не благотворно для „РУСАЛа“, эти дивиденды обеспечивают до половины его прибыли. С учетом этих рисков, полагаю, что компания оценена рынком вполне адекватно, и шансов на хороший рост немного».

В высокую дивидендную доходность не верит и Ксения Лапшина

( Читать дальше )

Цены на металлы и инвестпрограмма - главные риски для акций Норникеля - Финам

- 03 декабря 2019, 17:35

- |

Виталий Манжос, старший риск-менеджер «Алго Капитал»: «Норильский Никель» является одним из крупнейших отечественных экспортеров сырья, доходы которого не зависят от колебаний цен на нефть. Кроме того, компания выплачивает весьма неплохие дивиденды несколько раз в год. Когда-то острый конфликт основных акционеров в настоящее время охлажден. Исходя из этого, покупка акций «Норникеля» выглядит хорошей инвестицией на долгий срок в несколько лет и более. Важный недостаток этих бумаг в настоящее время заключается в том, что они торгуются недалеко от исторического максимума. С этой точки зрения, можно было бы подождать существенной коррекции, что относится и ко многим другим бумагам. Однако, если вы будете собирать позицию в них в течение нескольких месяцев и даже лет, то можно начинать уже сейчас".

Виктор Шастин

( Читать дальше )

Русал - в развитие БАЗа и Богословской ТЭЦ за 3 года вложено 2,6 млрд руб

- 29 ноября 2019, 11:27

- |

Вместе с ранее реализованными мероприятиями это привело к увеличению выпуска глинозема на более чем 55 тысяч тонн при снижении себестоимости производства.

«Обновление основных фондов и реализация программы модернизации БАЗа направлены, в первую очередь, на повышение безопасности и улучшение условий труда на производстве. Кроме того, благодаря комплексной и планомерной работе, мы достигли увеличения выпуска глинозема до показателя свыше 1 миллиона тонн в год, повысив эффективность и снизив себестоимость готовой продукции

источник

Новости компаний — обзоры прессы перед открытием рынка

- 28 ноября 2019, 09:11

- |

Контейнеры пошли в «Дело». Контролирующим акционером оператора стала группа Сергея Шишкарева

Итоги аукциона по продаже контроля в крупнейшем в РФ контейнерного операторе, «Трансконтейнере», оказались неожиданными. На рынке ждали победы «Енисей Капитала» Александра Абрамова и Романа Абрамовича, но торги выиграла группа «Дело» Сергея Шишкарева, предложив 60,3 млрд руб. — более чем в полтора раза выше стартовой цены. Расходы увеличит и оферта миноритариям в лице того же «Енисей Капитала» и ВТБ. Последнего, впрочем, группа надеется убедить остаться. Для «Дела» это грандиозный скачок масштаба бизнеса, но вопросы вызывает ставшая его следствием огромная долговая нагрузка.

( Читать дальше )

Обвал цен на никель может дать точку входа в акции Норникеля - Invest Heroes

- 26 ноября 2019, 19:32

- |

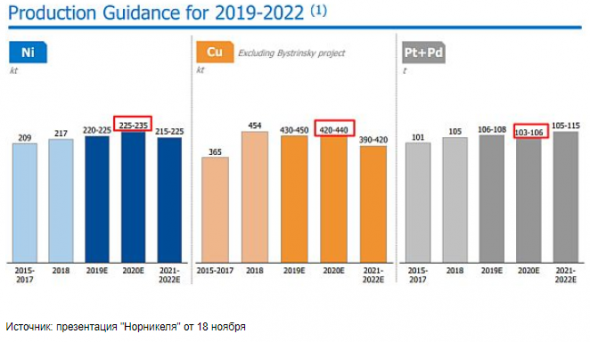

Объемы производства уже выросли

Цены на палладий +57% г/г (это 26% его выручки)

Цены на никель +36% г/г (это 38% его выручки)

Наблюдаемый драйвер – рост дивидендов.

Дивиденды по EBITDA 2019F дают доходность 10.2% к текущим ценам.

Вопрос, может ли «Норникель» дать лучшую точку входа – может:

Волатильность цен на никель

SPO от Абрамовича

Текущая дивидендная доходность двухзначная, но она такая уже год.

«Норникель» при сохранении статуса quo покажет рост прибыли

EBITDA формируется из цены*объемы – денежные издержки.

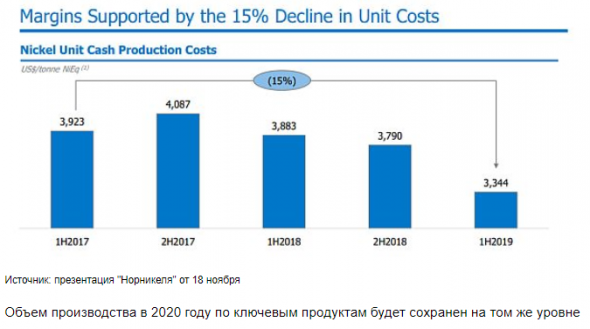

Денежные издержки у «Норникеля» не волатильны, и даже снижаются благодаря проектам повышения эффективности производства:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал