Русгидро

В следующем квартале можно ожидать улучшения финпоказателей РусГидро - Промсвязьбанк

- 07 июня 2019, 13:48

- |

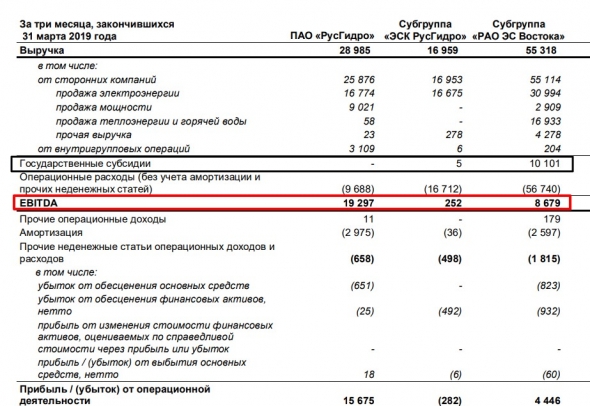

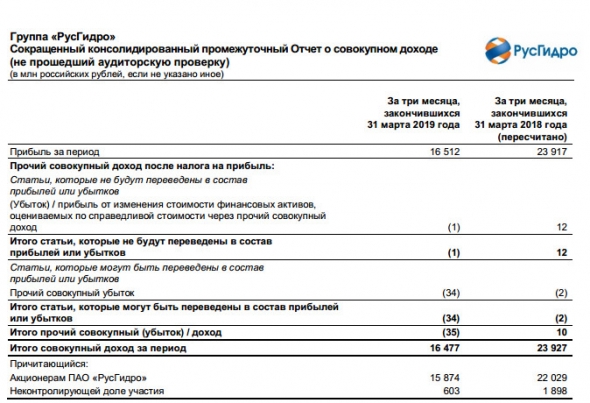

Чистая прибыль ПАО РусГидро по МСФО в I квартале снизилась на 31% к АППГ, до 16,5 млрд руб. EBITDA сократилась на 6,8%, до 29,6 млрд руб. Выручка за отчетный период составила 99,5 млрд руб., увеличившись на 1%. За первые три месяца 2019 г. «РусГидро» получила 10,2 млрд руб. субсидий от государства. Операционные расходы составили 86,7 млрд руб. В то же время компания за I квартал признала убыток от обесценения основных средств в размере 1,5 млрд руб.

Отчет РусГидро, в целом, соответствует ожиданиям участников рынка. Финансовые результаты группы отражают уменьшение выработки электроэнергии в 1 квартале 2019 года на фоне замедления динамики промышленного производства в России, что ведет к ослаблению спроса, а также снижения притока воды в большинство водохранилищ ГЭС. В перспективе можно ожидать некоторого улучшения операционных и финансовых показателей на фоне улучшения ситуации в экономике России.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Объявление параметров модернизации дальневосточных ТЭС в августе станет следующим катализатором акций Русгидро - Атон

- 07 июня 2019, 13:41

- |

Выручка (109.8 млрд руб. — в рамках консенсуса) выросла на 1% г/г, т.к. снижение генерации ГЭС на 14% г/г было компенсировано ростом цен РСВ. EBITDA (29.6 млрд руб. — в рамках консенсуса) упала на 7% г/г из-за роста операционных расходов на 5% г/г (роста затрат на топливо и закупки электроэнергии/мощности), что оказало давление на рентабельность (27%, -2 пп г/г). В сегментном отношении снижение EBITDA было обусловлено Дальневосточным сегментом (-17% г/г); EBITDA сегмента ГЭС упала лишь на 3%. Чистая прибыль сократилась до 15.9 млрд руб. (-28% г/г), отстав от консенсус-прогноза Bloomberg на 22%, т.к. снижение EBITDA было усугублено обесценением активов (1.5 млрд руб., x3 г/г) и более низким чистым финансовым доходом (1.0 млрд руб., -22% г/г).

Хотя чистая прибыль оказалась ниже консенсус-прогноза, динамика акций была поддержана комментариями гендиректора на ПМЭФ о том, что дивиденды в 2019 должны остаться неизменными г/г. Это предполагает выплату 15.9 млрд руб., что лишь немного выше минимального 3-летнего порога по дивидендам, согласно новой политике (15.7 млрд руб.) и соответствует дивидендной доходности 6.5%. Мы имеем рейтинг НЕЙТРАЛЬНО по Русгидро, но отмечаем ее привлекательную оценку (EV/EBITDA 2019П 3.6x, на 10% ниже 5-летнего среднего значения), а объявление параметров модернизации дальневосточных ТЭС к концу августа 2019 должно стать следующим катализатором.Атон

Обзор на компанию РусГидро. Вера в светлое будущее.

- 07 июня 2019, 10:16

- |

Мой поиск идей начинается с компаний, котировки которых по определенным причинам сильно упали. Сегодня мы с вами поговорим о компании РусГидро, обзор на которую я уже делал в ноябре 2018 года.

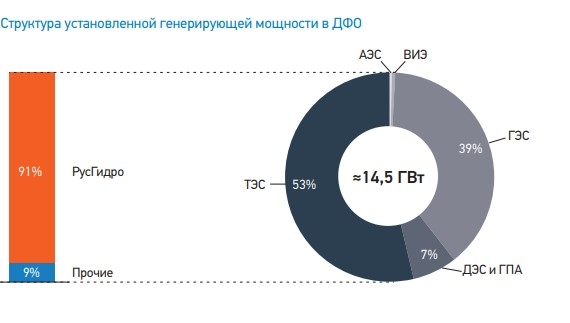

Основная проблема компании — хронически убыточный Дальний восток.

Причина заключается в отсутствии рыночного регулирования цен, правительство давно обсуждает создание 3-тей ценовой зоны, но пока это невозможно из-за отсутствия конкуренции.

( Читать дальше )

Представленная отчетность Русгудро за 1 квартал нейтральна - Промсвязьбанк

- 06 июня 2019, 18:48

- |

Общая выручка за отчетный период составила 109,8 млрд руб. (+0,8% г/г), EBITDA — 29,6 млрд руб. (-6,8% г/г), чистая прибыль — 16,5 млрд руб. (-31,0% г/г), скорректированная чистая прибыль — 19,1 млрд руб. (-11,2% г/г).

Выработка Группы РусГидро по итогам 1 квартала 2019 года составила 28 952 млн кВт*ч, что на 9,1% меньше, чем за 1 квартал 2018 года. С учетом Богучанской ГЭС выработка составила 32 694 млн кВт*ч, что на 5,6% меньше, чем за 1 квартал 2018 года. Гидроэлектростанции (ГЭС) и гидроаккумулирующие станции (ГАЭС), входящие в Группу РусГидро, в 1 квартале 2019 года снизили производство электроэнергии на 13,6% г/г до 19 127 млн кВт*ч, выработка тепловых станций (ТЭС) и геотермальных станций (ГеоЭС), расположенных на Дальнем Востоке, за 1 квартал 2019 года выросла на 1,5% до 9 722 млн кВт*ч.

( Читать дальше )

Целевой диапазон по акциям РусГидро на конец года составляет 0,53-0,63 рубля - Фридом Финанс

- 06 июня 2019, 18:29

- |

Согласно сообщению главы компании Николая Шульгина, дивиденды «РусГидро» в этом году «будут близки по размеру дивидендам, рекомендованным советом директоров к выплате за 2018 год». С учетом данных комментариев, текущее снижение выручки компании рынок расценил как краткосрочное, не обусловленное значимыми фундаментальными показателями ухудшение статистики. Важно отметить сохранение сравнительно высокого уровня рентабельности по чистой прибыли компании, составившего 15% против 13,6% — 16,8% в 2016 – 2018 гг. К тому же, компания объявила о наличии подписанного соглашения о сотрудничестве с китайской PowerChina, подразумевающее совместную работу по проектам развития ГАЭС в РФ и сотрудничество на территории третьих стран в области проектирования и инжиниринга. Данное обстоятельство также свидетельствует в пользу стабильности и сохранения позитивного характера её долгосрочных финансовых прогнозов.

( Читать дальше )

РусГидро - чистая прибыль в 1 квартале сократилась на 31%

- 06 июня 2019, 13:18

- |

Финансовые результаты отразили некоторое снижение выработки электроэнергии станциями Группы. Это произошло в результате снижения приточности в водохранилища ГЭС в 1 квартале 2019 года по сравнению с 1 кварталом 2018 года.

Общая выручка Группы в 1 квартале 2019 года составила 109,8 млрд рублей. Активы Группы увеличились до 952,3 млрд рублей за счет роста стоимости основных средств и дебиторской задолженности.

релиз

отчет

РусГидро – Прибыль мсфо 1 кв 2019г: 16,512 млрд руб (-28% г/г)

- 06 июня 2019, 13:09

- |

РусГидро – рсбу/ мсфо

426 288 813 551 акций www.rushydro.ru/investors/stockmarket/capital/

Free-float 19%

Капитализация на 06.06.2019г: 237,570 млрд руб

Общий долг на 31.12.2016г: 139,337 млрд руб/ мсфо 301,157 млрд руб

Общий долг на 31.12.2017г: 157,495 млрд руб/ мсфо 302,095 млрд руб

Общий долг на 31.12.2018г: 185,601 млрд руб/ мсфо 345,712 млрд руб

Общий долг на 31.03.2019г: 199,648 млрд руб/ мсфо 349,652 млрд руб

Выручка 2016г: 115,033 млрд руб/ мсфо 374,072 млрд руб

Выручка 1 кв 2017г: 27,678 млрд руб/ мсфо 98,779 млрд руб

Выручка 2017г: 144,697 млрд руб/ мсфо 348,119 млрд руб

Выручка 1 кв 2018г: 40,006 млрд руб/

( Читать дальше )

Русгидро - дивиденды за 2019 г. будут близки по размеру дивидендам за 2018 г. - Шульгинов

- 06 июня 2019, 12:21

- |

«Будет близко к тому, что мы платим за 2018 год», — сказал Шульгинов.

источник

Акции РусГидро останутся в восходящем тренде - Велес Капитал

- 04 июня 2019, 18:36

- |

Мы ожидаем спада EBITDA и чистой прибыли на фоне спада выработки на 9% г/г. и роста затрат на топливо, который мы ожидаем на уровне +12% г/г. Отчасти нивелировать негатив должен рост цен РСВ на электроэнергию (9-11%), а на уровне чистой прибыли – положительный вклад переоценки форвардного контракта.

Мы считаем, что несмотря на посредственные результаты, акции продолжат находиться на восходящем тренде, который начался в конце прошлого года.

Мы не ожидаем резкой реакции рынка на выход отчетности, поскольку дивидендная политика, пересмотренная в конце апреля, фиксирует минимальный размер дивидендах выплат (на текущий момент подразумевающий доходность в 6,5%).Адонин Алексей

ИК «Велес Капитал»

Конференц-звонок назначен на МСК 16:00. Нам были бы интересны комментарии касательно сроков ввода дальневосточных станций, а также насчет параметров их модернизации в рамках программы ДПМ-2.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал