Русгидро

День инвестора РусГидро прошел нейтрально для акций - Велес Капитал

- 27 февраля 2019, 19:11

- |

Основные моменты презентации:

— Менеджмент подтвердил ожидания по выручке на 2018 г. в 400,5 млрд руб., EBITDA – 108 млрд руб., чистой прибыли – 30 млрд руб.

— выработка в 2019 г должна снизиться до 136-139 млрд руб. (в 2018г 144,2 млрд руб.).

— обозначены планы изменить дивидендную политику – ввести нижний порог как среднее за последние 3 года, причем в планах – сделать выплаты за 2018 г. уже по этим правилам (для этого выплаты больше быть больше 15,4 млрд руб., DPS>=3,6 коп.)

— СД принял План повышения стоимости Группы «РусГидро». Основной акцент – ввод долгосрочных тарифов на дальнем востоке. Тарификация планируется по методологии «инфляция минус».

— подтвержден переход на оценку ОС по исторической стоимости с модели переоцененной стоимости, дополнительного обесценения не ожидается несмотря на то, что балансовая стоимость ОС снизится на 20%. Амортизация снизится на 5 млрд руб.

— менеджмент пока не принял решения по входу в Тайшетский проект с РусАлом.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русгидро - инвестпрограмма в 2019 году увеличится на 28%

- 27 февраля 2019, 18:47

- |

В конце декабря совет директоров утвердил инвестпрограмму на 2019-2023 годы на уровне 382,9 миллиарда рублей с учетом проектов на Дальнем Востоке.

После 2019 года инвест программа будет снижаться:

в 2020 году до 72,5 миллиарда рублей,

в 2021 году до 69,9 миллиарда рублей,

в 2022 году до 57,3 миллиарда рублей.

в 2023 году ожидается возврат к росту — 59,7 миллиарда рублей.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={6FC81C11-CA18-47B4-B36D-6E2AB29BCD62}

Установление минимального размера дивидендов РусГидро как попытка повысить привлекательность акций - ИК QBF

- 27 февраля 2019, 18:02

- |

По данным «Ъ», «РусГидро» отказалось от изменения текущей дивидендной политики, намереваясь выплатить акционерам дивиденды в размере 50% от чистой прибыли по МСФО по итогам 2018 года. Ключевой проблемой «РусГидро» остаются убыточные мощности Группы «РАО ЭС Востока», входящей в состав «РусГидро». Кроме того, инвесторы недовольны затягивающейся инвестиционной программой компании, которая на 2019 год была увеличена почти на 20% до 112,9 млрд руб. Эти факторы приводят к тому, что «РусГидро» не может существенно увеличить чистую прибыль и дивиденды.

Учитывая растущие убытки от дальневосточного сегмента и падение котировок акций «РусГидро», установление минимального размера дивидендов можно рассматривать как попытку повысить привлекательность акций компании. «РусГидро» необходимо повышение стоимости акций как минимум в 2 раза с текущих котировок, чтобы получить дополнительную прибыль от форвардного контракта с банком ВТБ.

( Читать дальше )

Русгидро - может увеличить free float в 2019 г

- 27 февраля 2019, 14:04

- |

первый замглавы Русгидро Джордж Рижинашвили, выступая в рамках дня инвестора:

«У нас нет сегодня такого решения, что мы будем какой-то пакет размещать… но задача по возвращению в индекс (MSCI) существует в среднесрочной перспективе. Это не полгода, это год-полтора. Метода два — повышение цены акций и увеличение объема торгуемых акций. В этом смысле такое возможно обсудить»

https://fomag.ru/news-streem/rusgidro_mozhet_nachat_obsuzhdenie_uvelicheniya_free_float_v_19g/

Русгидро - не планирует возвращаться в проект Верхне-Нарынских ГЭС

- 27 февраля 2019, 13:44

- |

Николай Шульгинов в ходе Дня инвестора:

«Для нас сегодня финмодель не позволяет нам принимать решение продолжать даже при любых условиях… принимать решение о дальнейшем участии в этом проекте. Мы вместе с ними договорились, что будем помогать им привлекать внешние инвестиции в этот проект. Мы им передали актуализированные расчеты финмодели… Пока мы в этих параметрах ТЭО станций (технико-экономического обоснования — ред.) не видим возможности входить в этот проект из-за его неокупаемости»

Помощь в привлечении внешних инвесторов будет заключаться в переданных расчетах, в ознакомлении потенциальных инвесторов с проектом.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={113566CA-B282-4119-9B91-3B6BE9271DD7}

Русгидро - условия вхождения в тайшетский проект Русала будут пересмотрены

- 27 февраля 2019, 12:03

- |

Глава Русгдиро Николай Шульгинов в ходе Дня инвестора:

«На сегодняшний день никакой активности мы не проявляем. Будет такая задача — будем рассматривать. Но мы должны аккуратно посмотреть все эти условия, которые не выполнены на сегодняшний день. Говорить сегодня о решении из-за того что санкции сняты и мы должны выходить, такого мы сказать не можем. Мы должны вернуться к началу рассмотрения всех условий вхождения или невхождения в этот проект»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={C0F2979D-30AB-4E0D-B8C2-C1425C6F9D86}

Русгидро - рост EBITDA по МСФО за 2018 г может составить 3,8%, может направить на выплату дивидендов 3,52 коп/ао

- 27 февраля 2019, 11:15

- |

"Русгидро" по МСФО за 2018 год вырастет на 3,8% и составит около 108 миллиардов рублей

Выработка электроэнергии в 2019 году прогнозируется в 136-139 млрд квт.ч против 144 млрд квт.ч годом раннее

По итогам 2018 года может направить на выплату дивидендов 3,52 коп на акцию, всего 15 млрд руб

Объем инвестиционной программы в 2019 году может составить 123,4 млрд рублей, из которых 47,2 млрд руб. будет направлено на дальневосточные проекты и 23,5 млрд руб. — на новое строительство.

Инвестпрограмма на 2020 г. запланирована в размере 72,5 млрд руб.,

на 2021 г. — 69,9 млрд руб.,

на 2022 г. — 57,3 млрд руб.,

на 2023 г. — 59,7 млрд руб.

Компания считает оптимальным утверждение дивидендной

( Читать дальше )

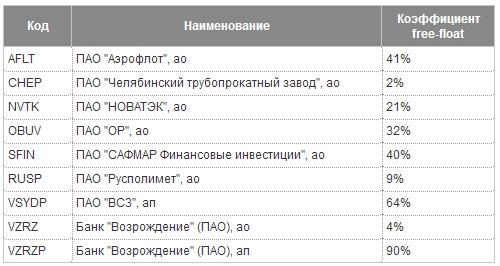

Новые базы расчета индексов Московской биржи с 22 марта

- 27 февраля 2019, 10:47

- |

Базы расчета индексов акций Московской биржи, которые будут действовать с 22 марта 2019 года.

Из Базы расчета Индекса МосБиржи и Индекса РТС исключаются обыкновенные акции ПАО "Мечел".

В лист ожидания на включение в состав Индекс МосБиржи и Индекса РТС войдут депозитарные расписки Эн+ и обыкновенные акции ПАО "ТМК".

База расчета Индекса голубых фишек останется без изменений.

В Базу расчета индекса широкого рынка войдут обыкновенные акции ПАО "Бурятзолото" и привилегированные акции ПАО "Химпром", покинут индекс обыкновенные акции ПАО "Русская Аквакультура".

Из корзины индекса потребительского сектора будут исключены обыкновенные акции ПАО «Русская Аквакультура».

В базу расчета индекса акций средней и малой капитализации включаются обыкновенные акции ПАО "РусГидро", покинут индекс обыкновенные акции ПАО "НМТП" и ПАО "МРСК Центра".

https://www.moex.com/n22717/?nt=101

Новости компаний — обзоры прессы перед открытием рынка

- 27 февраля 2019, 09:12

- |

«РусГидро» осушит дивиденды. Компания пока не будет менять политику выплат

По данным “Ъ”, «РусГидро» отказалось от изменения текущей дивидендной политики, намереваясь выплатить акционерам дивиденды в размере 50% от чистой прибыли по МСФО по итогам 2018 года. Отсутствие новых подходов в дивидендной политике может привести к тому, что дивиденды и дальше будут снижаться из-за «бумажных» списаний от новых убыточных энергоблоков на Дальнем Востоке. В итоге в 2020 году дивиденды могут и вовсе обнулиться, ожидают аналитики. Впрочем, часть этих списаний компания надеется компенсировать введением долгосрочных тарифов на Дальнем Востоке, а также через возврат инвестиций по программе модернизации станций в регионе.

( Читать дальше )

Бумаги РусГидро поддержат заявления о корректировке дивидендной политики - Атон

- 25 февраля 2019, 11:55

- |

РусГидро объявила в прошедшую пятницу, что планирует скорректировать дивидендную политику с целью повышения ее прозрачности, а значит и прогнозируемости дивидендов, но с учетом реализации дальневосточных проектов. Напомним, что текущая дивидендная политика РусГидро предполагает выплату 50% от нескорректированной чистой прибыли по МСФО.

Это изменение вряд ли повлияет на дивиденды за 2018, прогноз по которым ранее был объявлен гендиректором Шульгиновым — согласно текущей дивидендной политике, 50% от чистой прибыли по МСФО предполагает дивиденды в размере 0.049 руб. на акцию (доходность 9.5%), исходя из консенсус-прогноза Bloomberg. Тем не менее, компания, похоже, вернулась к своим предыдущим заявлениям об изменении дивидендной политики (предполагающим корректировку на неденежные статьи и обесценения, связанные с дальневосточным сегментом, которые отрицательно влияют на чистую прибыль). Cледовательно, мы считаем, что новость может поддержать акции РусГидро, которые были одними из аутсайдеров российского сектора электроэнергетики в прошлом году (-36% за год).АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал