СБЕР

❗️❗Сбер. Что по февралю?

- 12 марта 2025, 07:43

- |

Зеленый гигант отчитался за февраль 2025г по РПБУ, не будем нарушать традиции и рассмотрим результаты!

📊Результаты за февраль 2025г:

✅Чистый процентный доход* вырос на 21,1% г/г до 241,1 млрд руб.

✅Чистый комиссионный доход вырос на 3,1% г/г до 57,6 млрд руб.

💡Расходы на резервы составили всего лишь 0,2 млрд руб.

✅Чист. прибыль выросла на 11,6% г/г до 134,4 млрд руб.

*такой рост связан с разовым эффектом от изменения методологии начисления субсидий по государственным программам (лучше ориентироваться на рост 10-15%).

💡Низкий уровень резервирования связан с укреплением рубля (≈10% за февраль), так как отчисления в резервы также корректируются на валютные курсы.

И это видно по прочим доходам/расходам, которые составили -44,1 млрд рублей из-за курсовой переоценки (чаще всего прочие доходы/расходы в плюсе)👇

Поэтому за низкий уровень резервирования в феврале не переживаем (то есть, это не просто Сбер решил не начислять резервы, чтобы увеличить чистую прибыль😁)

📢Герман Греф:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Индекс МБ сегодня

- 12 марта 2025, 06:26

- |

2. Состоялась встреча в СА. Ее — итоги:

— Украина готова принять предложение США о немедленном и временном 30-дневном прекращении огня

— Госсекретарь США Рубио: «Теперь мяч на стороне России в вопросе мира на Украине»

— Госсекретарь США Рубио: «Украина сделала позитивный шаг, мы надеемся, что россияне ответят взаимностью»

— Госсекретарь США Рубио: «Спецпредставитель Трампа Виткофф планирует прибыть в Москву в четверг»

— Разговор Путина и Трампа состоится в пятницу

3. Стойкое ощущение, что условия мира давно согласованы между Россией и США. И сейчас по этому пути ведут Украину. При чем Украина — лишь малая часть договоренностей, а следовательно какие то вещи могут быть отданы в размен, на что то большее. Понятно, что нам озвучивают лишь вершину айсберга и по мере продвижения переговорного трека будут всплывать тее или иные важные нюансы. Есть момент — что наша сторона любит юридически закреплять договоренности. А тут с некоторыми юридическими закреплениями определенных вопросов со стороны Украины могут быть проблемы. Думаю общий подход в том числе включает себя и уход Зеленского. Но козырей у Украины нет. Ждем чтв-пятницы

( Читать дальше )

🔥 Сбер. РСБУ за февраль. Снова хорошо!

- 11 марта 2025, 13:53

- |

Сегодня Сбер представил отчет за февраль.

✔️ Чистая прибыль Сбера за февраль = 134,4 млрд руб. (+11,6% г/г)

Напомню, что в январе Сбер заработал 132,9 млрд руб. Всего за 2 месяца прибыль Сбера прибавляет 13,5%, отлично. Мой прогноз на год +10% по прибыли.

Рынок может бояться низкого уровня резервирования (даже распустили резервы на 0,2 млрд руб.), но не стоит. Иные расходы Сбера составили 44,5 млрд руб. (обычно — доходы в 25 млрд руб.). Средний уровень резервирования около 50 млрд руб., таким образом, одно компенсирует другое. Даже есть запас к средним значениям.

В отчете Сбера меня радует замедление кредитования:

• Розничный кредитный портфель (-0,4% за месяц; -0,7% с начала года)

• Корпоративный кредитный портфель (-1,6% за месяц; -2,4% с начала года)

Сбер — половина банковской системы. Кредитование замедляется, и это хороший сигнал для нас. Посмотрим на решения ЦБ на заседаниях в марте-апреле. Ранее ЦБ говорил, что кредитование — это то, на что он смотрит при принятии решений.

( Читать дальше )

Народный портфель Мосбиржи: какие акции выбирают хомяки в феврале? 🐹💼

- 11 марта 2025, 09:42

- |

Среднестатистический хомяк выбирает сейчас такое, мечтая, естественно, озолотиться до лета.

Интересно, что #PLZL Полюс попал в портфель, когда уже все случилось, вырос на супер отчете при анонсированном дивиденде.

Доля #GAZP Нацдостояния увеличилась за счет роста тела, плюс наверняка еще усреднили уже на росте давнишние акционеры в ожидании пришествия чуда.

#YDEX и #T, сладкая парочка, нравятся инвесторам суммарно все равно меньше Нацдостояния и примерно в 3 раза меньше зеленого исполина #SBER Сбера.

Доля валютной подушки #SNGSP Сургутнефтегаз префов стабильна, #LKOH ЛУКойл и #ROSN Роснефть также что называется по рынку.

В целом нормальный такой портфель с явным перевесом на 3 акции.

Предположу, что в случае реального изменения дел в сторону улучшения возможна достаточно быстрая перекладка как раз из Сбера в… Газпром, что мы уже видели ранее в 2021-2022 годах.

Но никак не перекладка из фондов денежного рынка в акции, о чем поют достаточно активно брокеры и мечтают фантазеры-блогеры.

( Читать дальше )

Обзор доллар/рубль, RTS, Сбер, нефть Brent, натуральный газ, bitcoin и золото на 11 марта 2025

- 11 марта 2025, 07:57

- |

Сбербанк оштрафовали за рекламу кредитной карты, где обещали бесплатное годовое обслуживание и 10% кешбэк за покупки в маркетплейсе

- 10 марта 2025, 13:30

- |

Федеральная антимонопольная служба РФ оштрафовала Сбербанк за ненадлежащую рекламу кредитной карты. В ней существенные условия финансовых услуг были указаны трудным для восприятия шрифтом и демонстрировались непродолжительное время.

«Реклама распространялась в телеэфире и содержала привлекательную для потребителей информацию о платежах без комиссий и бесплатном годовом обслуживании, а также кешбэке в размере 10% бонусами при оплате покупок на „Мегамаркете“ кредитной картой Сбербанка», — отметили в ФАС. При этом иные сведения демонстрировались трудным для восприятия способом в течение короткого времени. По мнению антимомнопольщиков, потребители получали неполную информацию обо всех условиях финансовых услуг.

Служба возбудила дело в отношении Сбербанка, признала рекламу ненадлежащей и выдала организации предписание об устранении нарушения. За размещение ненадлежащей рекламы кредитной карты ФАС России назначила банку штраф.

Индекс МБ сегодня

- 10 марта 2025, 06:53

- |

2. Остаток дня простоял под уровнем и на твите Трампа резко ушел вниз к нижней границе текущего боковика 3150-3166. От которой также отбился

3. Позиции спек сокращались — восстанавливались по принципу среднесрок держим, спек покупаем продаем. Рынок пилит текущий боковик достаточно долго и остается исключительно новостным. Ждем окончания проторговки и выход вверх к следующим целям.

4. Следующая порция новостей — во вторник

5. Сегодня откроемся к 3190

6. Сипа по итогам недели держит 5740. Там пока за более высокий отскок

7. Что касается Трампа — то ему нужно держать какой то баланс. Цель прежняя мир — так что твит — попытка показать, что этот баланс держится

8. А пока продолжаем пилить текущий боковик

9. Итог — жду открытие к 3190. Возможно потестим лои пятницы и пока продолжаем пилить основной боковик 3150-3280

10. Удачи

t.me/ATOR_INVEST

Что произошло с РФ рынком за торговую сессию?

- 07 марта 2025, 20:08

- |

❗️ ВСЕ поверили ТРАМПУ?! Видели как может быть?! Что будет дальше?

👉 Итак всю сегодняшнюю торговую сессию индекс стоял в боковике, пока не вышли новости от Трампа, который обвалил рынок на 2,5%, буквально за пару минут. По закрытию думаю все понятно, закрытие АБСОЛЮТНО шортовое, ибо уровень 3200 не удержали + закрылись красной, распродаваемой свечкой. Плюсом, если обратить внимание на дневной график, тут начинает формироваться НИСХОДЯЩАЯ чашка с ручкой, ведь индекс начали подливать к 3150, пробив вниз который скорее всего будет движение вниз, к 3100, а возможно и ниже, если опять таки новых новостей не будет.

💯 Поэтому на понедельник приоритет однозначный, шорт. Шорты бы смотрел в приоритете от сильных сопротивлений, а также 3200 ММВБ. Конечно же стоит учитывать утреннюю сессию и расторговку на выходной сессии, но оно не должно кардинально что то изменить в открытии понедельника. Следовательно локально скорее всего небольшой отскок, а далее вероятнее всего поджатие к 3150, с возможным пробоем данной поддержкой и коррекционным движением в сторону 3050 — 3100, дальше уже посмотрим.

( Читать дальше )

Шах и мат ( из шахмат) (пост 72, 12+)

- 07 марта 2025, 12:38

- |

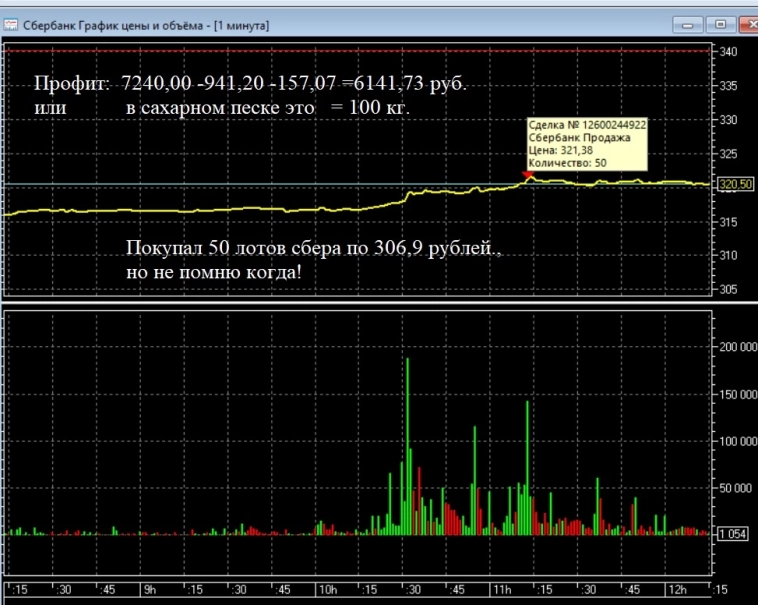

Да, пацаны, да! Сегодня заработал чистыми 6141,73 рубля или в сахарном песке это 100 кг. Два мешка по 50 кг.Это хорошая добавка к пенсии пенсионеру. Смотрим скрин:

Кто хочет так, записывайтесь в команду!

( Читать дальше )

Индекс МБ сегодня

- 07 марта 2025, 06:37

- |

2. Восстановлены позы спек — частично закрыты на тесте 3226.

3. Сегодня откроемся к 3226

4. Полагаю со 2 попытки пройдем и попытаемся закрыть неделю в районе 3250-55

5. Состоялся саммит ЕС по помощи Украине. Много громких слов. Но пока выглядит не убедительно. Нет ни лидеров, ни политической воли. Пообещать 150 млрд. в будущем, 20 млрд. в настоящем и не дать пока и их — это по европейски… Посмотрим, на встречу Украины и США по урегулированию на Украине.

6. Рынок новостной. Мотает в рамках диапазона. Ждут реальных новостей для выхода из него.

7. Как то слишком сильно разогнались ОФЗ. Пора бы немного остыть? Ведь ставка еще 21%. После отката можно двигать дальше

8. В фуче сипи пора начинать высокий отскок — что то вроде 5740-5970

9. Итог — жду открытие к 3220-26 и попытку закрыть неделю в районе 3250. Среднесрок держим, спек покупаем — продаем

10. Удачи

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал