SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

СУргутнефтегаз

Сургутнефтегаз: высокие дивиденды

- 30 июля 2018, 20:34

- |

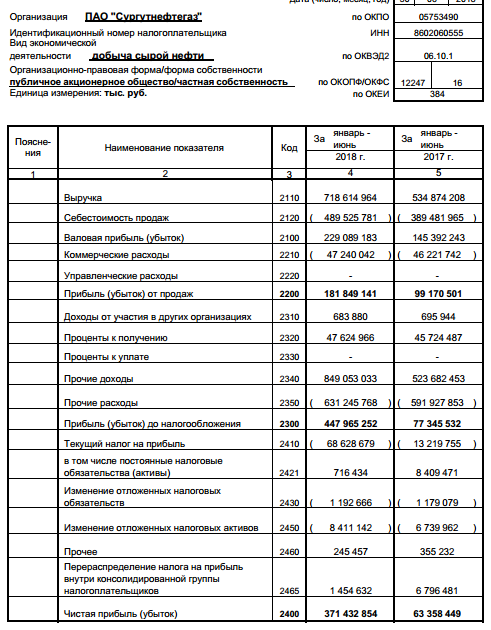

27 июля Сургутнефтегаз опубликовал финансовые результаты за I полугодие 2018 г. Выручка компании увеличилась в 1,3 раз по сравнению с аналогичным периодом прошлого года и составила 718,7 млрд руб., а прибыль от продаж — в 1,8 раз — до 181,8 млрд руб. Чистая прибыль за отчётный период выросла в 6 раз – до 371 млрд руб. по сравнению аналогичным периодом 2017 г.Рост финансовых показателей связан с прочими доходами, которые выросли с 523 млрд руб. до 849 млрд руб., а точнее с валютными депозитами, которые перевалили за 2500 млрд руб.

( Читать дальше )

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 5 )

Дивиденды по "префам" Сургутнефтегаза за 2018 год могут достичь 5,4 рубля

- 30 июля 2018, 14:35

- |

Чистая прибыль Сургутнефтегаза по РСБУ по итогам 1 полугодия 2018 года выросла в 6 раз — до 371,4 млрд рублей, следует из отчета компании.

Отталкиваясь от представленных результатов, мы рассчитали, что дивиденды по привилегированным акциям «Сургутнефтегаза» за 2018 г. могут достичь 5,4 руб./акция, что предполагает доходность в 16,1% (исходя из действующей дивидендной политики, предусматривающей направление на выплату дивидендов по привилегированным акциям 7,1% чистой прибыли по РСБУ). Заметим, что окончательный размер дивидендов будет в значительной степени зависеть от прибыли/убытков от курсовых разниц по итогам года. В целом мы рассматриваем представленные результаты как позитивные для компании.ВТБ Капитал

Ключевым моментом отчетности Сургутнефтегаза является размер чистой прибыли

- 30 июля 2018, 12:14

- |

Чистая прибыль Сургутнефтегаза по РСБУ по итогам 1 полугодия 2018 года выросла в 6 раз — до 371,4 млрд рублей, следует из отчета компании.

Ключевым моментом отчетности «Сургутнефтегаза» по РСБУ является размер чистой прибыли, так как традиционно базой для выплаты дивидендов является именно прибыль по РСБУ. Так, за 2017 г. чистая прибыль по РСБУ составила 149,7 млрд, при этом на дивиденды по префам было выплачено 1,38 руб. на акцию. За 1П 2018 г. чистая прибыль составила уже 371,4 млрд руб.Промсвязьбанк

Если предположить, что за год «Сургут» заработает около 700 млрд руб., то можно ожидать около 4-5 руб. на дивиденд по «префам». Это дает доходность около 12-15%. Мы рекомендуем держать «префы» «Сургутнефтегаза» под дивиденды.

В начале недели возможен более масштабный рост котировок Сургутнефтегаза

- 30 июля 2018, 12:03

- |

Чистая прибыль Сургутнефтегаза по РСБУ по итогам 1 полугодия 2018 года выросла в 6 раз — до 371,4 млрд рублей, следует из отчета компании.

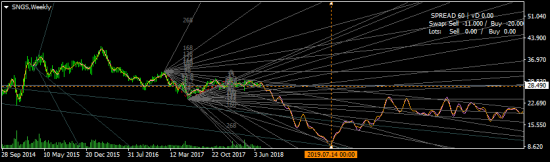

ИК «Норд-Капитал»

Cтоит отметить умеренное повышение стоимости бумаг «Сургутнефтегаз»-ао (SNGS RM, +0.53%), «Сургутнефтегаз»-ап (SNGSP RM, +0.45%). Не исключено, что в начале текущей недели мы увидим в этих акциях более масштабное повышение, поскольку они пока не в полной мере отыграли публикацию позитивной бухгалтерской отчетности эмитента по РСБУ за 1 полугодие 2018 года. Она указала на увеличение чистой прибыли эмитента за отчетный период почти в 6 раз, до уровня 371.4 млрд руб. Улучшение указанного показателя состоялось в результате роста цен на нефть и по причине позитивной переоценки номинированных в иностранной валюте финансовых вложений эмитента. Это, в свою очередь, позволяет надеяться на существенное увеличение дивидендных выплат по итогам текущего года при условии, что мы не будем наблюдать существенного укрепления рубля. С технической же точки зрения привилегированные акции «Сургутнефтегаза» выглядят заметно сильнее обыкновенных бумаг в течение двух последних месяцев. Скорее всего, указанная тенденция получит продолжение в среднесрочном периоде.Монжос Виталий

ИК «Норд-Капитал»

Сургутнефтегаз может порадовать дивидендами

- 30 июля 2018, 10:59

- |

30.07.2018 | 10:42

Сургутнефтегаз может порадовать акционеров хорошими дивидендами. Чистая прибыль Сургутнефтегаза за I полугодие 2018 г по РСБУ составила 371 млрд руб., говорится в пресс-релизе компании.

«Дивидендная политика предполагает выплату 7,1% чистой прибыли по МСФО для привилегированных акций, – комментируют аналитики BCS Global Markets. – Чистая прибыль Сургутнефтегаза по МСФО и РСБУ, как правило, сопоставима. Хотя в основе дивидендной политики лежит годовая чистая прибыль, дивидендные выплаты, исходя из результатов за I полугодие 2018 г., уже составляют 3,42 руб. для «префов». Это подразумевает дивидендную доходность около 10%. Таким образом, годовая дивдоходность может достичь 13-14% при неизменных спотовых ценах на нефть и курсе руб./$ в течение года».

БКС Брокер

Сургутнефтегаз может порадовать акционеров хорошими дивидендами. Чистая прибыль Сургутнефтегаза за I полугодие 2018 г по РСБУ составила 371 млрд руб., говорится в пресс-релизе компании.

«Дивидендная политика предполагает выплату 7,1% чистой прибыли по МСФО для привилегированных акций, – комментируют аналитики BCS Global Markets. – Чистая прибыль Сургутнефтегаза по МСФО и РСБУ, как правило, сопоставима. Хотя в основе дивидендной политики лежит годовая чистая прибыль, дивидендные выплаты, исходя из результатов за I полугодие 2018 г., уже составляют 3,42 руб. для «префов». Это подразумевает дивидендную доходность около 10%. Таким образом, годовая дивдоходность может достичь 13-14% при неизменных спотовых ценах на нефть и курсе руб./$ в течение года».

БКС Брокер

Нерезиденты выходят из акций Сбербанка

- 25 июля 2018, 20:30

- |

Инвесторам нужно внимательно следить за котировками рубля, ОФЗ и сырьевых товаров. Пока мы видим, что рубль отыгрывает потери на вечерней сессии, а цены ОФЗ на несколько десятых процентных пунктов ниже.

Сегодня вышла статистика ЦБ по доле нерезидентов в ОФЗ на 1 июля, из которой видно, что доля в ОФЗ опустилась до 28.2%. Нерезиденты продали в июне ОФЗ на 141 млрд р, а всего за 2 квартал на 369 млрд р.

Индекс МосБиржи с максимумов снизился примерно на 4%. Уверенно держатся котировки нефтяных компаний, которые не позволили развиться сильной коррекции на рынке. Сильнее всего инвесторы продавали акции «Сбербанка», стоимость принадлежащих нерезидентам акций которого примерно соответствует стоимости их вложений в ОФЗ. Интересно бы иметь статистику раз в месяц от «Сбербанка» о том, как иностранные инвесторы торгуют его акциями.

УК «ТРАНСФИНГРУП»

Сегодня вышла статистика ЦБ по доле нерезидентов в ОФЗ на 1 июля, из которой видно, что доля в ОФЗ опустилась до 28.2%. Нерезиденты продали в июне ОФЗ на 141 млрд р, а всего за 2 квартал на 369 млрд р.

Индекс МосБиржи с максимумов снизился примерно на 4%. Уверенно держатся котировки нефтяных компаний, которые не позволили развиться сильной коррекции на рынке. Сильнее всего инвесторы продавали акции «Сбербанка», стоимость принадлежащих нерезидентам акций которого примерно соответствует стоимости их вложений в ОФЗ. Интересно бы иметь статистику раз в месяц от «Сбербанка» о том, как иностранные инвесторы торгуют его акциями.

Думаю, выход нерезидентов из акций «Сбера» в деньгах был существенно больше. Банк потерял больше 1,5 трлн капитализации с максимумов, зафиксированных на бирже в конце февраля.Давыденко Филипп

Я советую сейчас покупать акции «Сбербанка», «префы» «Сургутнефтегаза», акции «ЛУКОЙЛа», МТС, «Северстали», потому что они в текущих условиях дают высокую дивидендную доходность, которая выше доходности по облигациям

УК «ТРАНСФИНГРУП»

Новости компаний — обзоры прессы перед открытием рынка

- 24 июля 2018, 08:55

- |

За что «Роснефть» требует почти 90 млрд рублей с партнеров по «Сахалину-1»

«Роснефть» подала в Арбитражный суд Сахалинской области иск к участникам нефтегазового проекта «Сахалин-1» 13 июля. «Роснефть» требует суммарно 89,1 млрд руб. с российских «дочек» американской ExxonMobil (30% в проекте «Сахалин-1»), японской Sodeco (20%) и индийской ONGC Videsh (20%), а также со своих структур «Сахалинморнефтегаз-шельф» и «РН-астра» (20%), следует из определения суда. Претензии к ответчикам рассчитаны пропорционально их долям в проекте «Сахалин-1». Суть претензий к партнерам по «Сахалину-1» в определении суда не описана. Но в нем указано требование к «Роснефти»: предоставить «копию соглашения о подготовке продукции Северной оконечности месторождения «Чайво» от 18 сентября 2014 г., на которое имеется ссылка в юридически обязывающем предварительном соглашении к соглашению «о балансировке в связи с перетоками». (( Читать дальше )

Digomi: Газпром спустится до поддержки

- 18 июля 2018, 09:29

- |

- Российский рынок

- США

- Азия

- Commodities

- Интересные Факты

Российский рынок

Встреча Путина с Трампом в Хельсинки сумела сгладить негатив от падения нефти, хотя на встрече не было сказано ничего конкретного кроме обещаний работать в одном направлении. Мы считаем, что отчасти помог тот факт, что индекс РТС не поспевал за сырьем.

Индекс Московской Биржи корректируется, хотя внешний фон по-прежнему неплох.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал