США

Рецессия, мать ее.

- 19 августа 2019, 15:00

- |

В понимании капиталистических экономистов (а других нет), рецессия — это когда люди потребляют все меньше и меньше. Причиной снижения потребления может быть что угодно — от обнищания до вымирания. Что же является причиной будущей рецесии, которую все ждут?

Капиталистические экономисты говорят — перепроизводство. Следствием перепроизводства является снижение доходов предприятий и наемных работников. Люди начинают меньше зарабатывать и меньше тратить. И пошло-поехало колесо причинно-следственных связей.

Но вот что удивительно. Как известно, ВВП США на 78% состоит из услуг. Т.е. основная часть ВВП США состоит из какой-то нематериальной, в основном финансовой, херни. Получается, что в США скоро наступит перепроизводство херни. Как это представить? Может кто-нибудь объяснить?

Спасибо.

- комментировать

- ★1

- Комментарии ( 26 )

Санкции США против Ирана полезны для России

- 19 августа 2019, 14:02

- |

Про что хайп: Санкции США против Ирана принесли российским экспортерам нефти почти $1 млрд. дополнительной выручки за счет сокращения разницы между ценами Urals и Brent. Поскольку Иран и Штаты не спешат договариваться, котировки нефти, в особенности Urals, будут и дальше расти.

На самом деле: Нефть чувствительна к спросу и предложению, поэтому ее цены зачастую сильно колеблются на новостях. Ранее росту цен до ноября 2018 года способствовало нарастающее давление на Иран, однако затем в игру вступили торговые войны, которые подавляют деловые и потребительские настроения. Экономика Германии, главного покупателя нефти в Европе, показала сокращение во втором квартале. Замедление мировой экономики будет сдерживать как цены на нефть, так и объем экспорта нефти и газа.

✅ Подробнее на нашем телеграм-канале «Антихайп про деньги»:http://t-do.ru/exante

Pragmatos Daily: стимулы по-немецки, итальянский развод, разговоры от Трампа и протест против протеста.

- 19 августа 2019, 09:49

- |

Стимулы по-немецки

Отрицательная ставка доходности и инверсия кривой процентных ставок захватили внимание рынков, опасения инвесторов теперь распространились и на немецкую экономику: готова ли Германия к ослаблению денежно-кредитной политики? В минувшие выходные министр финансов Олаф Шольц заявил, что страна может увеличить траты на примерно 50 миллиардов евро, впервые указав на возможные стимулы, а также указав, что пока что никакой рецессии ничего не предвидится.

Комментарий: немецкая экономика замедляется (с 0.7% роста ВВП в прошлом квартале к 0.1% роста), однако похожая ситуация уже была в 2012-2013 годах. Немецкая экономика, в отличие от других стран ЕС, фундаментально очень сильна: низкий уровень гос.долга (примерно 60% от ВВП против 85% в среднем для ЕС и 131% для США), 5-ый год в профиците бюджета. Германия может тратить на 50-100 млрд.евро в год больше для стимулирования роста, однако трудно расти, когда 2 крупнейших торговых партнера замедляются, да еще и затеяли торговые войны. Рынок Германии — один из самых дешевых по показателю CAPE в Европе, однако мы не торопимся перекладываться в немецкий рынок как раз из-за замедления и неизбежной рецессии.

( Читать дальше )

Экономическая ситуация достаточно быстро ухудшается

- 17 августа 2019, 11:31

- |

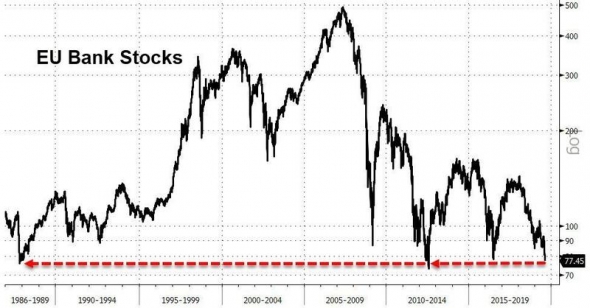

Свежие вести с полей — индекс акций европейских банков находится на минимальных значениях с кризиса 2011 года и близок к минимумам 1980-х годов:

(Индекс акций банковского сектора ЕС находится на минимальных отметках с 2011 года)

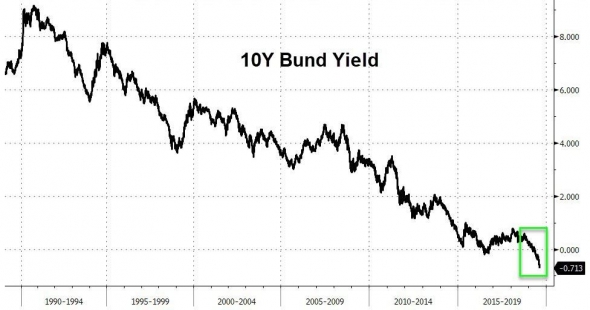

Доходность 10-летних немецких бондов также достигла рекордных значений и в моменте доходила до -0,71%. Падение произошло после обещаний новых стимулирующих мер со стороны ЕЦБ:

( Читать дальше )

Санкции США против Ирана и Венесуэлы увеличили спрос на Российскую нефть.

- 16 августа 2019, 12:07

- |

* санкции увеличили спрос на российскую нефть из-за сокращения добычи стран ОПЕК и их партнеров.

* Обычно нефть марки Urals торговалась со скидкой по отношению к Brent. Однако с ноября прошлого года, когда США ограничили мировые покупки иранского сырья, скидка начала уменьшаться, и в начале этого года Urals стала торговаться с премией.

* В мае 2018 года США в одностороннем порядке вышли из ядерного соглашения и вновь ввели санкции против Ирана, включая вторичные, то есть в отношении других стран, ведущих бизнес с Тегераном.

* Исключения коснулись Китая, Индии, Италии, Греции, Японии, Южной Кореи, Тайваня и Турции. то есть до мая 2019-го года Штаты обязались не вводить против них санкции за покупку иранской нефти. Однако потом Белый дом не стал продлевать эти послабления.

* в конце января США ввели санкции против национальной нефтегазовой компании Венесуэлы PDVSA, заблокировали активы и интересы компании в своей юрисдикции на семь миллиардов долларов, а также запретив сделки с ними.

Pragmatos Daily: не как в прошлый раз Обзор от 16 августа 2019

- 16 августа 2019, 09:51

- |

Обмен обвинениями

Китай назвал растущие тарифы в США нарушением договоренностей, достигнутых президентами Дональдом Трампом и Си Цзиньпином, пообещав принять ответные меры, поскольку Пекин также отбросил попытки Трампа связать торговую войну с беспорядками в Гонконге. Трамп сказал, что он созвонится с Си «очень скоро». Розничные продажи подскочили, но показатель промышленного производства упал, нарисовав смешанную картину экономики США, и ФРС все еще ожидает снижения процентных ставок в следующем месяце.

Комментарии: Нам представляется вероятным, что Трамп будет вынужден договариваться с Си на взаимовыгодных условиях как можно быстрее, чтобы сдержать рынки от паники и успешно закончить первый президентский срок и обозначить амбиции для второго. Но экономика — это машина, и машина эта периодически нуждается в ремонте, не смотря на любые словесные интервенции.

Не как в прошлый раз

Китайское разрешение гонконгского кризиса не будет повторением репрессий 4 июня 1989 года в Пекине, заявило национальное издание Global Times в комментарии, утверждая, что Китай в этот раз сильнее и опытнее, и Америке не выгодно отталкивать его. В эти выходные запланировано еще больше акций протеста, причем напряженность в отношениях между Гонконгом и студентами из материкового Китая по всему миру возрастает. А когда Ли Ка-шинг закончил свое молчание и призвал гонконгцев «любить Гонконг, любить Китай, любить себя», французский человек-паук Ален Робер поднялся на флагманское здание магната, чтобы вывесить знамя, призывающее к миру.

( Читать дальше )

Китай готовит тарифный ответ

- 16 августа 2019, 08:31

- |

У Китая «нет иного выбора, кроме как принять необходимые меры, чтобы отомстить».

Позже президент США сказал журналистам в Морристауне, штат Нью-Джерси, что у него запланирован «очень скоро» звонок с Си по поводу торговли. «Они хотели бы что-то сделать», — сказал Трамп, не вдаваясь в подробности.

Фондовые индексы США завершили день с повышением после того, как в течение всей сессии их подвергали резким колебаниям, поскольку доходность казначейских облигаций резко упала до уровня, невиданного годами. Торговые заголовки ставят инвесторов в тупик, хотя волатильность охватила рынки в течение большей части августа, так как Трамп усилил свои разногласия с Китаем.

Участники переговоров также согласились сделать еще один звонок в ближайшие две недели, и знакомые люди сказали, что ранее китайская делегация придерживалась своего плана поехать в США в сентябре на личные встречи.

( Читать дальше )

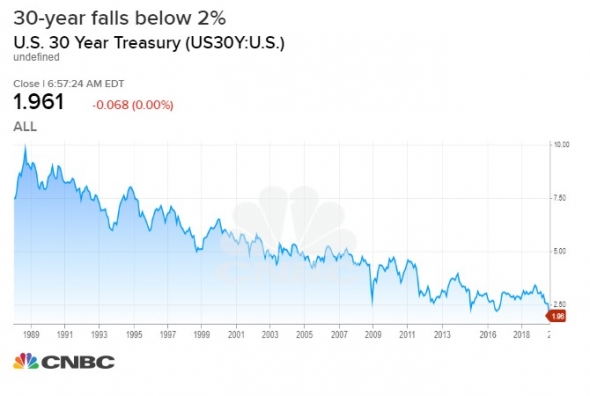

Доходность 10-летних казначейских облигаций падает до трехлетнего минимума ниже 1,5%, 30-летняя ставка снижается до рекордно низкого уровня

- 16 августа 2019, 06:06

- |

Инвесторы взяли на себя ответственность за безопасность государственных облигаций США, впервые выпустив доходность 30-летних казначейских облигаций ниже 2%, а доходность 10-летних казначейских облигаций ниже 1,5%, что является трехлетним минимумом.

Около 2:00 вечера ET, доходность эталонной 10-летней казначейской бумаги, которая движется обратно к цене, достигла трехлетнего минимума в 1,475%, в то время как доходность 30-летних казначейских облигаций была на уровне 1,944%, после того, как ранее упала до 1,941% Впервые когда-либо. Двухлетняя казначейская доходность составила 1,467%, это самый низкий уровень с октября 2017 года.

Историческое падение доходности долгосрочных облигаций США происходит вскоре после того, как процентные ставки по 10-летним и 2-летним казначейским облигациям, находящимся под пристальным наблюдением, инвертированы. Инверсия этой ключевой части кривой доходности ранее была надежным индикатором экономических спадов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал