СШа

«Американская добыча пойдет на рекорды»

- 11 февраля 2017, 02:57

- |

Соединенные Штаты продолжают активно наращивать запасы нефти и количество действующих буровых. Этому способствует стабилизация цен, которой удалось добиться ОПЕК и другим производителям, ограничившим добычу. США производство как не снижали, так снижать и не намерены: напротив, уже в следующем году Америка может выйти на рекордные с 1970 года уровни добычи, что окажет серьезное давление на нефтяные цены.

В среду нефтяные котировки впервые с середины февраля ушли ниже $55 за баррель. На межконтинентальной бирже ICE в Лондоне апрельские фьючерсы на нефть Brent проседали до $54,46 (вечером торгуются у отметки $54,9). При этом еще на прошлой неделе стоимость барреля превышала $57.

Нефть пошла вниз на данных по коммерческим запасам нефти в США, которые опубликовал в ночь на среду Американский институт нефти (American Petroleum Institut). По его оценкам, за неделю, завершившуюся 3 февраля, запасы выросли на 14,2 млн баррелей (почти на 3%) и составили 503,6 млн баррелей, тогда как ранее прогнозировался их рост лишь на 2,5 млн баррелей.

«API привел гигантские цифры запасов нефти, — приводит Reuters комментарий брокера из OANDA Джеффри Халли. — Это второй крупнейший по величине рост показателя в истории».

Позднее в среду были опубликованы официальные данные по запасам от Управления по энергетической информации (EIA) минэнерго США. Цифры, приводящиеся там, несколько меньше — запасы выросли на 13,8 млн баррелей, но все равно выглядят внушительно, особенно на фоне того, что за предшествующую неделю рост запасов, по данным EIA, составил лишь 6,5 млн баррелей.

Вдобавок к этому давление на котировки оказывают данные о количестве буровых установок в США, опубликованные в начале недели компанией Baker Hughes (один из лидеров мирового нефтесервиса). За отчетную неделю, завершившуюся 3 февраля, число нефтяных буровых в Штатах выросло на 17 единиц (до 583 штук), что на 116 единиц (24,84%) больше, чем на тот же период прошлого года. Количество нефтяных буровых установок в США растет уже более 10 недель подряд.

Американская нефтянка реагирует на стабилизацию мировых цен, которой способствовало соглашение об ограничении добычи, заключенное ОПЕК и рядом стран-производителей (в том числе и Россией), не входящих в картель, в конце прошлого года.

Причем останавливаться на достигнутом Штаты явно не собираются. В прогнозе, выпущенном американским минэнерго во вторник, говорится, что уже в 2018 году производство нефти в США достигнет 9,53 млн баррелей в сутки, что близко к рекордам 1970 года.

Ранее сообщалось, что Штаты активно наращивают добычу в Мексиканском заливе, и уже в конце прошлого года она достигла 1,68 млн баррелей в день — исторического максимума с февраля 2010 года (в апреле того же года в заливе произошла авария на платформе Deepwater Horizon, приведшая к одному из крупнейших разливов нефти в истории).

«Вероятно, что американская добыча действительно пойдет на рекорды, но только в том случае, если цена нефти задержится выше $45 за баррель», — комментирует глава аналитического департамента «Golden Hills — КапиталЪ АМ» Михаил Крылов.

А цены, по словам эксперта, не опустятся ниже этого уровня. Более того, летом, в период сезонного спроса на бензин, котировки получат дополнительный толчок вверх.

Рост добычи в США до уровней прогноза минэнерго может привести к падению цен ниже $50 за баррель. Такую оценку дает главный специалист по анализу рынка в CMC Markets в Сиднее Рик Спунер, слова которого приводит в среду Bloomberg.

В январе текущего года Америка ежедневно добывала 8,94 млн баррелей. Главный аналитик «Телетрейд Групп» Олег Богданов говорит, что пока американские сланцевые компании не спешат слишком активно наращивать добычу, так как опасаются дестабилизировать нефтяной рынок, который только недавно стабилизировался. «Однако тренд на рост добычи сохраняется, — отмечает эксперт. — Если цены на нефть поднимутся еще на 10–20%, то вполне резонно ожидать увеличения общего уровня добываемой нефти в США до показателей, близких к 1970 году».

По оценке Богданова, на ценовую динамику этот процесс будет оказывать негативное влияние, точнее — будет сдерживать рост цен. «Но говорить об обвале нефтяных котировок из-за роста добычи в США нельзя, спрос на нефть в Штатах в два раза выше предложения, а ситуацию на рынке нефти в мире по-прежнему контролирует ОПЕК», — считает аналитик.

- комментировать

- Комментарии ( 1 )

Общее число буровых в США подросло на 12 шт

- 10 февраля 2017, 21:04

- |

Вышла свежая порция данных от компании Baker Hughes по буровой активности на 27 января.

Число буровых на нефть в США продолжило подрастание, увеличившись за неделю еще на 8 шт.

( Читать дальше )

Возвращение блудного трейдера ... Ждём движухи в России.

- 10 февраля 2017, 16:03

- |

Ну да это лирика, немного упомянутая ранее: http://smart-lab.ru/blog/350329.php и smart-lab.ru/blog/361586.php. Пока был занят американцами и контролем своего инвестпроекта, спекуляций на российской бирже не проводил, а потому в работе оставался только экспериментальный инвестиционный счёт (про этот экспериментальный счёт было много топиков) который за время публикаций на трейдерских ресурсах, вырос с 600 000 руб за 3 000 000 руб., как примерно помню с середины 2015 года ещё. Результат кому-то покажется скромным, как и сумма, но у этого счёта основная функция — отработка инвестиционных и спекулятивных стратегий и в этом плане результат неплох.

( Читать дальше )

Центральный банк Швейцарии скупает американские акции

- 10 февраля 2017, 10:20

- |

Национальный банк Швейцарии владеет акциями американских компаний на 63,4 млрд долларов. За четвертый квартал 2016 г. объем его портфеля увеличился на 1,6%.

Если у тебя есть возможность печатать деньги и покупать на них акции вне зависимости от цены это было бы замечательно. Однако Национальный банк Швейцарии открыто заявляет, что делает это.

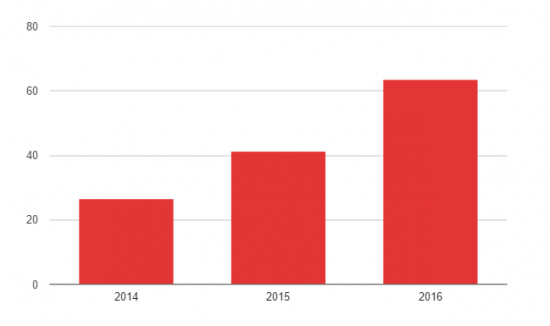

Согласно данным Комиссии по ценным бумагам и биржам регулятор Швейцарии аккумулировал у себя на балансе акций американских корпораций на 63,4 млрд. долларов. По итогам 2014 г. эта сумма не превышала 27 млрд долларов. Таким образом, за последние два года объем активов увеличился почти в 2,4 раза. А мировые инвесторы все гадают, почему фондовые рынки Америки так и не падают.

Как передает информационный сайт Zerohedge это стало возможно благодаря валютным манипуляциям и монетизации различного рода активов, включая облигации и акции.

( Читать дальше )

Будущее наступило. Потребление нефти и бензина будет падать

- 10 февраля 2017, 06:43

- |

Эпоха роста спроса на нефть в США наконец подошла к концу. Потребление нефти американскими НПЗ достигло пика, а с 2018 года начнет снижаться, прогнозирует Минэнерго США в своем докладе.

Несмотря на рост экономики и потребительских расходов, по итогам 2016 года спрос на сырую нефть у НПЗ в годовом выражении не изменился и составил в среднем 16,21 млн б/с. Минэнерго заявляет, что и в текущем году не будет значительного роста спроса, а с 2018 года и вовсе ожидается его сокращение до 16,19 млн б/с. Таким образом потребление сырой нефти американскими НПЗ достигло пика.

За полгода официальный прогноз потребления нефти упал на 210 тысяч б/с. Прогноз по добыче за тот же период вырос почти на 1 млн б/с.

Таким образом, очевидно, что в условиях роста добычи сырой нефти (по прогнозам к концу 2017 года добыча в США вырастет до 9,18 млн б/с) и снижения ее потребления, может образоваться избыток предложения, аналогичный тому, что привел к краху котировок в 2014-15 гг.

Кроме того, беспокойства связаны и с тем, прогнозируемый спрос на него в США оказался равен 8,2 млн б/с, самому низкому уровню с февраля 2012 года. И это происходит в условиях роста предложения бензина: в январе этого года нефтепереработчики увеличили свою производительность до рекордных значений, превысив прошлогодние показатели на 300 тыс. б/с. Reuters пишет, что американские нефтепереработчики сталкиваются с перспективой снижения спроса на бензин впервые за 5 лет.

( Читать дальше )

Когда убьют Трампа? Угрозы 45-му президенту США: смерть = 18%.

- 09 февраля 2017, 17:37

- |

Сразу отмечу, это копипаст. Источник внизу материала.

Но материал отличный, вполне для прогнозистов.

--------------------------------------------------------

Стало модным гадать (причём не только в России, но и в США) досидит ли 45-й президент до конца своего срока, или произойдёт нечто? А зачем «мучатся», когда можно призвать на помощь математику и прикинуть его шансы, исходя из исторических предпосылок. По крайней мере, хоть какая-то объективность будет соблюдена.

Начнём с того, что Трамп 45-й президент сугубо формально. На самом деле, США с 1789 года возглавляло 44 человека. Просто некий Гровер Кливленд посчитан дважды, как 22-й (1885−1889) и 24-й президент (1893−1897), потому что сидел в высшем кресле «не подряд».

Для чего я уделяю этому такое внимание? Вовсе не из-за нашумевшего пророчества Раньо Неро — францисканского монаха, жившего на рубеже XV — XVI веков — ещё до

( Читать дальше )

Саудовская Аравия увеличила экпорт нефти в США в полтора раза

- 09 февраля 2017, 09:48

- |

Несмотря на обещания Дональда Трампа избавиться от зависимости от импорта нефти из ОПЕК, она продолжает расти. С декабря поставки из Саудовской Аравии увеличились в полтора раза.

Среднесуточный объем импорта из Саудовской Аравии подскочил до 1,4 млн. баррелей, в то время как в середине декабря он равнялся 945 тыс. баррелей. В среднем за первый месяц года из ближневосточного королевства ввозили по 1,3 млн. бочек в день. Также выросли поставки из Венесуэлы и Ирака. С ноября прошлого года импорт сырья из этих двух стран увеличился на 120 и 113 тыс. баррелей в сутки соответственно.

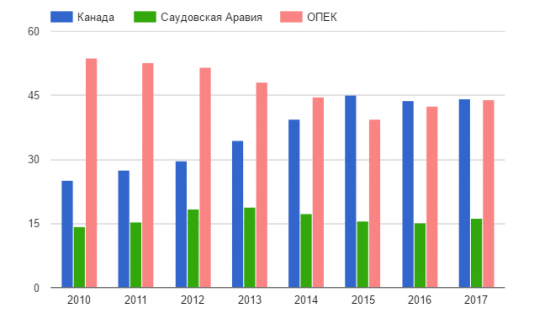

С момента избрания президента США доля ОПЕК на рынке нефти Америки увеличилась на 1 процентный пункт и теперь составляет почти 41%. Наибольший вес приходится на Саудовскую Аравию — 17,2%. А вот поставки из соседней Канады упали 1,7 процентных пункта.

Нефтяной картель после потери своей доли принялся активно ее возвращать. В период с 2010 по 2015 гг. его вес в общих поставках беспрерывно снижался. Так, если в начале десятилетия более 53% всего импорта приходилось на ОПЕК, то к 2015 г. он опустился до 39,3%.

( Читать дальше )

Бычьему рынку США быть. Он жив и ещё себя покажет.

- 08 февраля 2017, 18:58

- |

2014 и 2016-ый складывались очень удачно для моих инвестиций в эти фондовые ETFы.

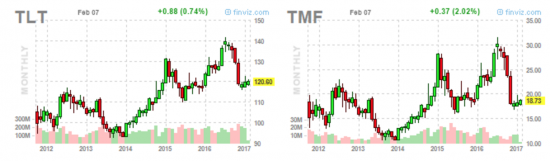

Летом 2016 началось резкое падение бондов, после чего последовало множество комментариев о кончине бычьего рынка.

Скажу сразу, что я так не думаю, и это падение в очередной раз планирую использовать для покупок с определенной долей защиты.

Ниже будет объяснение, но если вам не хочется читать, спускайтесь в самый низ поста — там всего пару итоговых строк о том что нас ждет.

Но всё по-порядку.

На днях появились предостережения Bank Of America:

«Если доходность облигаций и цены на золото растут одновременно, рынок может развернуться в противоположную сторону — по крайней мере, это показывают исторические параллели» сообщает CNBC.

Многие аналитики стали говорить о неизбежном повышении ставки ФРС, а вместе с ней о росте доходности по облигациям до 6% буквально в ближайшие пять лет, что должно в свою очередь повлечь снижение на рынке бондов, а вместе с ним и на фондовом рынке. Фактически апокалипсис для рынков.

( Читать дальше )

Запасы нефти в США (+13,8)mb, добыча (+63) tb/d

- 08 февраля 2017, 18:28

- |

О сколько нам открытий чудных

[Готовит выход данных в круг]

И Опыт, сын ошибок трудных,

И Гений, парадоксов друг,

АС [трейдинга)]

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 3 февраля 2017 года, коммерческие запасы нефти в США выросли на 13,83mb (до 508,592 c 494,762 mb неделей ранее).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал