Сбербанк

Чистая прибыль банковского сектора в 2024г сократится на 13% г/г до 2,8 трлн руб, прибыль крупнейших 10 игроков составит около 2,1 трлн руб — Эксперт РА

- 04 марта 2024, 10:41

- |

«Топ-10 банков увеличат отрыв по доле за счет таких преимуществ, как низкая относительно конкурентов стоимость фондирования и технологическое превосходство. При этом для группы средних банков будут нарастать внешние ограничения, оказывая давление на их бизнес, связанный с ВЭД», — говорится в сообщении.

«Эксперт РА» прогнозирует сокращение объема ипотечных выдач на 10-20% от 2023 года. Среднемесячный объем выдач ипотеки в 2024 году, по ожиданиям агентства, составит около 600-650 млрд рублей.

Согласно прогнозу агентства, в 2024 году около 15 банков могут уйти с рынка по причинам, связанным с плановой реорганизацией, добровольной сдачей или отзывом лицензий.

tass.ru/ekonomika/20143405

- комментировать

- ★1

- Комментарии ( 0 )

ПЛАН ДИВАН

- 04 марта 2024, 08:45

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – похоже, что просто замечательное, после послания Путина, участники рынка видимо решили, что все! – как сказал бы Гоцман «ша, картина маслом» – 6000 по ММВБ к 2030 году – легко, ну я бы еще добавил — $180 в те-же сроки – запросто… Но мало сказать решили, так еще и вынесли за пятницу все более\менее имеющие потенциал фишки на новые (хоть и локальные) высоты, особенно отличились коллеги частники ночью в конце сессии. Получается что рынок напоминавший до этого сжимающуюся пружину немного (возможно пробно) разжался вверх, но пока мне кажется, что без серьезного обоснования или драйвера…

( Читать дальше )

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 04 марта 2024, 07:50

- |

Фьюч на индекс мосбиржи

На дневном графике цена продолжила рост и приблизилась к хаям этого и прошлого года. Пробой 332700 может на эйфории унести фьючерс сильно выше.

Для сделки смотрим отработку границ голубого(326600) и розового(335950 и 327950) каналов, гориз.уровня 332700 и трендовой 333300

В случае четких тестов можно пробовать войти от менее сильных уровней — гориз.уровни 330975, 329800, 327450

На часовом графике цена под конец дня пробила и четко отбилась от двух сильных сопротивлений — границы голубого канала и гориз.уровня.

Для сделки смотрим отработку границ голубого(328950на утро) и желтого(330950 и 326950на утро) каналов и гориз.уровней 328950, 331650 и 332700

В случае четких тестов можно пробовать войти от менее сильных уровней — гориз.уровни 327500, границы фиолетового канала (329200 на утро) и трендовой(330425 на утро)

SR(фьюч на Сбер)

На дневном графике цена дошла до кластерной зоны сопротивлений 29850-29707

Для сделки ждем отработку гориз.уровня(29707)и границы голубого канала(30265)

( Читать дальше )

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 4 марта 2024

- 03 марта 2024, 20:36

- |

Дивидендные новости недели

- 03 марта 2024, 15:04

- |

5 марта 2024 г. состоится заседание совета директоров Мосбиржи

В повестке рекомендация дивидендов за 2023 год.

29 февраля 2024 г. Совет директоров Распадской рекомендовал не выплачивать дивиденды за 2023 г.

Наблюдательный совет Сбербанка обсудит дивиденды за 2023 г. в апреле

Сбербанк будет стараться обеспечить для своих акционеров планку по дивидендам в размере 50% от чистой прибыли по МСФО, варианты превышения указанного уровня могут обсуждаться, но уже в среднесрочной перспективе, отметил Герман Греф.

Сбер начал сбор документов для выплаты невостребованных дивидендов за 2022 г.

Владельцы акций Сбербанка, не получившие дивиденды за 2022 год из-за отказа или неполного раскрытия иностранными номинальными держателями списка владельцев акций банка, могут подать документы для получения выплат. Такие акционеры могут подать документы в Сбербанк не позднее 30 апреля 2024 года включительно.

Костин подтвердил планы ВТБ вернуться к дивидендам по итогам 2025 г.

( Читать дальше )

🏦 Сбербанк представил отчет по МСФО за рекордный 2023 год, отмечая значительный рост в сравнении с 2022 годом.

- 03 марта 2024, 09:24

- |

🔼Чистая прибыль банка увеличилась в пять раз, достигнув 1,508 трлн рублей. Рентабельность капитала составила 25,3%, а отношение расходов к доходам оставалось на уровне 29,2%, что предоставляет Сбербанку возможность продолжать трансформацию бизнеса и вкладываться в инновационное развитие.

📈Кредитный портфель банка вырос на 27%, при этом сохраняя высокое качество. За отчетный период выдано более 28,7 трлн рублей кредитов, а объем привлеченных средств от физических лиц составил 22,9 трлн рублей. Ипотечный портфель прибавил 34,9%

🔸Депозиты физлиц увеличились на 23,8% за год, а компаний — на 21%

🔸Чистый процентный доход стал на 36% больше, чем годом ранее.

🔸Чистый комиссионный доход за 2023 год в годовом выражении вырос на 9,4%

🤖Использование искусственного интеллекта принесло финансовый эффект в размере 350 млрд рублей. В контексте дивидендной политики, акционеры Сбербанка могут ожидать выплат в размере 750 млрд рублей или 33 рубля за акцию, приблизительно 11% дивидендной доходности.

( Читать дальше )

Инфляция в конце февраля — с учётом сегодняшних темпов мы не выйдем на цель регулятора в 4-4,5%. Проинфляционные риски присутствуют

- 02 марта 2024, 13:01

- |

Ⓜ️ По последним данным Росстата, за период с 20 по 26 февраля индекс потребительских цен вырос на 0,13% (прошлые недели — 0,11%, 0,21%), с начала февраля — 0,56%, с начала года — 1,42%. Можно ли сейчас с уверенностью утверждать, что регулятор добился устойчивых темпов инфляции? На этот вопрос сложно ответить, потому что Росстат должен посчитать последние 3 дня февраля, а потом ещё пересчитать за месяц, в январе регулятор пересчитал за месяц и вышли совсем другие цифры — 0,86% (до этого по 4 неделям вырисовывалось — 0,62%). Конечно, стоит зафиксировать снижение цифр, но даже сегодняшние темпы инфляции не дадут нам выйти на цель регулятора в 4-4,5% по итогам 2024 г. (примечательно, что ЦБ повысил среднесрочный прогноз ключевой ставки на последнем заседании до 13,5-15,5% с 12,5%-14,5%, видимо, признав неудовлетворяющие темпы инфляции), скорее всего, инфляция будет находиться в диапазоне 6-7,5%.

С другой стороны, продолжает снижаться наблюдаемая и ожидаемая инфляция (ожидаемая до 11,9%, а наблюдаемая до 15,2%). Безусловно, для регулятора это важные цифры, но они двухзначные и на следующих заседаниях навряд ли стоит ожидать снижение ключевой ставки. Как всегда, давайте зафиксируем, какие меры регулятор принимает для замедления инфляции:

( Читать дальше )

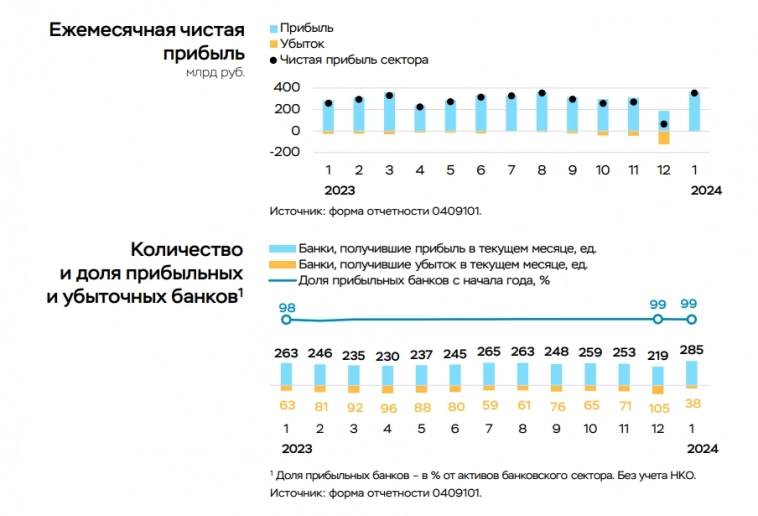

Прибыль банковского сектора за январь - хорошее начало года

- 02 марта 2024, 05:48

- |

Кол-во банков, которые получили убыток в январе 2024 года сократилось в 2,5 раза.

Прибыль сектора составила 354 млрд рублей. Прогноз ЦБ на 2024 год выполнен на 14% за 1-ый месяц (2,5 трлн рублей).

( Читать дальше )

Ждём пробития рынком 3300 по индексу МосБиржи 📈

- 01 марта 2024, 20:37

- |

За неделю рынок прилично позеленел👇

Если доходность ближнего конца изменилась слабо, то доходность остальной части кривой ОФЗ за месяц увеличилась на 0,5%. Учитывая, что доходность акций мы сравниваем с ОФЗ, увеличения доходности ОФЗ отрицательный сигнал для рынка акций. Риторика ЦБ слегка расстроила рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал