Сегежа Групп

📰«Сегежа Групп» Проведение заседания совета директоров и его повестка дня

- 25 апреля 2025, 19:50

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 25....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Перевозки лесных грузов на сети РЖД в марте 2025г выросли на 6,3% г/г до 3,6 млн тонн — компания

- 25 апреля 2025, 13:44

- |

Их объём достиг 3,6 млн тонн, в том числе для отправки было использовано 51,4 тыс. контейнеров ДФЭ (+0,4% к марту 2024 года).

Лидеры по объёмам погрузки:

- Архангельская область (699 тыс. тонн, +8,9%)

- Иркутская область (377,1 тыс. тонн, +7,4%)

- Волгоградская область (339,7 тыс. тонн, +6,7%)

Во внутреннем сообщении отправлено 2,1 млн тонн грузов лесопромышленного комплекса (+8,4%): в основном круглый лес и измельчённая древесина.

На экспорт отправили 1,3 млн тонн (+1,5%), в том числе в направлении погранпереходов — свыше 1 млн тонн (+3%).

Основу экспорта лесных грузов составили: пиломатериалы, плиты древесностружечные, фанера и шпон.

Большая часть направлена в Китай, Узбекистан и Казахстан.

t.me/telerzd

Подготовка к дополнительной эмиссии акций Segezha Group находится на завершающей стадии — представитель компании

- 22 апреля 2025, 20:08

- |

◾ Лесопромышленный холдинг Segezha Group, входящий в группу АФК «Система», находится на завершающей стадии подготовки дополнительной эмиссии акций. Об этом ТАСС рассказали в компании.

«Подготовка к допэмиссии завершается. Мы финализируем все ее параметры с основными кредиторами компании. Советом директоров принято решение о внесении технических изменений в документ, содержащий условия размещения ценных бумаг (ДСУР), чтобы предоставить компании больше возможностей для реализации сделки», — сообщил представитель Segezha Group.

◾ Ранее глава Минпромторга России Антон Алиханов в ходе совещания с президентом Владимиром Путиным о развитии лесопромышленного комплекса сообщил о достигнутом вместе с ЦБ РФ, собственниками и кредиторами Segezha Group решении по снижению кредитной нагрузки холдинга. Министр тогда отметил, что Центробанк пошел навстречу в ситуации, когда будет требоваться как реструктуризация, так и, возможно, участие в капитале банков.

◾ В декабре 2024 года акционеры Segezha Group одобрили вопрос о размещении дополнительного выпуска обыкновенных акций по закрытой подписке в пользу АФК «Система» и ряда внешних инвесторов на общую сумму до 101 млрд рублей.

( Читать дальше )

📰«Сегежа Групп» Проведение заседания совета директоров и его повестка дня

- 22 апреля 2025, 19:55

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 21....

( Читать дальше )

Сегежа на грани: власти РФ бросили спасательный круг, но акционерам пора бежать? 😱

- 17 апреля 2025, 20:18

- |

В середине месяца пришла неожиданная новость: власти РФ нашли компромисс с кредиторами «Сегежи» по её гигантскому долгу. Даже Центробанк, который обычно держит дистанцию от частного бизнеса, пошёл на уступки, чтобы спасти компанию от коллапса. Реструктуризация долга согласована, но что это значит для инвесторов и самого бизнеса?

Правительство явно хочет дать «Сегеже» второй шанс, но оздоровление выглядит скорее как искусственная вентиляция лёгких. На конец третьего квартала 2024 года долг компании достиг 143 млрд рублей, а реструктуризация затронет около 150 млрд. Что это значит? Условия погашения смягчат: возможно, продлят сроки, снизят ставки или даже спишут часть долга. Но деньги всё равно придётся отдавать.

Кто же эти кредиторы, которые так любезно согласились подождать? 🤔 Всё просто — это крупнейшие банки России: ВТБ, Альфа-банк, МКБ и Сбербанк. Видимо, лесную промышленность решили поддерживать любой ценой, и «Сегежа» — лишь первый кандидат на господдержку. Власти уже намекают, что в этом секторе есть и другие компании, которым вскоре тоже понадобится помощь.

( Читать дальше )

Объемы заготовки древесины в России в 2025 году могут превысить 200 млн куб. м

- 17 апреля 2025, 16:42

- |

«Лесной комплекс — это прочная база для соответствующего направления промышленности, значимая составляющая экономики большинства регионов. Поэтому очень важно, что в 2024 году продолжилось планомерное восстановление отрасли после введения санкций. Подъему во многом способствовали ранее принятые меры поддержки. По результатам прошлого года заготовка древесины увеличилась более чем на шесть миллионов кубометров. Ожидаем, что в 2025 году положительная динамика сохранится, и объемы заготовки превысят 200 млн куб. м», — заявил Патрушев

По его словам, по поручению президента России Владимира Путина лесопользователи Северо-Западного федерального округа были частично освобождены от уплаты арендных платежей за 2023 год, что также обеспечило бизнесу необходимую поддержку. Отдельные меры также предусмотрены для переработчиков древесины.

При этом за период реализации национального проекта «Экология» общая площадь новых лесных насаждений достигла почти 8 млн га. Лесовосстановление вошло и в новый национальный проект «Экологическое благополучие». На соответствующие мероприятия до 2030 года правительство предусмотрело более 16 млрд рублей.

( Читать дальше )

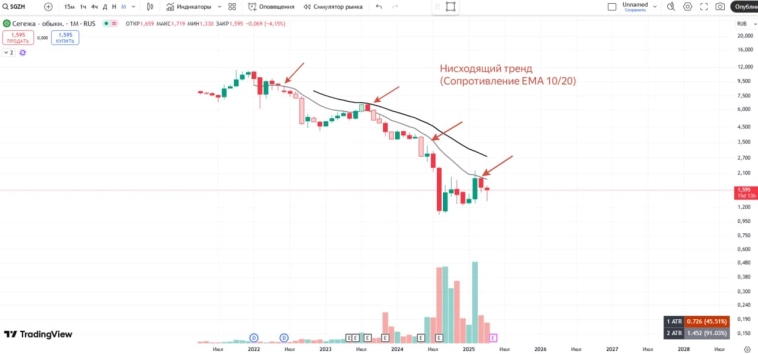

$SGZH - бесконечный упадок ?

- 17 апреля 2025, 14:18

- |

Делаю технический разбор после новостей о реструктуризации долга — smart-lab.ru/blog/1141918.php

Если посмотреть дневной график, то увидим формирование накопления в зоне 1,2-1,45, которое началось еще в августе прошлого года.

Цена пытается стабилизироваться после сильнейшей распродажи — напомню, что на пиковых уровнях в октябре 2021 года Сегежа торговалась по 11,5 рублей за акцию.

Если чуть отдалить график и посмотреть в долгосрок, то заметим, что цена в феврале очередной раз уперлась в сопротивление, которое сформировано с исторических максимумов. Сейчас ключевой момент для акции — либо продолжение нисходящего тренда, либо пробой и сильный рост.

Снизу обращаем внимание за удержанием выше 1,2, сверху нам нужен пробой и закрепление строго выше 2,2, только тогда сформируются позитивные ожидания по акции.

Коллеги, приглашаю на свой канал для погружения в инвестиции через призму IT и цифровизацию бизнеса, где еще больше актуальных новостей и моих разборов — https://t.me/+-a0sqZD702Y5MDQy

( Читать дальше )

🌲Сегежа. Борьба за жизнь продолжается

- 16 апреля 2025, 22:19

- |

Все чаще мы стали слышать как новые руки помощи тянутся в сторону Сегежи. В конце 2023 года АФК Система давала деньги в форме займа на погашение по облигациями. И в 2025 нашли новый способ помощи.

Долг в около 150 млрд рублей решили схематично реструктуризировать, а также есть возможность поучаствовать банкам в капитале компании. Данная схема согласована с ЦБ, как заявил глава Минпромторга РФ Антон Алиханов.

➕Что это значит для компании? Гашение по долгу могут передвинуть на более поздний срок, а в капитал Сегежи могут войти главные кредиторы компании. Тот же Сбер или ВТБ.

Вполне логичный шаг от ЦБ на спасение компании. Говорит ли это о создании интереса со стороны инвестирования в Сегежу? Конечно же нет. Глобально, компания продолжает испытывать трудности в бизнесе.

Снижение цен на продукцию и давление уже от высокого долга, не дает возможности компании хотя бы покрывать свои обязательства. Возможно как раз таки перенос выплат долга в будущем сыграет свою роль и в это время цены на продукцию вырастут, но и это большой вопрос.

( Читать дальше )

Российские власти решили реструктурировать долг Segezha Group в размере около ₽150 млрд

- 15 апреля 2025, 17:19

- |

Российские власти нашли решение проблемы с долгами Segezha Group, превышающими 150 млрд руб., сообщил глава Минпромторга Антон Алиханов. Кредиторы и собственники согласовали механизм реструктуризации, обсуждается также участие банков в капитале компании.

По данным отчетности на конец III квартала 2024 года, долг Segezha составлял 143 млрд руб. После IPO в 2021 году акции компании упали более чем в четыре раза. Центральный банк, по словам министра, проявил гибкость, поддержав план оздоровления.

В числе кредиторов холдинга — ВТБ, Сбербанк, Альфа-банк и МКБ. Глава ВТБ Андрей Костин отметил необходимость реструктуризации, но подчеркнул, что вопрос конверсии долга пока открыт.

Минпромторг рассчитывает использовать успешный кейс Segezha для других проблемных компаний, в частности, группы «УЛК» из Архангельской области, испытывающей аналогичную долговую нагрузку. Речь идет о системной поддержке лесопромышленного сектора на северо-западе России.

…………….

( Читать дальше )

Сегежа: есть ли просвет в конце тоннеля?

- 15 апреля 2025, 17:07

- |

Вчера появилась новость, что проблемы с долгами Сегежи наконец-то решены. Даже, типа, правительство впряглось за компанию. Да ещё и Путин провёл совещание по развитию лесной промышленности. И вроде как всё будет хорошо. Но будет ли? Давайте разбираться.

Сегежа вышла на IPO в 2021 году с огромной помпой, её позиционировали как ультра-растущую компанию, хотя она по факту – типичный представитель деревообрабатывающей промышленности. Уже к моменту IPO у неё был ряд проблем:

- АФК Система (материнская компания) ещё до IPO начала агрессивную выкачку денег из компании, причём как в виде дивидендов, так и беспроцентных займов

- Сегежа понесла большие капитальные затраты, построила много производств и купила много леса, но при этом не испытала их «в бою», т.е. рентабельность всех этих мероприятий была не совсем понятна

Серьёзные проблемы у Сегежи начались сразу после введения санкций в 2022 году, которые совпали с окончание суперцикла в сырьевом секторе. В результате Сегежа лишилась доступа к премиальному европейскому рынку и была вынуждена выстраивать новую схему продаж с удлинением логистического плеча одновременно с падением цены на всю продуктовую линейку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал