Сегежа

✅Сегежа

- 09 сентября 2024, 12:41

- |

Ждал когда пройдёт замес, поскольку у меня к ней проявился небольшой интерес из-за оборотов, которые прошли по ней (обычно такое происходит на минимуме). При этом выполнена глобалка.

Сейчас все успокоилось и можно спокойно перейти к оценке.

О развороте поговорим позже, пока не буду забегать вперед. Подъем прошел в импульсной структуре, на повышенных объемах. Из зоны продаж произошла остановка. Было бы логично выполнить тест зоны покупателя. Если из нее найдется поддержка, то все шансы пойти в 3 или с.

А будет ли это целиком импульс или зигзаг, пока неизвестно, но это будет впоследствии очень важно.

Телега: https://t.me/+F6Ka767DDgFhZGQy

По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 09 сентября 2024, 09:12

- |

Лидеры обычно остаются лидерами, а сильное недельное закрытие в бумагах может привести к дальнейшему росту курса. Посмотрим на пятерку самых доходных акций и выразим мнение о перспективах цен на будущую торговую неделю.

Нащупали дно

На неделе Индекс МосБиржи в очередной раз рухнул на минимумы с весны прошлого года. Локальное дно зафиксировано 3 сентября у 2512 п., и пошел отскок. На максимуме недели было 2662 п., или +6% с минимума. Тем не менее период для бенчмарка завершается все же в минус процент. Это 7-я неделя нон-стоп падения рынка, так что замедление на спуске может немного обнадеживать. Возможно, в самом начале осени рынок нащупал свое годовое дно и пора уже перевернуть календарь.

Несмотря на все еще локальную слабость широкого рынка, есть изрядно подросшие за неделю бумаги. Обычно сильные тренды в акциях продолжаются. Особенно, если недельное закрытие происходит на максимуме, то инерция курса переносится на следующий период. Но есть вероятность войти в бумаги на излете волны — контролировать риски активным трейдерам помогают защитные стоп-заявки. Посмотрим на пятерку лидеров из состава Индекса МосБиржи и оценим каждую бумагу с точки зрения краткосрочной динамики.

( Читать дальше )

ТОП-10 самых упавших акций этого лета! Кого подбирать?

- 06 сентября 2024, 08:53

- |

🏖️Грустно, но лето закончилось. Для российского рынка оно стало одним из самых неудачных за всю историю — снижение началось в конце мая, продолжилось в июне и в июле, и приобрело лавинообразный характер в августе.

📉Падали почти все бумаги, но некоторые акции из верхнего эшелона умудрились превзойти даже самые пессимистичные прогнозы, показав особенно сильную просадку. Давайте посмотрим, какие из этих фишек можно брать с прицелом на отскок.

Подпишитесь на мой авторский телеграм-канал, чтобы быть в курсе самых интересных биржевых новостей и стратегий.

🏆Отберу лидеров падения c 1 июня по 31 августа среди акций, входящих в Индекс Мосбиржи (ТОП-50 самых крупных и ликвидных). Расположу их в порядке увеличения размера просадки. Многие бумаги вблизи годовых минимумов, и коррекция цены может стать неплохим поводом их докупить.

💎SNGSP Сургутнефтегаз-ап (-30%)

Снижение привилегированных акций Сургутнефтегаза летом в значительной степени связано с эффектом дивидендного гэпа.

( Читать дальше )

Вечерний обзор рынков 📈

- 05 сентября 2024, 19:03

- |

Курсы валют ЦБ на 6 сентября:

💵 USD — ↗️ 89,7044

💶 EUR — ↗️ 99,1927

💴 CNY — ↘️ 12,5054

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,63%, составив 2 621.62 пункта.

▫️ Росстат зафиксировал недельную дефляцию, произошло это впервые с февраля 2023 года. Показатель инфляции с 27 августа по 2 сентября оказался отрицательным: -0,02%, большой вклад в снижение внесли билеты экономкласса, подешевевшие в связи с окончанием лета. Обстоятельство обязательно будет учтено при принятии решения по ключевой ставке в следующую пятницу.

▫️ Президент, выступая на ВЭФ, вновь указал на необходимость создания и строительства отечественных самолетов. Однако есть мнение, что пока российское авиастроение радует лишь амбициозными планами, сроки их реализации постоянно «сдвигаются вправо». Недавний визит аудиторов из топ-банков на заводы «ОАК» (-2,63%) также не внес позитива в ожидания. Сегодня Денис Мантуров сообщил, что планы производства снова будут пересматривать в следующем году (а также добавил, что речь идет «о некоем анализе, аудите» программы, а не о сокращении).

( Читать дальше )

🪵 $SGZH — Сегежа, бумаги улетают в небеса, но на долго ли?

- 05 сентября 2024, 17:43

- |

Со своих недавних минимумов всего за 2 дня акции лесопромышленного холдинга отскочили почти на 50%, что весьма удивило многих.

💬 Причиной тому стало сохранение компанией положительного прогноза на 2024 год, а также планы АФК Системы по увеличению доли в рамках SPO.

Но по факту, ничего особенного эти новости из себя не представляют, ведь ожидания с легкостью могут не оправдаться, а первая итак была очевидна.

❎ Так что фундаментально это ничего не меняет, ведь огромное количество проблем никуда не делось и в ближайшее время не денется.

А текущий рост можно назвать не больше чем обыкновенным разгоном после тотальной распродажи.

❗️ Исходя из всего этого, никакой идеи в акциях Сегежи все также нет. Если же у вас уже есть по ней позиция, то куда разумнее будет использовать текущий рост и попрощаться с ней, переложив средства в действительно надежные активы!

И спешу напомнить, что сейчас лучшее время для приобретения сильных и перспективных акции по очень низким ценам!

Список таких бумаг уже опубликован в моем tg: t.me/+tUWrRnSctOczNjky

( Читать дальше )

Как самые волатильные акции отработали отскок

- 05 сентября 2024, 17:05

- |

Индекс МосБиржи с годового дна сделал +5%. Оценим локальную динамику самых турбулентных бумаг на рынке.

Отскок со дна

3 сентября сформировано локальное дно рынка. Индекс МосБиржи был 2512 п., или -29% с майского пика. Спустя две сессии бенчмарк отскочил выше 2636 п., в моменте было +5% с годового минимума. Волатильность широкого рынка — высокая, а турбулентность самых рисковых инструментов в разы выше. Августовский топ-5 волатильности и среднесрочные оценки на сентябрь были в специальном материале.

Посмотрим на краткосрочную динамику наиболее волатильных бумаг, подходящих активным трейдерам. В целом они кратно обогнали бенчмарк, что абсолютно типично и ожидаемо.

Сегежа

Лидер биржевой волатильности и аутсайдер доходности всего рынка за август, да и с начала года, вдруг оживился. С исторического минимума от 1,063 руб. пошел стремительный отскок. После тотального обвала на фоне планов допэмиссии за считанные дни цена взлетела выше 1,6 руб., или почти +50%. Неопределенность была очень высокой, но перепроданность экстремальной. Кто рискнул подхватить на всеобщей панике, тот спекулятивно очень хорошо заработал. Волатильность наверняка останется взрывоопасной, главное, успеть зафиксировать результат.

( Читать дальше )

Объем допэмиссии Сегежи может составить примерно 100 млрд руб., мы не считаем акции компании интересными к покупке в настоящий момент - ПСБ

- 05 сентября 2024, 16:15

- |

Отчет Сегежи за 1 полугодие показал, что у компании большие проблемы — чистый убыток растет, а долговую нагрузку пока не удается снизить. На этом фоне компания анонсировала допэмиссию для сокращения долговой нагрузки.

В этой связи важно заявление основателя АФК «Система» Владимира Евтушенкова о том, что холдинг планирует увеличить долю в Сегеже в рамках SPO, что может оказать поддержку компании. Капитал Сегежи составляет всего 13,8 млрд руб. В этом году необходимо погасить 11 млрд долга, а в следующем — более 50 млрд.

Таким образом, есть риски, что объем допэмиссии может составить примерно 100 млрд рублей. Кроме этого, компании необходимо реструктурировать долг.

Бумаги Сегежи в последние несколько дней неплохо отскочили, поскольку опустились до абсолютного минимума с IPO. Повышенная волатильность сохранится, пока не появится четкого понимания, как компания будет выходить из долгового пике.

На фоне возможной обширной допэмиссии и неопределенности с долгами мы не считаем акции компании интересными к покупке в настоящий момент.

( Читать дальше )

Продавец может вот-вот вернуться на рынок, а для быков формируется вторая ловушка

- 05 сентября 2024, 13:09

- |

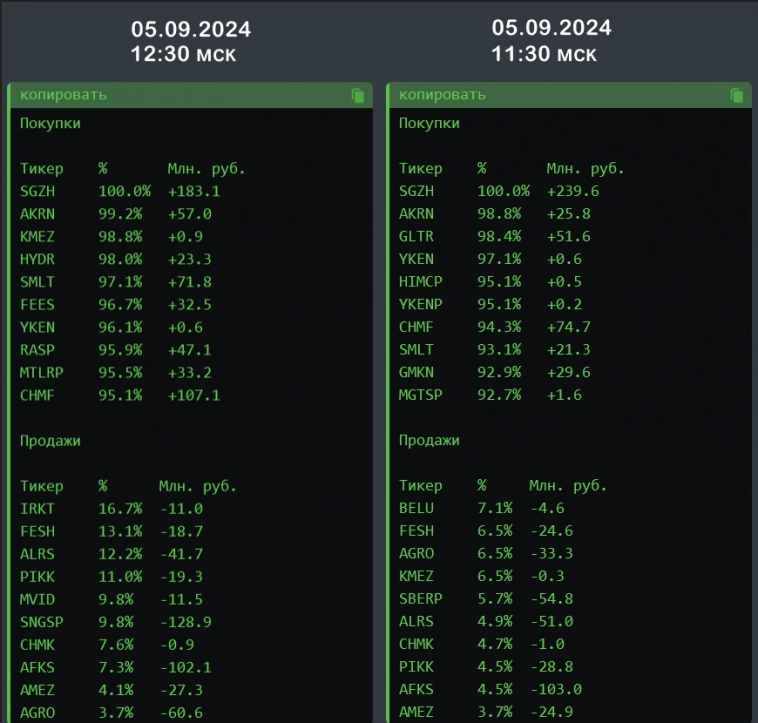

Мы не видим крупных покупателей в акциях. Наибольшая разница между покупками и продажами в $SGZH

— +183 млн руб. Причем и этот показатель за час снизился почти на 60 млн руб.

Также снижается позитивная разница в SMLT. Голубых фишек в топе при этом совсем нет. Растем на на активных покупках, а на отсутствии продаж. Отсутствие крупных покупок может указывать на завершение отскока вверх вблизи текущих уровней.

Лонги лучше сокращать при приближении Индекса Мосбиржи к 2650.

Топ по разнице покупок и продаж опубликован в Шпионе РЦБ.

Резкий взлёт рынка! Неужто нащупали дно? Что дальше?

- 05 сентября 2024, 08:40

- |

Ну что, может уже можно поздравить тех, кто не боялся откупать падение рынка ниже 2600 п.? Мы перевернули календарь, а вместе с ним по любопытному совпадению перевернулся и рынок — от панического снижения 2-3 сентября до стремительного роста почти на 100 п. вчера.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚀Танцуют все!

Мы как ошпаренные отскочили от важного уровня 2500 п. и снова улетели выше 2600. К концу основной торговой сессии 4 сентября в индексе Мосбиржи не осталось бумаг, которые бы не выросли. Позеленело абсолютно всё.

📈Сильнее всех заракетила многострадальная Сегежа — пружина разжалась, и опилочники показали аж +12% за день. Почти так же выстрелил главный неудачник последних дней Глобалтранс (+11% и уверенное 2-е место среди лидеров роста). Мощно отскочили Совкомфлот (+7,3%), ОЗОН (+7,2%), Самолет (+7,1%), АФК Система (+7%) — т.е. именно те, кого все последние недели сливали больше всего.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал