Спекулянт

я не в одиночестве жду небольшого отскока -)))

- 01 марта 2018, 13:15

- |

© Interfax 12:51 01.03.2018

РОССИЯ-РЫНКИ-ПРОГНОЗ

ВЗГЛЯД: Если доллар начнет корректироваться, рубль может получить новый стимул для попыток возврата в сторону 56 — ИК «Велес Капитал»

Москва. 1 марта. ИНТЕРФАКС — «Вчера отечественная валюта уже не в первый раз демонстрировала уверенность, несмотря на вечернее снижение нефти и рост доллара. Впрочем, рубль не являлся исключением и после окончания рабочего дня в среду до определенного момента торговался в „плюсе“ к доллару наряду с турецкой лирой и бразильским реалом. Ранее мы уже отмечали факторы в пользу рубля (повышение суверенного рейтинга и налоговый период, которые будут постепенно сходить на нет, что, на наш взгляд, может способствовать дальнейшей коррекции отечественной валюты в паре с долларом в район 56,6-56,8 руб. Тем не менее, вышеназванные факторы позволили рублю проигнорировать укрепление доллара на внешних рынках за последнюю неделю, но, если при этом американская валюта начнет корректироваться с недельных максимумов, рубль может получить новый стимул для попыток возврата в сторону 56,0 руб.» — отмечает начальник отдела анализа банков и денежного рынка ИК «Велес Капитал» Юрий Кравченко. Настоящее сообщение содержит мнение специалистов инвестиционной компании или банка, полученное Интерфаксом. Такое мнение предоставляется исключительно для целей ознакомления и не является рекомендацией для покупки, продажи ценных бумаг, принятия (или непринятия) каких-либо коммерческих или иных решений. За содержание сообщения и последствия его использования Интерфакс ответственности не несет.

- комментировать

- Комментарии ( 0 )

Сбербанк отчёт.

- 28 февраля 2018, 11:46

- |

Ведомости

Логика у нашего рынка ещё та. Конечно есть такое выражение: «фикс по факту». Однако Сбер ещё вчера начал припадать. Не так давно, на хороших данных, ФСК улетало в космос… Америку я конечно не открыл. Всё как всегда. Извечный вопрос кто ты спекулянт или инвестор? Если спекулянт надо продавать, особенно тем кто торгует по «индюкам». Если инвестор, то колебания в 1%-2% тебя не должны смущать. И нужно покупать… Газпром ))) Который вырос меньше и, в последнее, время падает ниже.

Чем отличается инвестор от трейдера из того, на на что следует обратить внимание

- 14 февраля 2018, 13:24

- |

Но у меня есть более детальное разъяснение.

Каждый толковый трейдер на рынке ищет ростки, в которые он как удобрение смог бы вложиться. Если трейдер ошибся и вложился не в ростки, а в динозвра, то все-равно он будет удобрением, но просто динозавра смоет и останутся одни кости, а на их месте вырастут большие пальмы — те же самые ростки в которые он не догадался вложиться, но кормить они будут не его.

Вот задача каждого трейдера под микроскопом выискать те самые ростки, от которых он будет кормиться в будущем. Потому что важно вложится в ростки, а не в динозавра. Пусть даже, если динозавр еще дергается и громко (можно сказать волатильно) кричит.

Отличное пособие по психологии трейдинга

- 01 февраля 2018, 07:19

- |

Финансовая мудрость средневековья

- 27 января 2018, 13:20

- |

Там были мудрецы, которые поняли суть товарного рынка и разделения труда, они осознали его как первичное зло и уничтожили на корню силовыми средствами, германским мечем.

Суть тут заключается в том, что как только появляется развитый товарообмен, появляется возможность спекуляции, а как только она появляется, появляется и явление паразитизма на производительном, созидательном труде и деятельности общества.

Так оно и есть в прямом смысле: рынок порождает паразитизм на товаро- и финансовых потоках, это среда, на которой развивается паразитизм, поэтому они уничтожили не симптомы, а саму болезнь, не паразитов, а саму среду, на которой возможен паразитизм.

Проблема тут еще серьезней. Когда паразитизм достигает определенной силы развития, он переходит от простого паразитирования к перестраиванию самой общественной системы и получает над ней власть(что и произошло в новой и новейшей истории).

( Читать дальше )

А кто мы на самом деле?

- 15 января 2018, 19:28

- |

Говорит вот я работяга..., человек с большой буквы!, а ты — барыга!, торгуешь своими невидимыми бумажками и пользы от тебя никакой нет!, и мне как-то не по себе стало.!

Может он всё-таки прав?

так кто мы на самом деле?

какая сумма минимальная эффективна

- 14 декабря 2017, 21:56

- |

какую сумму в среднем можно заработать исходя из практики?

какие акции считаете более надежными?, покупаете ли драг.металлы, цв. металлы, валюту?

кому какой брокер нравится и почему? какие брокеры вас огорчили?

Недооцененные компании: Юнипро обзор и рекомендации

- 25 октября 2017, 15:50

- |

Добрый день!

В сегодняшнем обзоре компания Юнипро — на которую меня навел один из PRO пользователей сайта. (Спасибо. Действительно, история получилась очень интересная.)

1. Карточка компании Юнипро

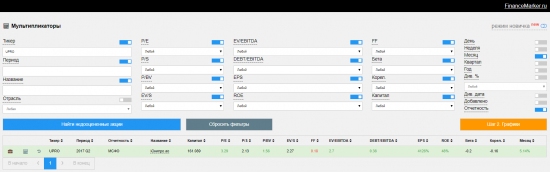

2. Мультипликаторы компании Юнипро

( Читать дальше )

Есть ли у меня цель 100500 миллионов рублей ?

- 15 сентября 2017, 15:30

- |

Который упорно идёт к своей цели

Поводом задуматься стал вопрос, обращённый к Ильнуру другим коллегой:

Автор, так сколько уже стоимость портфеля на пути к 10 млн? У меня кстати такая же цель.smart-lab.ru/blog/420681.php#comment7607818

И я задал себе вопрос: а у меня какая цель ?

Всего год назад я бы не колебаясь ответил, что у меня цель 100500 миллионов

Но уже в декабре прошлого года я понял, что я не спекулянт — а сберегатель

Ибо быть спекулянтом мне всегда было некомфортно

А побыв несколько лет вкладчиком (сберегателем), я осознал — насколько же это приятно, быть сберегателем !

И поэтому я с тех пор стал позиционировать себя — как сберегателя.

Моя цель — сберечь мои накопления от обесценивания.

Это моё кредо.

обзор ФСК ЕЭС и изменения в портфеле financemarker.ru

- 09 сентября 2017, 12:35

- |

Добрый день!

В сегодняшнем обзоре компания ФСК ЕЭС. Этой компании нет в наших рекомендациях, однако, как могли видеть PRO подписчики, она есть в портфеле. А по-скольку, кто-то также может ориентироваться на портфель, важно провести данный анализ, т.к. после публикации отчета за 1 полугодие 2017 года по МСФО, ситуация с компанией изменилась.

Также к слову, хочу еще раз порекомендовать всем подписчикам особенно внимательно сейчас за обновлениями на financemarker.ru Каждый день публикуются новые отчеты и чем раньше вы оцените по нашим мультипликаторам, тем больше у вас шансов на этом хорошо заработать. И имейте ввиду, если вы знаете, что компания УЖЕ опубликовала какой-то МСФО отчет за 1 полугодие 2017 году, но у нас на сайте его еще нет — обязательно пишите, мы добавим его течение пары часов.

Теперь к обзору.

1. Карточка компании ФСК ЕЭС

2. Мультипликаторы компании ФСК ЕЭС

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал