SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Спекуляции

Alert today 11.11.2014

- 11 ноября 2014, 11:46

- |

Всем привет! Акции за которыми я наблюдаю сегодня:Акция ADHD так же жду уровня 4,00 на лонг.

( Читать дальше )

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рубль и российский рынок. Дальнейшие перспективы.

- 09 ноября 2014, 23:09

- |

Прошедшая неделя для рубля оказалась худшей за последние 15 лет. В пятницу был установлен новый исторический антирекорд и к доллару и к евро, но после словестных интервенций министра финансов Антона Силуанова и новости о созыве внеочередного экстренного заседания ЦБРФ российский рубль сумел отыграть все потери за день. Было ли в пятницу финальное движение или нет, пока сказать сложно, но можно почти с уверенностью сказать, что диапазон 49-50 по рублю в паре с долларом будет ЦБРФ защищать и сильно выше него рубль не отпустит. Как стало известно в пятницу вечером, после экстренного заседания ЦБ, регулятор дал понять, что готов к большим внеплановым интервенциям для поддержания рубля «в любой момент». Обнадёжило и ещё одно заявление о том, что по оценке Банка России, с учетом принятого пакета мер и произошедшего снижения курса дальнейшего ослабления рубля не требуется для достижения равновесия платежного баланса. Если учесть, что цена нефти в рублях на пятничных торгах приблизилась уже к отметке 4000, при том, что последние годы средневзвешенная цена находилась вблизи отметки 3600 рублей, то явно пришло время подумать регулятору не только о профиците бюджета, но и об инфляционных рисках.

( Читать дальше )

( Читать дальше )

Нас где-то круто "нагревают"...

- 09 ноября 2014, 17:13

- |

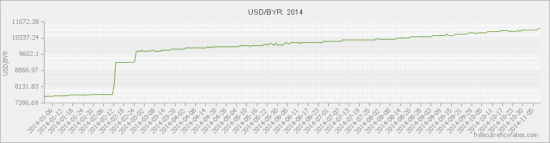

этот график — динамика белорусского рубля к доллару за 2014 год поскольку такого же графика тенге — доллар не удалось найти, то публикую график тенге-рубль

( Читать дальше )

Премаркет. Рублёвая паника продолжается.

- 07 ноября 2014, 09:27

- |

Пока на мировых фондовых рынках продолжает царить умеренный оптимизм, на валютном рынке происходят весьма интересные процессы. Индекс доллара (DXY) превысил отметку 88 – этот рубеж наблюдался в последний раз в 2009 и в 2010 годах. Курс ключевой валютной пары евро-доллар опустился до отметки 1.24, а российский рубль установил новые исторические антирекорды и к американской и к европейской валюте. Курс российской валюты в паре с долларом приблизился к отметке 47, а в паре с европейской валютой к отметке 58.

Существенное укрепления доллара на мировой арене в четверг случилось после выступления главы ЕЦБ Марио Драги. Он заявил, что регулятор пойдет на новые стимулирующие меры, если решит, что текущих мер недостаточно, или если инфляционные ожидания вновь начнут снижаться. В ближайшее время ЕЦБ начнёт покупать ABS (бумаги, обеспеченные активами) и продлится эта программа минимум 2 года. Покупка активов и TLTRO (целевые долгосрочные кредиты банкам) существенно увеличит размер баланса ЕЦБ, который будет двигаться к уровням 2012 г. Стоит отметить, что практически все члены ЕЦБ согласились с такими намерениями.

( Читать дальше )

Существенное укрепления доллара на мировой арене в четверг случилось после выступления главы ЕЦБ Марио Драги. Он заявил, что регулятор пойдет на новые стимулирующие меры, если решит, что текущих мер недостаточно, или если инфляционные ожидания вновь начнут снижаться. В ближайшее время ЕЦБ начнёт покупать ABS (бумаги, обеспеченные активами) и продлится эта программа минимум 2 года. Покупка активов и TLTRO (целевые долгосрочные кредиты банкам) существенно увеличит размер баланса ЕЦБ, который будет двигаться к уровням 2012 г. Стоит отметить, что практически все члены ЕЦБ согласились с такими намерениями.

( Читать дальше )

ФРРФ - спекулятивный рынок и ничего более.

- 03 ноября 2014, 17:26

- |

Конечно интересно читать новости, рассуждать как это

скажется на ценах. Однако всегда нужно помнить,

что наши акции не содержат в себе ни экономической,

ни юридической, ни дивидендной привлекательности.

Только подвижность в них ценна.

Для наглядности вот график Ростелекома 2008 года.

Просадка на Леманах и назад в декабре.

И причина движения — высадить КИТ-Финанс с 40% портфелем,

закредитованным под завязку.

Так что любая наша фишка может попереть чёрте куда, мимо всех новостей,

если там кого-то можно хорошо нагнуть.

Так что спекулируем, а за инвестициями нужно куда-нить в более

юридически зарегулированные места.

скажется на ценах. Однако всегда нужно помнить,

что наши акции не содержат в себе ни экономической,

ни юридической, ни дивидендной привлекательности.

Только подвижность в них ценна.

Для наглядности вот график Ростелекома 2008 года.

Просадка на Леманах и назад в декабре.

И причина движения — высадить КИТ-Финанс с 40% портфелем,

закредитованным под завязку.

Так что любая наша фишка может попереть чёрте куда, мимо всех новостей,

если там кого-то можно хорошо нагнуть.

Так что спекулируем, а за инвестициями нужно куда-нить в более

юридически зарегулированные места.

Рубль продолжает свободное плавание. Ориентиры полностью потеряны.

- 27 октября 2014, 16:12

- |

Несмотря на то, что рейтинговое агентство S&P не стало в пятницу снижать рейтинг России до “мусорного” и пока оставило его, как минимум на год, в инвестиционной категории на уровне BBB- (прогноз негативный), российский рубль полностью проигнорировал сей факт и вновь в понедельник обновил свои исторические минимумы и к европейской валюте и к доллару. Период налоговых выплат, объём которых составляет почти 550 млрд. рублей, также не смог поддержать российскую валюту.

То, что мы сейчас видим – это полная потеря ориентира относительно дальнейших перспектив курса рубля. Если раньше атаки спекулянтов сдерживала верхняя граница бивалютной корзины, то теперь ЦБ РФ не желает “палить” ЗВР и тем самым, провоцирует на дальнейшую игру против рубля. Справедливый курс рубля сейчас можно лишь приблизительно рассчитать исходя из привязки к ценам на нефть. Средневзвешенная цена нефти в рублях для более, менее сбалансированного бюджета находится на отметке 3600. Исходя из этого, можно элементарно прикинуть нужный правительству курс национальной валюты. Средневзвешенная цена нефти в текущем 2014 году получилась почти вблизи отметки 100$, а среднегодовой курс рубля в паре с долларом пока получается недалеко от отметки 36. На следующий год, ожидания по нефти у всех не столь оптимистичные, поэтому корректировка курса рубля началась немного ранее. При цене нефти в 100$ за баррель необходимый курс рубля будет на отметке 36, при цене нефти в 90$, максимальный курс рубля будет находиться вблизи отметки 40, а при ценах на нефть в 80$ за баррель, курс рубля придётся отпускать до отметки 44. На текущий момент котировки нефти стабилизировались вблизи отметки 85$, поэтому, придерживаясь данных расчётов, курс рубля получается 3600/85=42.35. В дальнейшем, при снижении цены на нефть на каждые 3$ курс российской валюты в паре с долларом будет терять в среднем 1 рубль. Если брать шоковый сценарий – падение цен на нефть до отметки 60-70$, то курс рубля может улететь до 50 рублей за один американский доллар. Вероятность шокового сценария не так велика, но она всё-таки существует. В любом случае, ввиду ряда фундаментальных факторов, даже, если цена на нефть и опуститься сильно ниже отметки 80$, то долго она там не задержится, так как с рынка быстро уйдёт избыточное предложение, ввиду приостановки многих нерентабельных нефтяных проектов.

( Читать дальше )

То, что мы сейчас видим – это полная потеря ориентира относительно дальнейших перспектив курса рубля. Если раньше атаки спекулянтов сдерживала верхняя граница бивалютной корзины, то теперь ЦБ РФ не желает “палить” ЗВР и тем самым, провоцирует на дальнейшую игру против рубля. Справедливый курс рубля сейчас можно лишь приблизительно рассчитать исходя из привязки к ценам на нефть. Средневзвешенная цена нефти в рублях для более, менее сбалансированного бюджета находится на отметке 3600. Исходя из этого, можно элементарно прикинуть нужный правительству курс национальной валюты. Средневзвешенная цена нефти в текущем 2014 году получилась почти вблизи отметки 100$, а среднегодовой курс рубля в паре с долларом пока получается недалеко от отметки 36. На следующий год, ожидания по нефти у всех не столь оптимистичные, поэтому корректировка курса рубля началась немного ранее. При цене нефти в 100$ за баррель необходимый курс рубля будет на отметке 36, при цене нефти в 90$, максимальный курс рубля будет находиться вблизи отметки 40, а при ценах на нефть в 80$ за баррель, курс рубля придётся отпускать до отметки 44. На текущий момент котировки нефти стабилизировались вблизи отметки 85$, поэтому, придерживаясь данных расчётов, курс рубля получается 3600/85=42.35. В дальнейшем, при снижении цены на нефть на каждые 3$ курс российской валюты в паре с долларом будет терять в среднем 1 рубль. Если брать шоковый сценарий – падение цен на нефть до отметки 60-70$, то курс рубля может улететь до 50 рублей за один американский доллар. Вероятность шокового сценария не так велика, но она всё-таки существует. В любом случае, ввиду ряда фундаментальных факторов, даже, если цена на нефть и опуститься сильно ниже отметки 80$, то долго она там не задержится, так как с рынка быстро уйдёт избыточное предложение, ввиду приостановки многих нерентабельных нефтяных проектов.

( Читать дальше )

Как устроен фондовый рынок

- 26 октября 2014, 13:08

- |

Всем привет. Тут люди часто делятся той информацией, которая малодоступна другим. Но она не менее интересна.

Я технарь, работаю по специальности. Но с интересом изучаю фондовый рынок США, его возможности. Некоторые не имеют понятия что это такое, может будет интересно почитать.

Сперва, фондовый рынок имеет большие отличия от рынка Форекс, ярая пропаганда которого распространилась по постсоветским странам. Работая с тем, или иным инструментом, клиент играет в против брокера, поэтому брокер не заинтересован в прибыли клиента. Мелкие форекс брокеры часто используют всякие уловки, суют палки в колеса трейдерам, что бы слить их деньги. Плюс ко всему прочему, сильная пропаганда типа «Заработай просто много денег на Форекс», и менталитет наших граждан позволяет таким брокерам процветать. Таких брокеров называют «кухнями».

Теперь вернемся к теме нашего повествования. Фондовый рынок – рынок, где обращаются ценные бумаги. Акции, облигации, а так же производные от них – фьючерсы, опционы и тд. Весь фондовый рынок состоит из фондовых бирж, самыми крупными считаются американские NUSE, NASDAQ, AMEX.

( Читать дальше )

Я технарь, работаю по специальности. Но с интересом изучаю фондовый рынок США, его возможности. Некоторые не имеют понятия что это такое, может будет интересно почитать.

Сперва, фондовый рынок имеет большие отличия от рынка Форекс, ярая пропаганда которого распространилась по постсоветским странам. Работая с тем, или иным инструментом, клиент играет в против брокера, поэтому брокер не заинтересован в прибыли клиента. Мелкие форекс брокеры часто используют всякие уловки, суют палки в колеса трейдерам, что бы слить их деньги. Плюс ко всему прочему, сильная пропаганда типа «Заработай просто много денег на Форекс», и менталитет наших граждан позволяет таким брокерам процветать. Таких брокеров называют «кухнями».

Теперь вернемся к теме нашего повествования. Фондовый рынок – рынок, где обращаются ценные бумаги. Акции, облигации, а так же производные от них – фьючерсы, опционы и тд. Весь фондовый рынок состоит из фондовых бирж, самыми крупными считаются американские NUSE, NASDAQ, AMEX.

( Читать дальше )

Все народ - в итоге 42,01 )))))

- 24 октября 2014, 20:41

- |

Теперь шпингалеты будут лопаться у лонгистов ))

Alert today 16.10.2014

- 16 октября 2014, 13:22

- |

Всем привет! Акции на сегодня:

EDMC вчера показала небольшое движение, выше 1,20 можем получить импульс, стоит наблюдать за акцией.

( Читать дальше )

EDMC вчера показала небольшое движение, выше 1,20 можем получить импульс, стоит наблюдать за акцией.

( Читать дальше )

Пришло время начинать покупать российский фондовый рынок.

- 13 октября 2014, 09:26

- |

В выходные поступило несколько важных новостей, которые сегодня повлияют на ход торгов на российском фондовом рынке. Президент РФ Владимир Путин в ходе рабочей встречи с министром обороны Сергеем Шойгу поручил ему приступить к возвращению войск, проходивших учения на полигонах Ростовской области, к местам постоянной дислокации. В общей сложности речь идет о 17,6 тысяч военнослужащих, которые летом проходили учения в этой местности. Президент пошёл на этот шаг в преддверии его возможной встречи с украинским коллегой Петром Порошенко на саммите АСЕМ в Италии 16-17 октября. Также, вчера поступила ещё одна не менее важная новость. Президент Украины Петр Порошенко отправил в отставку главу Минобороны Украины Валерия Гелетея, кандидатура нового министра обороны Украины будет внесена на рассмотрение Верховной Рады Украины 14 октября. С чем связаны такие пертурбации пока можно только гадать, но ряд экспертов считают, что между Москвой и Киевом появились новые договорённости по деэскалации конфликта. Не исключено, что именно этот фактор на этой неделе будет поддерживать российский фондовый рынок и российскую валюту. Касаемо валюты, на этой неделе может прийти ещё один долгожданный позитив от ЦБ РФ. Уже на этой неделе российский регулятор может ввести 7-дневные и 28-дневные валютные свопы, которые также поддержат рубль. Дальнейшая среднесрочная динамика российской валюты и рынка акций будет зависеть от новых заявлений, сделанных на предстоящем в Италии саммите.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал