Справедливая стоимость

Для чего оценивать справедливую стоимость компании?

- 03 марта 2021, 14:23

- |

Когда мы покупаем машину, мы всегда имеем представление, сколько она должна стоить. Мы знаем сколько стоят аналогичные модели у конкурентов, сколько стоят другие комплектации и т.д. Дилеру сложно продать нам авто по завышенной цене.

Но когда дело касается акций, лишь единицы имеют представление о том, сколько эти акции должны стоить. Кто-то ориентируется на новости, кто-то на мнение аналитиков, кто-то верит sell side’y, но понимания, сколько должны стоить акции конкретной компании, так и не получает. Как итог, покупка по завышенным оценкам и огромные убытки.

Единственным способом избегать таких ситуаций — это научиться считать справедливую стоимость компании. Это то, о чем твердит Баффет, когда его спрашивают сколько должна стоить компания — все сводится к ее внутренней стоимости.

Внутренняя стоимость, это сумма дисконтированных денежных потоков, которая компания должна принести за весь срок своего существования. Моделей, по которым она считается, существует несколько, но все они имеют одну и туже природу. Откуда мы можем знать, сколько принесет конкретная компания, ведь у нас нет хрустального шара? Ответ прост — мы строим определенные сценарии, и получаем представление, сколько акции будут стоить в том или ином случае.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Большой разбор ПАО «Полюс» - едем на север или Сухой, который все-таки получился

- 17 февраля 2021, 12:53

- |

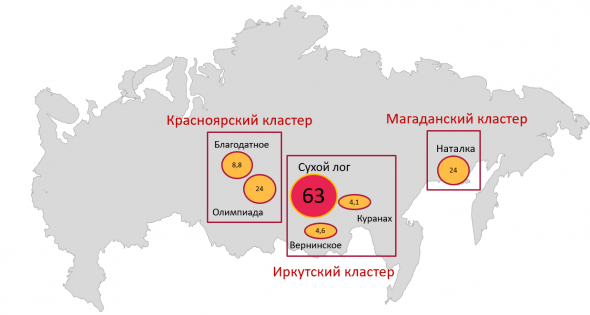

Большой разбор ПАО «Полюс» — едем на север или Сухой, который все-таки получился.

Доброго времени суток дамы и господа, поздравляем всех с наступившим Новым Годом Металлического Быка и хотим порадовать Вас нашим исследованием ПАО «Полюс», как одного из главных представителей сектора металлов на МосБирже. Эта статья- перезалив, поэтому, возможно, вы уже читали это (в прошлый раз вошло в топ-3 по полезности). Перезаливаем потому, что наш корпблог был успешно удален с ресурса- попали под горячую руку)

Почему именно Полюс? Крупнейшие запасы золота в мире, собственные запатентованные технологии по добыче золота, самые низкие затраты при производстве, летающие дроны над месторождениями, лидерство в ESG. Обо всем по порядку, давайте разбираться.

ПАО «Полюс» — крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний, себестоимость производства на предприятиях которой является одной из самых низких в мире. Полюс мало того, что обладает третьими крупнейшими запасами золота в мире (доказанные и вероятные запасы по международной классификации составляют 61 миллион унций), так еще и стоимость добычи (Total Cash Costs — TCC) тоже самая низкая. На Московской бирже компания занимает 7-ое место по капитализации ~2 трлн руб, обгоняя Яндекс с ~1,6 трлн, преследует Лукойл с ~3,8 трлн.

( Читать дальше )

Трудности активного управления долгосрочным портфелем

- 06 января 2021, 18:51

- |

Любому инвестору (даже очень пассивному) приходится принимать ряд решений. А каждое решение – это развилка на пути либо к успеху, либо к неудаче. Другими словами, каждое решение – это вероятность ошибки. Чем больше решений, тем больше возможных ошибок. С этого ракурса пассивный стиль управления выглядит привлекательнее активных стратегий. Просто потому, что пассивные инвесторы принимают минимум решений, зато важных и долгосрочных. А по мере наращивания активности в управлении своими портфелями инвесторы накапливают свои ошибки. И это не будет нас смущать только в одном случае – если мы уверены, что средняя вероятность нашей ошибки существенно меньше 50%. То есть, если математическое ожидание совокупного результата наших решений положительно, то нам нет смысла себя ограничивать в количестве действий с активами в портфеле. Но к этому мы еще вернемся чуть позже.

А пока посмотрим, где же кроются основные трудности активного управления портфелем.

Выбор активов

( Читать дальше )

Оценка справедливой стоимости дивидендных акций

- 15 ноября 2020, 21:52

- |

Способ пригоден для компаний со сложившейся историей дивидендных выплат, для которых возможно с высокой степенью вероятности предсказать средний темп роста дивидендов в будущем.

Лично мне (лично мне) как миноритарному акционеру инвестирование в акции интересно только в расчете на будущие дивидендные выплаты. Даже Яндекс я покупаю по разумным ценам из расчета, что в будущем (лет через десять) Яндекс также начнет выплачивать дивиденды, но когда это случится ценник за акцию может быть в несколько раз выше, чем во времена, пока дивиденды еще не выплачивались.

Итак, как же определить справедливую стоимость?

Нам поможет широко известная в узких инвесторских кругах формула Гордона, в соответствии с которой справедливая стоимость дивитикера может быть определена так:

Ст = (Див*(1+g))/(R-g),

где

Ст — справедливая стоимость акции;

Див — дивиденд на акцию за последний год;

( Читать дальше )

💵 Вебинар №5 Отчет о финансовом положении (продолжение 3)

- 13 июля 2020, 10:27

- |

Вебинар смотрите с 2.20 минуты.

На этом вебинаре мы завершили базовое изучение отчета о финансовом положении.

Прошлись по статьям в пассивах компании:

— Уставный капитал,

— Добавочный капитал,

— Собственные акции, выкупленные у акционеров,

— Нераспределенная прибыль,

— Накопленный убыток,

— Неконтрольные доли участия,

— Кредиты и займы,

— Кредиторская задолженность,

— Резервы,

— Прочие финансовые обязательства.

Надеюсь вебинар будет полезен!

Если серия вебинаров Вам нравится и Вы хотите их продолжение, то ставьте, пожалуйста, лайк и комментарий на канале и здесь на смартлабе, чтобы я видел круг заинтересованных лиц и этот круг увеличивался с каждым разом))

💵 Вебинар #4 Отчёт о финансовом положении (продолжение)

- 06 июля 2020, 09:25

- |

Провели очередной вебинар)

Вебинар смотрите с 2.05 минуты.

На вебинаре мы разобрали что такое:

— отложенные налоги,

— финансовые инструменты (долговые и долевые),

— справедливая стоимость,

— методы учета финансовых инструментов,

— запасы.

Надеюсь вебинар будет полезен.

Плюсы, комментарии и конструктивная критика приветствуется)

Спасибо!

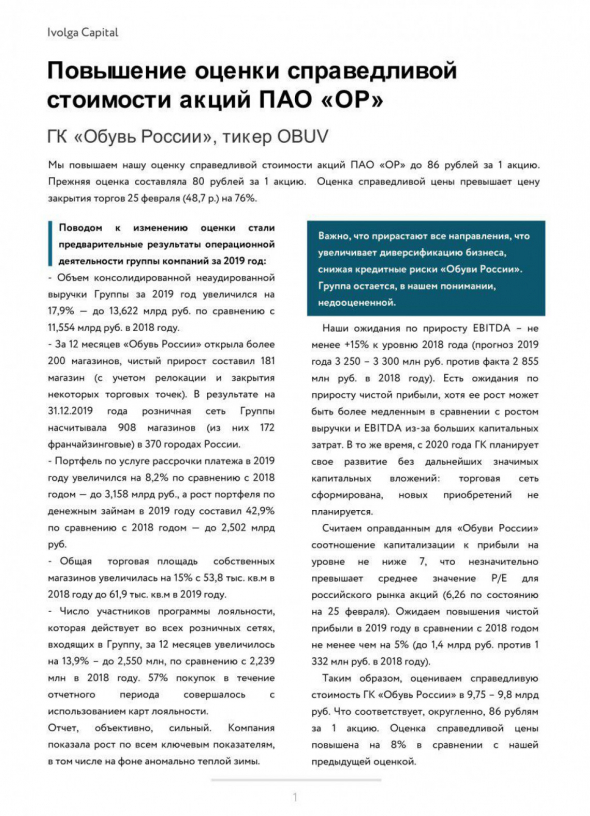

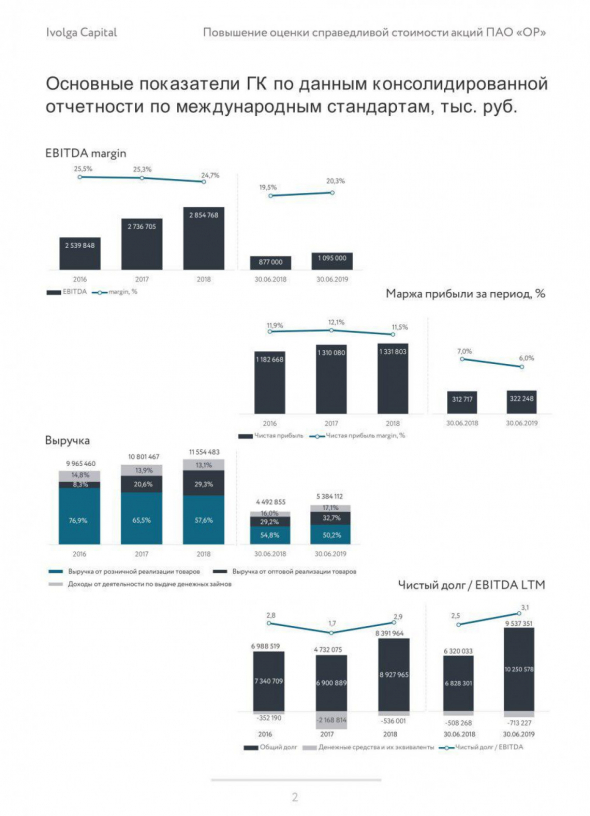

Повышение оценки справедливой стоимости акций ПАО "Обувь России"

- 28 февраля 2020, 08:18

- |

( Читать дальше )

20 выводов о "фундаментальном анализе"

- 07 ноября 2019, 13:00

- |

Решил записать и опубликовать для других те важные выводы, которые я сделал для себя в этом году по результатам фундаментальной оценки компаний и наблюдения за движением цен на активы.

- Фундаментальный анализ (в привычном его понимании) не работает. Недооцененных компаний не существует.

- Каждая компания оценена справедливо рынком в каждый момент времени. В цене компании заложены все существующие отчеты, новости, риски и ожидания.

- Если вы думаете, что купите сейчас дешевую компанию, а рынок ее потом оценит справедливо и вы заработаете — вы ошибаетесь, так бывает только в фантазиях.

- Если вам кажется, что какая-то компания стоит слишком дешево — вы ошибаетесь. Рынок оценивает ее «дешево», потому что учитывает в цене риски, которые не учитываете вы, или информацию, которой вы не владеете.

- Если вам кажется, что какая-то компания стоит слишком дорого — вы ошибаетесь. Рынок оценивает ее «дорого», потому что учитывает в цене гудвил, прогнозы и ожидания по прибылям, которые не учитываете вы, или иную информацию, которой вы не владеете.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал