Справедливая стоимость

Платформа OptionSmile. Часть 3. Фильтрация рыночных режимов

- 21 апреля 2017, 11:29

- |

Добрый день.

Это третий пост о возможностях системы OptionSmile.

Предыдущие посты:

- Анонс системы

- Часть 1. Методика оценки справедливой стоимости опционов

- Часть 2. Расчет исторических рыночных цен

В первой части я рассказал, как система рассчитывает справедливые цены опционов. Во второй, как сформировать базу исторических котировок для большей статистической значимости результатов. Здесь я расскажу о ключевом функционале платформы – фильтрации исторических данных по рыночным режимам (соответствующая часть видео-презентации).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Платформа OptionSmile. Часть 2. Расчет исторических рыночных цен

- 20 апреля 2017, 12:56

- |

Добрый день.

Это второй пост о возможностях системы OptionSmile.

Предыдущие посты:

В первой части я рассказал, как система рассчитывает справедливые цены опционов, которые можно сравнивать с текущими рыночными и делать вывод об их mispricing’е (недо- или переоцененности) в моменте. Здесь я расскажу о том, как система дает возможности искать такие неэффективности в прошлом.

Для этого можно пойти, например, «в лоб»: взять базу исторических котировок контрактов с заданной денежность и сроком экспирации, посчитать среднюю и сравнить со справедливой стоимостью. Но тут сразу всплывает проблема: котировок слишком мало. Например, по месячным опционам в году их всего 12: сегодняшний контракт с 30-дневной экспирацией завтра уже будет с 29-дневной, т.е. не подойдет для анализа. И вообще, завтра котировки с 30-дневной экспирацией в природе не будет. И так пока следующий контракт не «состарится» до 30 дней.

( Читать дальше )

Платформа OptionSmile. Часть 1. Методика оценки справедливой стоимости опционов

- 19 апреля 2017, 12:36

- |

Всем добрый день.

После анонса системы OptionSmile на Smart-Lab’e мне стали поступать запросы на слайды презентации, по которым было записано видео. Я понимаю, что не все могут себе позволить тратить время на просмотр, и легче иногда глазами пробежать текст в своем темпе, чем слушать длинные и не всегда зажигательные лекции.

Поэтому я все же решил сопроводить видео-описание подхода текстовыми постами. Это первый из них, посвященный теоретической базе нашего подхода по расчету справедливых цен опционов. Всегда можно посмотреть видео, там информации несколько больше.

( Читать дальше )

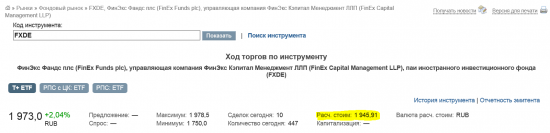

При торговле ETF не забывайте о fair value

- 20 августа 2015, 18:14

- |

Почему ETF может раскрывать fair value в течение дня? -Это очень просто, независимый агент имеет на руках точный профиль портфеля с весами и размерами позиций и соотнеся их с рыночными ценами на акции, может посчитать справедливую стоимость на каждую секунду. Если ETF торгуется ниже Индикативной ИСЧА, значит «надо брать», арбитражная возможность — бумага торгуется с дисконтом. Беда (или точнее — большой плюс) в том, что таких ситуаций на рынке практически нет — маркет-мейкер не спит и Индикативной ИСЧА пользуется (как правило, берет из Bloomberg )

Часть2. Справедливая цена

- 13 августа 2013, 13:07

- |

Фундаментальные аналитики всегда пытаются объяснять с той точки зрения, что все движения цены фундаментально обоснованы — однако при этом они забывают две важные вещи:

1. никто не обязан отрабатывать новость! никого не заставляют покупать на хороших и продавать на плохих данных.

2. инвесторы приходят на рынок также не для того, чтобы устанавливать какие то справедливые цены, а для того, чтобы заработать

поэтому собственно говоря им плевать на все и работает ФА лишь постольку поскольку это им нужно для развода общественности в своих личных целях и если ФА совсем бы не работал, то никто б на него не велся и надо было бы изобретать что то другое — ясно, что это не имеет смысла.

Но упертые аналитики пытаются объяснять даже необъяснимое))

Итак:какими бы прекрасными не вышли новости по какому то активу, если инвесторы не видят как на этом можно заработать, цена никуда не пойдет

Физики могут зарабатывать по ФА просто делая наоборот — как минимум более 50% новостей глобального характера будут уткой (недавний типичный пример — громко объявляют, что немецкая эконимика гораздо сильнее французской — после этого французский индекс растет значительно лучше немецкого)) )

Работать таким образом имхо лучше опционами, так как шумы могут зря выбивать стопы у фьючерсных или спотовых позиций, а ставить слишком большой стоп невыгодно.

Работая краткосрочно по ТА можно заработать очень много, но для этого необходимо во первых понимать где обычно входят и ставят стопы моментум и свингтрейдеры, во вторых быть очень гибким психологически, так как мелкие тоже не дураки и постоянно немного

( Читать дальше )

Настроение стало негативным

- 04 мая 2011, 10:27

- |

Всему виной, настроение рынка, те или иные события, меняют настроение участников торгов и уже в зависимости от настроения, рынок либо растет, либо падает, а отдельные бумаги, в основной своей массе, подчиняются общему вектору движения, если по ним нет каких либо, очень значимых новостей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал