Стагфляция

СТАГФЛЯЦИЯ В США

- 17 февраля 2022, 15:21

- |

Чтобы ни писали аналитики – стагфляционные процессы в США замедляются

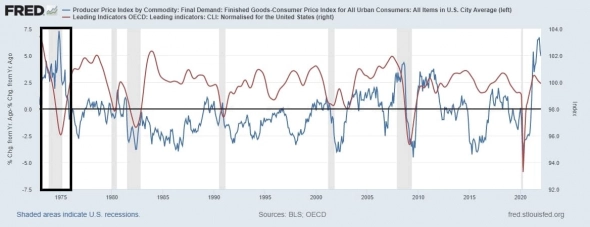

С точки зрения австрийской школы стагфляция – это процесс, при котором цены производителей на конечные товары растут быстрее, чем потребительские цены: производители не могут в полной мере перекладывать издержки на потребителя. При этом бизнес-цикл должен быть в состоянии рецессии – или, как минимум, активно к такому состоянию стремиться. Мы наблюдали такой процесс в цикле «великой стагфляции» в середине 70-х (на графике эта область обведена черным).

На графике:

▪️синяя линия – разница годовых темпов роста отпускных производственных цен и потребительских цен: мы видим, что показатель снижается – производители находятся в более удобном положении, их издержки перекладываются на потребителя в большей степени;

▪️красная линия – индекс бизнес-цикла от аналитиков ОЭСР: наблюдаем процесс охлаждения делового цикла, однако динамика вполне умеренная и показатель значительно выше нуля.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Золото на случай стагфляции

- 26 января 2022, 18:32

- |

Становится более очевидным, что этот год не будет годом акций для глобальных рынков, не говоря уже о России. Начало цикла повышения процентных ставок и максимальная за 40 лет инфляция в США, скорее всего будут способствовать наступлению стагфляции, чем продолжению экономического роста, который также осложняется непрекращающейся пандемией.

ФРС стоит перед выбором сдерживания инфляции либо поддержки экономического роста, для каждого цели из которых требуется движение процентной ставки в разных направлениях. С одной стороны, ФРС должен повышать ставку чтобы снизить инфляцию, с другой – не повышать ее слишком быстро и высоко, чтобы не навредить экономике.

Также у ФРС на случай очередной рецессии, если она произойдет в ближайшее время, не остается инструментов для восстановления экономики – баланс банка раздут, возобновлять программы количественного смягчения и снижать ставку нельзя, т.к. инфляция уже на очень высоком уровне.

В итоге, можем увидеть ситуацию 70-х гг., когда слабый экономический рост в крупнейших странах сопровождался высокой инфляцией и безработицей.

( Читать дальше )

Стагфляция 1970 и 2022 - как капитализм борется с проблемами

- 06 декабря 2021, 13:53

- |

Главным критерием жизнеспособности любого организма или системы — является способность адаптации к окружающей среде. Чем гибче и быстрее происходит адаптация, тем больше шансов на длительное существование.

Исторически, капитализм оказывается значительно более жизнеспособной системой устройства общества, нежели чем коммунизм или же социализм. Почему? Давайте приведу пример.

Что общего между периодом 70-ых сегодняшнем днем? Конечно же — это большая инфляция. Но что общего еще? Это способность властей, в частности монетарных, к решительным, небывалым ранее, действиям. В 70-ые мы, в ответ на инфляцию, увидели крайне высокую процентную ставку центрального. Власти понимали, что других решений, чтобы спасти систему, у них нет. В итоге, несмотря на огромное количество противников этих мер, система выжила и продолжила процветание.

Сегодня мы видим совершенно другой ответ на новые вызовы текущего времени — небывалый рост баланса цб и небывало низкие процентные ставки. И как в 70-ые, эти меры встретили множество противников, но уже сейчас мы можем сделать вывод о том, что эти меры оказались верными, смогли сохранить систему и создать почву для дальнейшего роста.

Авторский телеграм канал

Обсуждение инфляции в США и каковы ее перспективы

- 21 ноября 2021, 18:47

- |

Егор Сусин — Газпромбанк (Телеграмм Егора https://t.me/truecon)

Адриан Пантюхов — эксперт по экономическому прогнозированию Ukrainian Economic Outlook (сайт организации https://www.ukraine-economic-outlook....) И ваш покорный слуга :)

Давно хотел обсудить с коллегами ситуация с инфляцией в США и ее перспективы на следующий год.

Также обсудили перспективы стагфляции в США, сценарии монетарной политики ФРС и перспективы финансовых рынков на ближайшие полгода.

( Читать дальше )

Растущая инфляция заставит ФРС ужесточить политику, что приведет к падению фондового рынка на 80%.

- 15 ноября 2021, 16:24

- |

Ветеран рынка, со стажем 48 лет, предупреждает о надвигающемся 80-процентном обвале акций, поскольку растущая инфляция заставит ФРС ужесточить политику намного раньше, чем ожидают инвесторы.

Дэвид Хантер — главный макроэкономический стратег в Contrarian Macro Advisors, который работает на рынках 48 лет, считает, что грядет 80 процентный обвал фондового рынка. Он предупредил, что рост инфляции заставит ФРС ужесточить политику раньше, чем ожидают инвесторы. Падение будет самым большим с 1929 года. Это высказывание Хантера было опубликовано месяц назад.

Соотношение долга к ВВП приближается к рекордно высокому уровню.

( Читать дальше )

Высокие цены на газ угрожают стагфляцией мировой экономике

- 08 октября 2021, 11:11

- |

👉 Инвесторы рассчитывали, что экономика быстро восстановится за счет бесконечно дешевого финансирования. Они закладывали в цены эти радужные прогнозы, которым, вероятно, не суждено сбыться из-за нависшей угрозы стагфляции

👉 Экономика все ближе к состоянию полной занятости, чем считалось ранее. Перебои в поставках, вызванные пандемией, будут только усиливать инфляционное давление.

👉 Это еще не 1970-е, когда двузначные темпы инфляции, рост безработицы и слабый экономический рост оставили глубокие шрамы в истории финансовых рынков. Однако одной лишь угрозы стагфляционного сценария и роста цен уже достаточно, чтобы напугать инвесторов и политиков

👉 В этих условиях Федрезерв США и Банк Англии вынуждены сворачивать стимулирующие программы. Совет управляющих Европейского центрального банка уже призывает прекратить экстренные покупки государственных облигаций раньше, чем планировалось в этом году

( Читать дальше )

Saxo Bank предупредил о рисках стагфляции в России

- 05 октября 2021, 10:25

- |

Стагфляция — это ситуация, когда экономический спад или стагнация сопровождаются ростом цен

Рост цен на сырьевые товары приведет к стагфляции в мировой экономике

- 29 сентября 2021, 13:47

- |

Нефть впервые за три года подскочила выше $80 за баррель, природный газ с поставкой в октябре торгуется по самой высокой цене за семь лет, а индекс Bloomberg Commodity Spot Index поднялся до максимального уровня за десятилетие:

👉 Растут цены на продовольствие — из-за неурожая в Бразилии, при этом за последние 12 месяцев основной индекс ООН вырос на 33

👉 Растущие расходы домохозяйств и компаний подрывают доверие, ускоряя инфляцию по сравнению с ожиданиями экономистов, существовавшими всего несколько месяцев назад. Из-за этого политикам придется выбирать, что представляет больший риск — ускорение цен или более слабый рост

👉 Этот шок уже вызвал сравнение с экономической стагнацией и всплесками инфляции из-за нефти в 1970-х годах. Хотя многие центральные банки отвергают это сравнение, некоторые опасаются, что более продолжительный рост цен будет способствовать повышению спроса на более высокую заработную плату, из-за чего экономика попадет в порочный круг

👉 В Bloomberg Economics подсчитали, что повышение цен на сырьевые товары на 20% подразумевает, что потребители сырьевых товаров переведут крупнейшим производителям средства на сумму не менее $550 млрд, что примерно эквивалентно годовому объему производства Бельгии

👉 В долларовом выражении в проигравших могут оказаться Китай, Индия и Европа. Россия, Саудовская Аравия и Австралия лишь выиграют от этого

👉 Сейчас ожидается, что резкое сокращение производства в ряде энергоемких отраслей в Китае приведет к снижению темпов роста в этом году, а экономисты из Goldman Sachs Group Inc. и Morgan Stanley могут сократить прогнозы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал