Стоимостное инвестирование

ЭН+ это шанс купить Русал дешево?

- 27 мая 2024, 13:22

- |

Всем привет! Сегодня попробуем кратко разобрать компанию ЭН+ и прикинуть, есть ли тут дешевизна и инвестиционные возможности.

Основа бизнеса ЭН+ это производство алюминия и электроэнергии, компания владеет 56,88% в Русале, в отчетности консолидирует 100% чистой прибыли Русала,

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

ТЗА отчет за 1 квартал 2024, краткий обзор.

- 29 апреля 2024, 14:43

- |

Всем привет! Вышел отчет ТЗА за 1 квартал 2024, так как все еще являюсь акционером компании, кратко опишу свое видение ситуации.

Отчет РСБУ и информации в нем немного, но то, что есть уже радует, рост выручки и чистой прибыли:

( Читать дальше )

Три столпа стоимостного инвестирования.

- 28 марта 2024, 18:41

- |

У финансовых финансовых рынков есть три характеристики, позволяющие стоимостным инвесторам зарабатывать.

1. Рынок предлагает неадекватные цены как в одну так и в другую сторону. Вот минимумы и максимумы по акциям крупнейших компаний России в 2023 году:

Сбербанк мин 141 макс 286

Лукойл мин 3829 макс 7491

Газпром мин 153 макс 184 не так много, но дорога от минимума до максимума заняла всего 2 месяца.

Роснефть мин 335 макс 602

Норникель мин 14218 макс 18078

По мелким компаниям цены за год могут изменятся в несколько раз.

2. Но у компаний есть фундаментальная (или внутренняя) стоимость. И она относительно стабильна. Иногда фундаментальная стоимость совпадает с рыночной но чаще различается.

3. В долгосрочной перспективе наибольшую прибыль приносит стратегия, при которой ценные бумаги приобретаются только тогда, когда их рыночная цена значительно ниже расчетной фундаментальной стоимости. Грэм называл разрыв между стоимостью и ценой «запасом прочности». Он должен составлять как минимум треть, а в идеале — половину фундаментальной стоимости. Грэм хотел купить доллар за 50 центов — тогда выгода будет большой, а главное, гарантированной.

( Читать дальше )

Стоимостное инвестирование для начинающих. Введение.

- 18 марта 2024, 14:40

- |

В этом курсе мы начинаем знакомится с азами финансовой отчетности. Понимать и правильно оценивать финансовую отчетность необходимо для успешного инвестирования. В этом курсе вы получите необходимый минимум для понимания финансовой отчетности и ее анализа для принятия инвестиционных решений. Курс будет заточен на понимание элементов отчетности и их взаимосвязей. Освоив материалы курса вы приобретете начальную базу. Сможете понимать отчеты компаний и будете готовы самостоятельно углублять знания.

Также в курсе познакомимся с исторически успешными инвестиционными характеристиками и подходами. В курс включены описания более 50 исследований. Выбор исследований не был избирательным. География не повлияла на вывод о том, что акции, обладающие характеристиками, описанными в этом курсе, обеспечивают наилучшую доходность в течение длительных периодов времени. Хотя этот вывод не является неожиданностью, он служит эмпирическим доказательством того, что принципы инвестирования Бенджамина Грэма, впервые описанные в 1934 году в книге «Анализ ценных бумаг», продолжают хорошо служить инвесторам.

( Читать дальше )

Что под капотом у роста акций. Часть вторая

- 22 февраля 2024, 17:41

- |

В первой части о переоценке акций рынком мы говорили о влиянии роста выручки. Сегодня разберем две оставшихся причины.

Причиной номер два является сокращение затрат как процент от выручки. Это довольно простая и понятная концепция. Более того, менеджмент почти всех компаний пытается сдерживать рост затрат. Каждый процент такой экономии добавляется к доходности собственного капитала. А как мы знаем из первой части между доходностью плохого и среднего бизнеса всего несколько процентов.

Последней причиной переоценки бизнеса выступает сокращение активов как процент от объема продаж. Сокращая объем капитала, необходимый для получения текущего размера прибыли мы тем самым увеличиваем его доходность. Например, в кейсе с Dempster Баффет сокращал складские запасы, тем самым высвобождая капитал. Часто это могут быть продажи убыточных подразделений. При этом способе сокращения активов мы попадаем в такой раздел специальных ситуаций как реструктуризация.

Существует еще два вспомогательных способа: повышение уровня заемных средств и понижение ставки налогообложения. Но базовыми являются три вышеперечисленных.

( Читать дальше )

ТЗА - отчет за 9 месяцев 2023 и ожидания по итогам года

- 31 января 2024, 15:25

- |

Всем привет! Хотел дождаться годового отчета МСФО для обзора, поэтому не планировал разбирать запоздалый квартальный отчет по РСБУ, но тут вышел и полугодовой МСФО и интересные данные из будущего, но об этом позже))

Итак, начнем пожалуй, по порядку, это отчет МСФО за первое полугодие 2023. Выручка и прибыль нас тут особо не интересуют, так как в РСБУ примерно такие же цифры, из интересного тут раскрытие структуры выручки:

( Читать дальше )

Яндекс

- 16 января 2024, 18:43

- |

Yet another indexer – еще один индексатор. Таково было рабочее название поисковой системы, которую разработали в середине 90-х программисты Аркадий Волож и Илья Сегалович. Длинное название урезали до знакомого нам «Яндекс». Начинали свой бизнес будущие основатели Яндекса с компании CompTek, занимавшейся автоматизацией рабочих мест и поставкой компьютеров. Сайт yandex.ru был запущен в 1997 году.

Уникальными преимуществами Яндекса стали изначально ориентированный на русский язык алгоритм поиска, минималистичный сайт, революционная контекстная реклама и опытный менеджмент, который на волне интереса к интернету не соблазнился щедрыми предложениями инвесторов и не продал контрольный пакет, как Озон или Рамблер. Яндекс сам по себе приносил мало денег, но держаться на плаву помогал более стабильный CompTek.

В 2000 году Baring Vostok Capital Partners и UFG купили 35,7% акций стартапа за 5,28 млн. долларов. Тогда команда Яндекса состояла из 25 человек, а все данные помещались на одном сервере. В тот год мы узнали знаменитый рекламный лозунг: «Яндекс. Найдется все!»

( Читать дальше )

Нефтянка против IT

- 12 января 2024, 09:45

- |

Сравним привлекательность двух отраслей народного хозяйства России для портфельного инвестора. Сразу выделим, что мы НЕ анализируем: стратегическое значение отраслей для страны в целом (макроэкономика интересует правительство и диванных аналитиков, сейчас другая тема), перспективы трудоустройства и зарплат в компаниях данных отраслей, перспективы создания и развития бизнес-проектов в этих сферах. Таким образом, здесь не будет ответов на вопросы макроэкономистов, потенциальных наемных работников и бизнесменов.

Цель анализа — помочь простому человеку выбрать, куда выгодно и безопасно вложить свои накопления. Итак, начнем с явных лидеров.

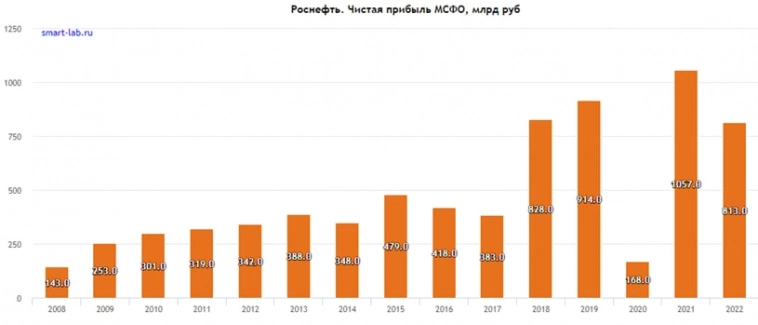

Роснефть в год добывает 200 млн тонн нефти и 75 млрд кубометров газа. 40% российской нефтедобычи. По итогам 2022 года выручка 9 трлн руб, чистая прибыль 813 млрд руб, дивиденды 406 млрд руб.

Ожидаемая прибыль 2023 года – 1,3 трлн руб. Ожидаемый годовой дивиденд – 61 рубль на акцию. Цена акций Роснефти на 20.11.2023 г. – 583 руб, капитализация — 6,18 трлн руб.

( Читать дальше )

Стоит ли покупать акции из индекса? часть 2

- 03 января 2024, 14:03

- |

Всем привет и с новым годом! Прошел почти год с момента выхода моей статьи, где я рассуждал на тему стоит ли инвестировать в акции из индекса, был составлен модельный портфель, который планировалось и дальше сравнивать с индексом, ссылка на первую часть для тех, кто пропустил

https://smart-lab.ru/blog/871331.php

Если коротко, то там я сравниваю доходность индекса с портфелем включающим компании НЕ из индекса, но ранжированные по размеру капитализации из этого списка https://smart-lab.ru/q/shares_fundamental/?field=market_cap, дата покупки начало 2022, на высоких значениях для сегодняшнего дня.

Я специально не сравнивал в течении года, особенно хотелось это сделать осенью, когда у многих инвесторов портфели показали новые хаи и все вдруг дружно начали показывать результаты и подводить итоги 2023 ))

Итак, портфель «покупался» в январе 2022, еще ДО обвала и всех событий и в течении года показал альфу к индексу не смотря на полное обнуление одной из бумаг, какие результаты за 2023?

( Читать дальше )

Какие из дочек Россетей - подарок для стоимостного инвестора?

- 07 декабря 2023, 08:45

- |

За прошедший год (после индексации тарифа и отмены техприсоединения за символическую плату) сетевые компании прибавили в финансовых результатах. Сейчас котировки дочек Россетей прилично скорретировались после бурного летнего ралли, и настало время разобрать — кто наиболее интересен среди представителей отрасли.

Для начала я исключил из обзора холдинг — ПАО Россети, т.к. дивидендов в нем не ожидается еще несколько лет, и это вряд ли импонирует привыкшим к высокой дивдоходности участникам рынка. Также не рассматривал префы Ленэнерго — в них присутствует специфический риск, и бумаги Россети Северного кавказа — как хронически убыточные (и хронически бездивидендные). Итого для обзора осталось 10 бумаг: ниже представлены их мультипликаторы — P/E, EV/EBITDA и NetDebt/EBITDA. Дисклеймер: бумаги отсортированы по инвестиционной привлекательности (на мой субъективный взгляд, конечно же).

Явно в выборке как дешевые (по совокупности параметров) выделяются верхние 4 бумаги: низкие мультипликаторы стоимости и низкий долг. Посмотрел, как выросла выручка этих компаний (отношение выручки за последние 12 месяцев к значению 2018 года):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал