Сургутнефтегаз

Добыча газа в России в январе-феврале -2,7% г/г - ЦДУ ТЭК

- 02 марта 2020, 16:58

- |

Добыча газа по компаниям:

- "Новатэк" в январе-феврале +4,9%, до 11,77 миллиарда кубометров, в феврале показатель составил 5,571 миллиарда кубометров.

- "Роснефть" в январе-феврале +1,1%, до 7,503 миллиарда кубометров, в феврале показатель составил 3,589 миллиарда кубометров.

- "Газпром нефть" в январе-феврале +14,8%, до 3,724 миллиарда кубометров, в феврале компания добыла 1,818 миллиарда кубометров газа.

"Лукойл" в январе-феврале +6,6%, до 3,58 миллиарда кубометров, в феврале показатель составил 1,738 миллиарда.- "Сургутнефтегаз" в январе-феврале +3,2%, до 1,6 миллиарда кубометров, по итогам февраля компания добыла 771,1 миллиона кубометров газа.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Ау ! Разыскивается крупняк ! Есть тема !

- 28 февраля 2020, 15:13

- |

Доллар понимаешь -ли +1,5% а здесь до -4,5% доходит.

Почему бы не оформить шортокрыл небольшой, процентов на 15,

все основания для этого есть, ресурсов больших не требуется.

Место «защитной бумаги» вакантно.

Народ поддержит. Ежели есть крупняк на форуме предлагаю рассмотреть,

и вам хорошо, и мне не хворать.

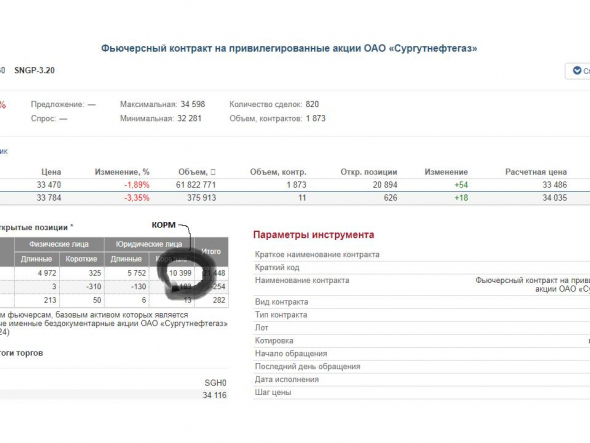

https://www.moex.com/ru/contract.aspx?code=SNGP-3.20

Ушла первая…

- 27 февраля 2020, 21:14

- |

Ушла первая…

…бумага из моего портфеля лучших бумаг года. И это еще хорошо, судя по тому, как в последние дни валится наш рынок! Дело в том, что в последний торговый день 2019 года я сформировал портфель из 8 лучших бумаг по итогам 2019 года.

Таблица 1. Лучшие бумаги 2019 года.

Именно из этих бумаг я и сформировал свой портфель. Правда, купил я всего на 40% от одного из своих счетов. Вот мой пост об этом:

Подробный анализ лучших бумаг 2019 года

Я всегда твердо придерживаюсь правила о том, что стоп-лосс необходим всем и всегда. Вы обязательно должны ограничивать свои убытки какой-то заранее известной суммой, чтобы хотя бы иметь возможность планировать свои будущие доходы.

( Читать дальше )

Защитные функции префов Сургутнефтегаза вновь актуальны - Московские партнеры

- 27 февраля 2020, 19:21

- |

Защитные функции данного инструмента на текущем рынке вновь актуальны.

Посудите сами: с середины февраля индекс РТС упал на 9,5%, доллар США по отношению к российскому рублю вырос на 4%. При этом префы «Сургута» стоят довольно прочно: скорректировались лишь на 1,7%.

Причина банальна: долларовая cash-подушка «Сургутнефтегаза» играет в пользу компании. И даже снижение цен на нефть влияет на котировки префов меньше, чем валютная переоценка.

Почему «обычка» падает сильно, а «префа» весьма сдержанно? Причина в дивидендах, которые, по данным Bloomberg, в случае привилегированных акций дают сегодня доходность около 22% годовых в рублях.

Если рубль будет падать и дальше и достигнет 67-69 за доллар (во что я, откровенно говоря, не особенно верю), то «префы» «Сургута» могут и вырасти. Ведь в результате валютной переоценки cash-подушки компании есть шанс, что дивиденды увеличатся.Коган Евгений

ИГ «Московские партнеры»

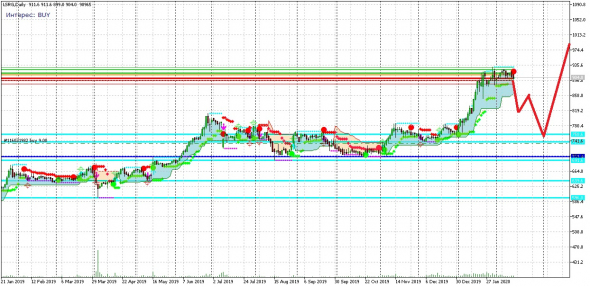

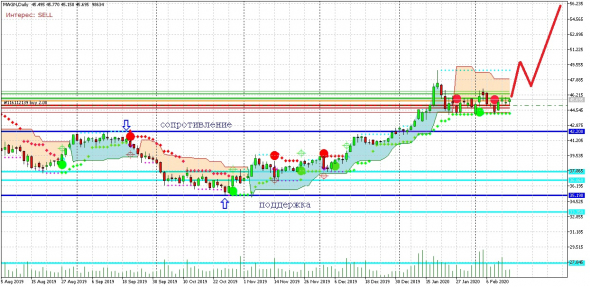

Сургут. Перспективы движения цены акции

- 27 февраля 2020, 12:09

- |

Главным бенефициаром от налоговых льгот по арктическим проектам станет Роснефть - Атон

- 18 февраля 2020, 10:33

- |

Комитет Госдумы по бюджету и налогам рекомендовал нижней палате парламента одобрить налоговые льготы для компаний, планирующих реализацию новых проектов на арктических месторождениях. Законопроект будет рассмотрен на заседании 19 февраля; в случае его принятия будет установлена нулевая ставка НДПИ по проектам СПГ и газохимии на месторождениях, расположенных в Архангельской области, Республике Коми, Ямало-Ненецком автономном округе, Красноярском крае, Республике Саха (Якутия) и Чукотском автономном округе в течение 12 лет с момента поставки первой партии продукта. Законопроект также предусматривает оптимизацию НДПИ для организаций, ведущих разведку запасов углеводородов на новых шельфовых месторождениях в регионе, и предоставление налогового вычета по НДПИ при добыче нефти. Хотя выпадающие доходы федерального бюджета составят примерно 100 млрд руб. в год, суммарный положительный эффект для бюджетной системы оценивается в 1.9 трлн руб.

На данном этапе мы считаем новость позитивной с точки зрения восприятия главным образом для Роснефти. При этом следует отметить, что участки недр на Таймырском полуострове есть также у Сургутнефтегаза, ЛУКОЙЛа и Новатэка.Атон

Опрос по Сургутнефтегазу. Кто врет график или отчет ?

- 16 февраля 2020, 13:17

- |

У себя в блоге сделал опрос по Сургутнефтегазу, Кто врет график или отчет.

smart-lab.ru/blog/594453.php

Прошу голосовать. Надо решение по позе принять.

часть 3 Инвестиционные планы на февраль по акциям ЛСР, ММК, Мостотрест, МРСК Центра, МРСК Волги, МРСК Центра и Приволжья, ВТБ, Сургутнефтегаз, Мечел, Башнефть и другим акциям моего портфеля.

- 16 февраля 2020, 12:45

- |

Друзья, привет!

Продолжаю публикацию обещанного бонуса — часть 3 инвестиционных планов на февраль по акциям моего портфеля ИИС 2020.

Предыдущие топики (часть 1) (часть 2)

Продолжение...

№21. ЛСР

Акция торгуется в восходящем канале. Покупать можно на коррекции на уровнях 758,6; 739,4. Ключевой уровень поддержки: 701,4.

№22 ММК

Акция интересна для набора, так как в конце декабря цена пробила и закрепилась выше ключевого уровня сопротивления 42,200. На данный момент завершается консолидация и акция смотрит вверх. Можно брать в диапазоне от текущих, а также на отметках 44,120; 37,800; 36,860. Ключевой уровень поддержки: 35,190.

( Читать дальше )

ГРАФИК или ОТЧЕТ ?

- 14 февраля 2020, 21:37

- |

ГРАФИК или ОТЧЕТ ?

Всем привет,

Сургутнефтегаз сегодня взорвал мой мозг.

В начале сентября бумаги сургутнефтегаза примерно за неделю подорожали

на 45 % обычка и 25 % префы, рост происходил на исторических объемах.

Триггером для роста послужило создание внутри сургута ООО «Рион» которая будет заниматься

инвестированием в ценные бумаги.Такой рост и на таких объемах говорит о том, что инсайдер точно знает

причину по которой бумага будет дорожать еще. Единственное более — менее правдоподобное объяснение

такого роста, это снятие кубышки со счетов и инвестирование в ценные бумаги.

С сентября по февраль произошло несколько крупных продаж акций + IPO, размещение облигаций.

График сургутнефтегаза, обороты по бумаге + РИОН четко показывают на инвестирование кубышки.

Сегодня вышел квартальный отчет за 4 квартал, 2019 г.

Да, отчеты за 4 квартал выходят без цифр, но кое-какая информация там все-же есть:

2.4. Риски, связанные с приобретением размещаемых (размещенных) ценных бумаг

«Изменения в составе информации настоящего пункта в отчетном квартале не происходили.»

8.1.5. Сведения о существенных сделках, совершенных эмитентом

«Сделки, отвечающие критериям, указанным в пункте 8.1.5. Приложения 3 к Положению

Банка России от 30 декабря 2014 года №454-П «О раскрытии информации эмитентами

эмиссионных ценных бумаг», в отчетном периоде эмитентом не совершались.»

Исходя из этих пунктов никаких покупок ценных бумаг не было.

Кубышка висит на балансе сургута в разделе нераспределенная прибыль, и

если деньги потрачены на цб, то эмитент обязан уведомить инвесторов об этом

в отчете, указав дополнительные риски которые он несет с принятем на баланс этих цб.

Может ли врать график? По-моему рост на 46% на исторических объемах врать не может.

Может ли врать отчет? Если эмитент в квартальном отчете не указал риски в связи с принятием на

баланс новых цб, после выхода годового отчета инвест фонды через арбитраж просто употребят

без соли лиц подписавших отчет. Тем более, годовой отчет по времени совпадает с голосованием по конституции.

Политика. Нет, таких дураков в природе не имеется.

Так кто-же врет?

Сургутнефтегаз - добыча нефти в 2019 году осталась на уровне 2018 года

- 14 февраля 2020, 15:45

- |

По итогам 2019 года на долю «Сургутнефтегаза» пришлось 10,8 % отраслевой

нефтедобычи, 6,5 % российской нефтепереработки.

Объем добычи нефти эмитента в 2019 году сохранился примерно на уровне 2018 года и составил 60,8 млн.т.

Эмитент продолжает развивать ресурсную базу, вводить в эксплуатацию новые месторождения. В Восточной Сибири объем добычи нефти в 2019 году превысил 9,3 млн.т., что составляет 15,4 % в общей добыче нефти эмитента.

В 2019 году эмитент увеличил долю в общероссийском объеме эксплутационного бурения до 18,1 %, в разведочном бурении до 21,1 %. Объем эксплуатационного бурения эмитента в 2019 году вырос по сравнению с 2018 годом на 2,1 % и достиг 4 947,9 тыс.м. Проходка в поисково-разведочном бурении увеличилась на 13,1 % до 239,2 тыс.м. В сфере нефтепереработки эмитент придерживается сохранен

отчет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал