ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

Гениальная идея поиска адаптивной средней

- 24 апреля 2025, 18:11

- |

Необходимо авторизоваться.

- комментировать

- Комментарии ( 4 )

Давайте знакомиться с системой "Стрекоза"

- 24 апреля 2025, 16:01

- |

Введение

Меня зовут Аркадий. Я являюсь одним из ведущих разработчиков торговой стратегии «Стрекоза». Мой путь в трейдинге начался в 2014 году, как и у многих, — с валютного рынка Forex. В то время рынок был насыщен компаниями, активно продвигавшими услуги торговли на финансовых рынках в России и Украине. Из доступных источников общения были, в основном, профильные форумы — например, MT5, а основным торговым терминалом оставался MT4. Это были непростые времена — как с точки зрения инфраструктуры, так и с точки зрения качества обучения и источников информации.

Первый опыт и перерыв

В трейдинге я продержался тогда недолго — около полугода. Стартовал с депозита в 100 долларов, и, хотя ушёл без особых успехов, тем не менее, удалось сохранить большую часть средств. Позднее, с развитием платформ и аналитических решений, появились инструменты, позволявшие глубже анализировать рынок: терминалы ATAS, TigerTrade, QScalp, а также «Привод Бондаря», который я использую до сих пор.

( Читать дальше )

Простейшая библиотека для бектеста

- 24 апреля 2025, 06:35

- |

Вышла простейшая библиотека для бэктестов trading-cycle. Минималистичная, модульная, написана на TypeScript.

Доступны две версии:

Full — с готовыми индикаторами и логикой (Renko, логика сделок, тестовый трейдер)

Light — только ядро (TradingCycle + интерфейсы для своих обработчиков)

Можно запускать бэктесты по CSV, использовать готовый пресет или писать свою логику через классы-наследники.

Для минималистов и тех, кто хочет всё под контроль — отличное решение.

npm: npm i trading-cycle

Water Villa - это прекрасно. Зачем я торгую? 1) чтобы тратить, 2) чтобы не работать

- 23 апреля 2025, 15:30

- |

Регрессия на исторических данных дают слишком высокий риск премиум

- 23 апреля 2025, 13:43

- |

Расчеты дают прогноз средней цены через год для спокойной MCD 1.1 (что нормально) и волатильной AMD 1.23 (что на мой взгляд завышено, причем завышено сильно). Дополнительно проверил получив среднюю цену инверсией цен опционов, и они подтверждают мои ощущения, рынок опционов ожидает цену АМД через год где то вдвое ниже 1.12 а не 1.23.

Среднее через инверсию опционов думаю точнее, и верить нужно им, но мне таки хотелось бы получить независимую от рынка оценку будущей цены на основе исторических данных.

Расчеты: данные и код в линейном пространстве и код в лог пространстве если кому то будет интересно посчитать.

( Читать дальше )

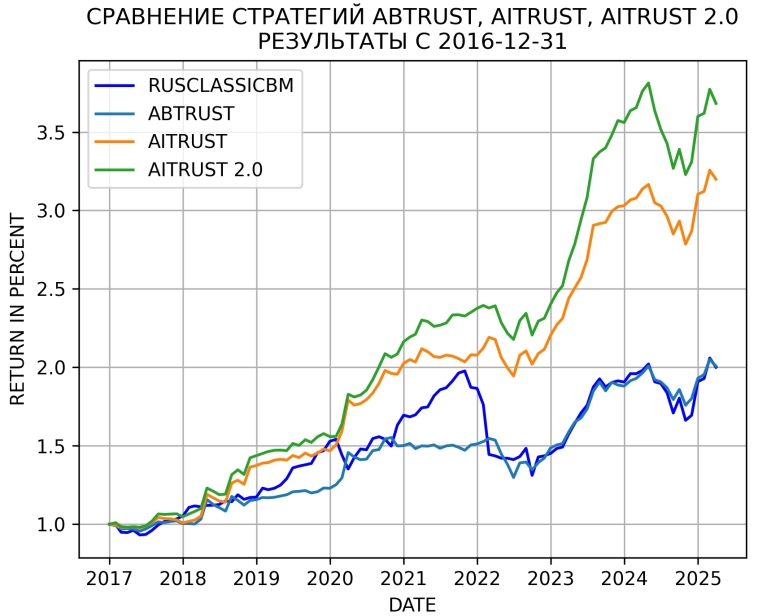

Результаты всех стратегий Инвестиционного партнерства ABTRUST (END DATE 2025-03-31)

- 22 апреля 2025, 18:01

- |

Все расчеты представлены с начала 2017 года и по END DATE

Сравнение стратегий сформировано по уровню риска, соответствующего общей классификации и обычно устанавливаемого на основании РИСК-ПРОФИЛЯ:

✅ УМЕРЕННЫЙ уровень риска — Основное внимание уделяется балансу между стабильностью портфеля и ростом его стоимости. Инвесторы должны быть готовы принять умеренный уровень волатильности и риск потери основных средств. Типовой портфель будет в основном сбалансирован между инвестициями в облигации, акции и, возможно, с небольшой долей в алгоритмических стратегиях.

Сюда отнесены стратегии — ABTRUST, AITRUST и AITRUST 2.0, которые сравниваются с бенчмарком RUSCLASSICBM*

Показатели стратегии ABTRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +100.8

✅ CAGR, %: +8.8

✅ Волатильность, % в год: 11.0

✅ Коэффициент Шарпа***: 0.37

✅ Максимальная просадка****,%: 16.4

Показатели стратегии AITRUST (учитывает налоги и комиссии брокеров):

✅ За период с 2017 года, %: +219.9

✅ CAGR, %: +15.1

( Читать дальше )

Сборка логики расчета Скаляра и базовой позиции в TSLab.

- 22 апреля 2025, 16:24

- |

Некоторое время назад снова плотно погрузился в подходы Роберта Карвера к систематической торговле, в частности в его методологию таргетирования волатильности. Идея, безусловно, не нова, но дьявол, как всегда, в деталях реализации. Ключ в попытке нормализовать ожидаемое денежное колебание позиции за операционный период, приведя его к заранее заданному целевому значению, производному от общего риск-лимита портфеля. Звучит логично, но требует аккуратного выстраивания всей цепочки расчетов.

( Читать дальше )

Тренд через Walk Forwards. Лекция 2. Трендовые идеи.

- 22 апреля 2025, 15:35

- |

VK Видео:

RuTube:

( Читать дальше )

Раздельное тестирование на скриптовом языке TradingView выходов торговой системы: обычный трейлинг стоп и ATR стоп

- 22 апреля 2025, 05:59

- |

В трейдинге акцент часто смещён в сторону поиска идеальных входов, тогда как стратегии выхода остаются в тени. Между тем именно выходы определяют соотношение прибыли и убытков. Раздельное тестирование помогает изолировать входы и оценить, как разные методы управления позицией влияют на результат. В этой статье входы будут выполняться с 50% вероятностью — это устраняет фактор предсказуемости и позволяет объективно сравнивать эффективность различных стратегий выхода.

В статье тестирую две стратегии трейлинг-стопов для Московской биржи на фьючерсном контракте USD/RUB (Si) на часовом таймфрейме, используя язык Pine Script в TradingView.

Под капотом Pine Script: как устроен и для чего используется язык TradingViewЦель исследования и описание общего подхода

Главный вопрос исследования — какой метод трейлинг-стопа показывает лучшие результаты при одинаковых входах: фиксированный процентный или адаптивный ATR? Простой трейлинг-стоп строго ограничивает риск, но полностью игнорирует рыночную волатильность. В отличие от него, ATR-трейлинг, основанный на значении среднего истинного диапазона, автоматически подстраивается под текущие колебания рынка и способен удерживать прибыль в затяжных трендах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал