ТОРГОВЫЕ РОБОТЫ

торговый робот - это автоматизированная торговая система, принимающая решения и отдающая приказы на выполнение рыночных заявок на основе программного алгоритма.

В этом разделе вы найдете самые актуальные записи по теме торговые роботы.

МТС Банк — Прибыль рсбу 5 мес 2021г: 2,292 млрд руб против убытка 350,22 млн руб г/г

- 25 июня 2021, 22:45

- |

МТС-Банк – рсбу/мсфо

Общий долг на 31.12.2018г: 130,539 млр руб/ мсфо 132,230 млрд руб

Общий долг на 31.12.2019г: 154,247 млрд руб/ мсфо 150,492 млрд руб

Общий долг на 31.12.2020г: 186,671 млрд руб/ мсфо 182,550 млрд руб

Общий долг на 31.03.2021г: 172,011 млрд руб/ мсфо 168,539 млрд руб

Прибыль 1 кв 2018г: 1,926 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 4 мес 2018г: 2,224 млрд руб

Прибыль 5 мес 2018г: 2,280 млрд руб

Прибыль 2018г: 1,389 млрд руб/ Прибыль мсфо 614,33 млн руб

Прибыль 1 кв 2019г: 1,806 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 4 мес 2019г: 1,858 млрд руб

Прибыль 5 мес 2019г: 1,884 млрд руб

Прибыль 2019г: 1,210 млрд руб/ Прибыль мсфо 1,819 млрд руб

Прибыль 1 кв 2020г: 192,98 млн руб/ Прибыль мсфо 371,86 млн руб

Прибыль 4 мес 2020г: 198,50 млн руб

Убыток 5 мес 2020г: 350,22 млн руб

Прибыль 2020г: 149,82 млн руб/ Прибыль мсфо 828,22 млн руб

Прибыль 1 мес 2021г: 654,63 млн руб

Прибыль 2 мес 2021г: 906,91 млн руб

Прибыль 1 кв 2021г: 1,352 млрд руб/ Прибыль мсфо 1,481 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Делюсь Tinkoff OpenAPI

- 25 июня 2021, 12:50

- |

Для торговли через Тинькофф.Инвестиции сделал модуль для Python. Из полезного в нем — возможность работать, указывая напрямую тикер, без поиска figi инструмента.

Лежит здесь: https://github.com/pmus/t_openapi

Как использовать:

Для запуска теста указываете свой ключ от Тинькова в файле settings.json и запускаете.

Для торговли импортируете модуль и используете его в своей программе.

Лицензия MIT.

1/2 года в Проекте2021

- 24 июня 2021, 16:53

- |

Привет Коллегам по цеху!

Подвожу свои промежуточные итоги 1/2 года в Проекте.

Многие участники при разработке систем уделяют большее внимание прибыли. Когда проводят тесты на большом промежутке времени, то смотрят только на угол наклона и не обращают внимание на то, что когда начинаешь раздвигать эквити, то получается не самая радужная картинка. Ест-но можно найти оправдание: такое не повторится и так далее. А если вдуматься, то если ты уменьшаешь риск позиции (лотность, вола, время) то априори при одной и той же доходности, прибыли становится больше. По-другому, если на убыточной сделке сэкономил 200р, то считай 200р прибавил к тейку!

В текущих версия сделал уклон на это. В итоге получилось группа ботов, в которых каждый бот отвечает за свой неповторяющийся (уникальный) риск отдельно.

Получилась достаточно интересное наблюдение. Шесть основных ботов обрабатывают решения 10ти сводов правил (логик).

( Читать дальше )

Сам себе управляющий?

- 23 июня 2021, 20:43

- |

Как вы знаете (сильно упрощая), искусство управляющих фондами и портфелями состоит в подборе состава портфеля для достижения заданного соотношения риска и доходности, согласно современной портфельной теории Марковица. В портфель набираются различные инструменты с разными весами для снижения рисков и увеличения возврата (в целом).

И в зависимости от стратегии, портфель ребалансируется с частотой раз в год/квартал/месяц…

Суть ребалансировки — подборка весов портфеля методом решения задачи оптимизации с помощью функций квадратичного программирования, или поиск весов между активами, которые в результате отвечали бы:

- системе уравнений (например, сумма всех весов инструментов в портфеле равна 1)

- системе неравенств (например, уровень риска портфеля не выше заданного значения)

- заданной цели оптимизации (например, максимизации доходности).

Полностью приводить теорию не имеет смысла, она доступна для желающих в интернете. Особенно рекомендую понять тему эффективной границы. Это суть портфельной теории.

( Читать дальше )

SmartMap для QUIK - ДЕМО-ВЕРСИЯ для всех!

- 22 июня 2021, 13:57

- |

Ура, наконец демо-версия готова!

ВАЖНО! Те, кто уже скачал архив в день размещения топика, перекачайте — он исправлен! Ссылка обновлена.

Для тех, кто пропустил:

— https://smart-lab.ru/blog/697641.php немного картинок

— https://smart-lab.ru/blog/700079.php видео работы скрипта

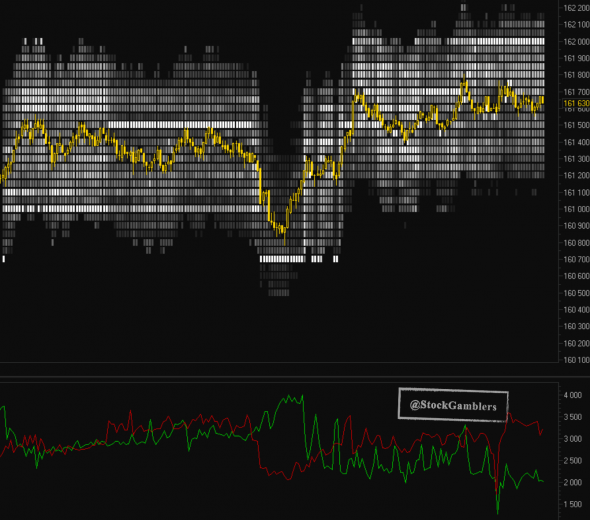

Итак, еще раз, что такое SmartMap? Это срез стакана, который остается на графике в виде меток, что позволяет нам видеть когда и где были крупные скопления, как они отрабатывались ценой, и где они есть сейчас. Дополнительно отображается общая ситуация по стакану в виде совокупного количества бидов и асков.

Достаточно популярная вещь у иностранцев, присутствует в большинстве импортных терминалов под названиями BookMap/HeatMap. Однако везде имеется мощный недостаток — при изменении ТФ или любого параметра, сформированный на графике рисунок «следов» исчезает. Почему? Потому что история стакана не сохраняется. Наша разработка лишена этого минуса. Меняете ли вы тайм-фрейм, какую-то настройку отображения скрипта — неважно, метки на графике остаются. Скрипт собирает историю с момента включения Квика. Все что от вас требуется — открытый стакан по инструменту.

( Читать дальше )

Где найти и скачать всю историю Ленты обезличенных сделок?

- 22 июня 2021, 10:08

- |

Привет, трейдеры!

Где найти и скачать всю историю Ленты обезличенных сделок?

Поток данных Открытого интереса фьючерсов после каждой сделки.

Квик дает эти данные, но только за одну торговую сессию.

Разгон $1->$1000. Хроника... [Пост 20]

- 21 июня 2021, 00:16

- |

1. Что было сделано?

Из адекватных стратегий отобрал 3 и запустил на базовом депозите $1.

Но в одной из стратегий глючит индикатор, который лежит в основе системы принятия торговых решений. Иногда он почему-то перестает адекватно оценивать текущую ситуацию и перестает выдавать сигналы, пропуская входы.

Потому думаю не очень надежное решение. Или надо его перебирать — отлаживать.

Из чего отбирал:

| account | alive | balance | fixed | float | to target.. | max dd | profit/dd | month income |

| [60727524][201] | 15 | 95.93 | 95.93 | 0.00 | 10.00 | -86.00 | 1.12 | 134.30 |

| [60727524][202] | 15 | 58.02 | 58.02 | 0.00 | 5.00 | -55.77 | 1.04 | 81.23 |

( Читать дальше )

k-оптимизируемый параметр

- 20 июня 2021, 09:02

- |

получается что все скользит — медиана скользит, СКО скользит еще и k-оптимизируемый параметр тоже хотят чтобы скользил — так Мы никакой стабильности не получим от слова «совсем»...

мне «k-оптимизируемый параметр» больше постоянную в гравитационной теории Эйштейна напоминает...

а так как эмпирики в деле трейдерства полные штаны, то на интуитивном уровне так пусть и будет-с…

коридор, как таковой, мне как и А.Г. не интересен… интересно, что там за коридором...

а за коридором у нас при 1СКО ...32% всякого разного, что не есть хорошо — шуму много

и 2СКО....5% — можно сказать, что событий с гулькин нос т.е. «маловато будет»… нужно усредняться без энтого, похоже, тут ну ни как..

без Парето, как всегда, не обойтися… аппроксимируем линейно(чтобы не замарачиваться)… и получим на 80% «k-оптимизируемый параметр» 1,44 (что близко к Фибоначчи)....

не буду спорить, что Фибоначчи в трейдинге нужон, как собаке пятая нога, но, как измеритель измерительного, вполне годится при условии, что параметры измеряемого и сравниваемого одного порядка…

( Читать дальше )

коридор

- 19 июня 2021, 08:28

- |

«Коридор безразличия» — это коридор относительно некоторого уровня (вычисляемое число для разных систем по разному), в котором не совершаются операции… строится по принципу уровень плюс-минус k*«волатильность в %», где k-оптимизируемый параметр (алгоритмы оптимизации в разных системах — разные), а «волатильность» вычисляется по предыдущим значениям приращений логарифмов цен по моему авторскому алгоритму и не меняется в течении таймфрейма расчета (для трендовиков — день, да контртренда в РИ — час)цитата из А.Г.

пытаюся в последнее время скрестить ужа и ежа ...AlexChi and А.Г. и крен, в последнее, время все больше и больше в сторону А.Г. (математика — Сильная Штука… хочешь не хочешь, а ноги сами туда тобя несут… эмпирика не дает определенности)

так как А.Г. не расколется и не выдаст k-оптимизируемый параметр.... и Мы его понимаем… с хвоста халявщиков всегда надо снимать… да и Грааль энто тонкая штука…

вот что пишет Шанхайский Барс по поводу Граалей… и трудно с Котярой спорить, ибо проходили уже через все энто на другом поприще…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал