Татнефть

Акционеры Татнефти могут рассчитывать на 10,77 рубля дивидендов за первый квартал - Газпромбанк Инвестиции

- 03 мая 2023, 19:53

- |

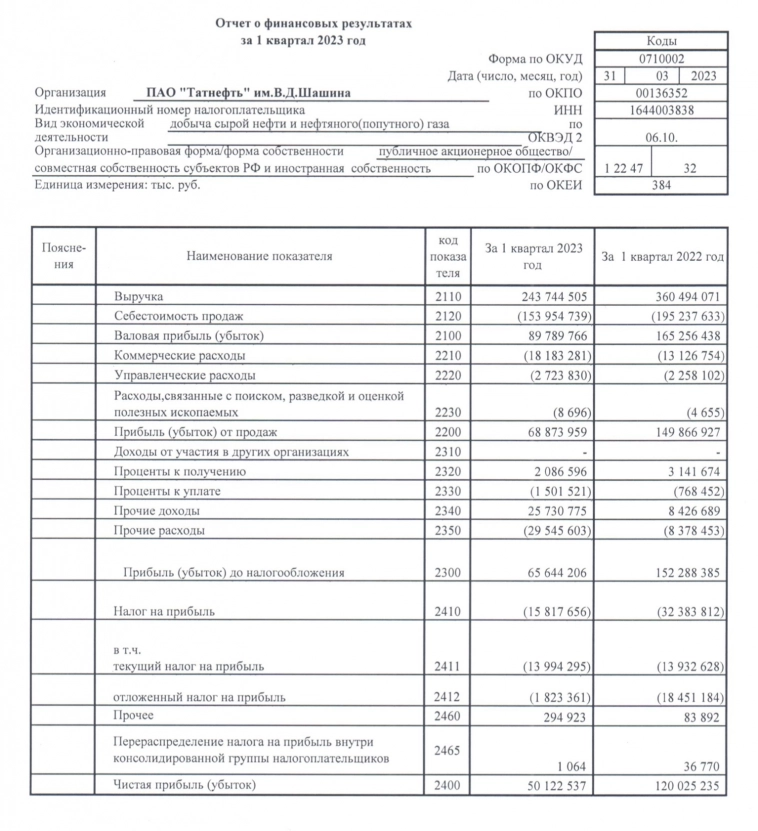

Выручка «Татнефти» снизилась на 32% — до 243,7 млрд рублей в связи с ухудшением конъюнктуры на рынке нефти в январе — марте 2023 года.

Прибыль от продаж сократилась на 54% — до 68,8 млрд рублей.

Чистая прибыль уменьшилась в 2,4 раза — до 50,1 млрд рублей. Первый квартал 2022 года обусловлен высокой базой в связи с ослаблением курса рубля.

Финансовые результаты находятся на уровне 2019 года и выше уровней 2021 года. Однако с июля 2023 года может вступить новый расчет демпфера, который может снизить выплаты нефтяникам из бюджета в два раза — на 30 млрд рублей в месяц.

Какие могут быть дивиденды. Согласно дивидендной политике, акционеры «Татнефти» могут рассчитывать на 10,77 рубля дивидендов за первый квартал. Однако последняя утвержденная выплата показала, что дивидендная политика могла быть изменена либо на 55% прибыли, либо на 100% от свободного денежного потока. Дивиденды 10,77 рубля на акцию могут быть минимальным уровнем.Газпромбанк Инвестиции

- комментировать

- Комментарии ( 0 )

📌 Маржа нефтепереработки пока держится

- 03 мая 2023, 18:37

- |

Утром я писал про Татнефть на фоне отчета по РСБУ за 1 квартал 2023 года, который выпустила компания. Напомню, что Татнефть получила 278 млрд. руб. через возвратный акциз за 2022 год, что примерно на 200 млрд. руб. больше, чем было в 2021 году. Исходя из этого, компании, также как и другим структурам, которые задействованы в нефтепереработке, крайне важно сохранять демпферные выплаты на высоком уровне. Отмечу, что к таким компаниям также относится Газпром нефть и Башнефть.

Сегодня эксперт исследовательской группы Петромаркет сообщила, что скорректированные параметры топливного демпфера незначительно сказались на прибыльности НПЗ — маржа переработчиков в апреле продолжала находиться на высоких уровнях. При этом выплаты нефтяным компаниями из бюджета в апреле составили 100 млрд рублей (в марте — 96,7 млрд рублей), экономия бюджета оценивается в 26,5 млрд руб.

Отмечу, что апрельская корректировка произошла на фоне стабильно высоких выплат из российского бюджета нефтяным компаниям по топливному демпферу: в январе-марте 2023 года они составили 253,3 млрд рублей против 351,6 млрд рублей в соответствующем периоде предыдущего года.

( Читать дальше )

Татнефть Преф #TATN_P

- 03 мая 2023, 18:10

- |

Татнефть Преф #TATN_P

Эмитент добавлен в портфель 30 сентября 2022г

(озвучил здесь t.me/Maxim_Mikhaylevskiy/43)

Балансовая стоимость 199.868р

Рыночная стоимость 225.730р.

Текущая доходность позиции 13.00%

Дивидендная доходность позиции 11.48%

Общая доходность позиции 24.48%

Компания продолжает оставаться в портфеле.

Причин для закрытия позиция сейчас у меня нет, даже при наличии достаточно хорошей доходности.

УРОВНИ ПОКУПОК

Серьезное задача для бумаги это прохождение уровня цены в 420р. На данный момент к сожалению это сделать пока не удается. На мой взгляд, только после ухода выше этой цены можно будет говорит о начинающемся длительном росте бумаги.

Основные уровни цены при которых я считаю, что стоит рассматривать покупку данного эмитента, следующие: 375р, 330р, 300р.

Моя позиция (отмечена на графике) открыта от уровня 330р. В случае негативного развития сценария, закрытие позиции я буду рассматривать в случае ухода цены ниже 300р.

Состав портфеля/история публичных сделок на 2023.05.01

( Читать дальше )

Татнефть: стабильность - признак мастерства, но есть один нюанс

- 03 мая 2023, 16:52

- |

Прибыль на уровне, хотя и выручка припала — прошлый квартал конечно повторить будет малореально.

Но 50 млрд рублей чистой прибыли в квартал — это 21,7 рублей на акцию чистой прибыли или 10,85 рублей дивиденда за квартал!

Urals в рублях несовсем корректно считать (хотя многие так делают), важнее смотреть на налоговую нагрузку + маржу в рублях (зависит от демпфера и экспортной маржи нефти и нефтепродуктов)

( Читать дальше )

Дивиденд Татнефти за весь 2023 год может составить 50 рублей на акцию - Синара

- 03 мая 2023, 15:09

- |

— Вклад 1К23 в размер промежуточных дивидендов за 1П23 мы оцениваем в 10,8 руб./акцию (дивдоходность — 2,7%).

— В квартальном сопоставлении прибыль по РСБУ снизилась на 13%, но и цена Urals уменьшилась на 9% до 3600 руб./барр.

Мы считаем новость нейтральной. В апреле мы уже видим существенный рост рублевой цены Urals (до 4700–4800 руб./барр.), а значит, чистая прибыль «Татнефти» за 2К23 может существенно вырасти. Наш прогноз дивидендов за весь 2023 год составляет 50 рублей на акцию (дивдоходность — 13%). В настоящее время наш рейтинг по акциям Татнефти — «Держать». Мы рекомендуем дождаться ясности относительно изменений в налогообложении нефтяного сектора.ИБ «Синара»

📌 Татнефть - слабые результаты за 1 квартал

- 03 мая 2023, 13:43

- |

Сегодня нефтегазовая компания Татнефть представила финансовые результаты по РСБУ за 1 квартал 2023 года. Результаты ожидаемо оказались слабыми за счет высокой базы прошлого года.

Выручка нефтегазовой компании снизилась на 32% до 243,7 млрд. руб. Чистая прибыль Татнефти составила 50,12 млрд. руб. и оказалась в 2,4 раза ниже чем за аналогичный период 2022 года.

В связи с полученными неудовлетворительными результатами, стоит отметить, что РСБУ не учитывает результаты дочерних структур, в первую очередь, нефтеперерабатывающего завода Танеко, по которому невозможно получить финансовые результаты, так как компания уже давно их не раскрывает. С учетом того, сколько компания получила на возвратном акцизе за 2022 год, Танеко является крайне важным компонентом в структуре финансовых результатов Татнефти и делать релевантные выводы без его учета некорректно.

Для полной картины необходимо дождаться МСФО за первое полугодие, однако, с уверенностью можно сказать, что компания будет находиться под серьезным давлением на протяжении всего 2023 года, как с точки зрения цен на нефть, так и снижения поступлений от возвратного акциза.

( Читать дальше )

Татнефть столкнулась с непростыми рыночными условиями в первом квартале 2023 года: выручка и прибыль падают

- 03 мая 2023, 11:36

- |

Татнефть опубликовала отчёт по РСБУ за I квартал 2023 г.

Выручка: 243,7 млрд руб. (-32% г/г; -14% кв/кв)

Валовая прибыль: 89,8 млрд руб. (-46% г/г; -3% кв/кв)

Чистая прибыль: 50,1 млрд руб. (-58% г/г; -13% кв/кв)

Снижение выручки и прибыли является следствием снижение котировок нефти и ухудшением конъюнктуры.

Если чистая прибыль по РСБУ превышает по МСФО, то она выступает дивидендной базой. Согласно дивидендной политики Татнефти компания направляет на дивы не менее 50% от чистой прибыли.

Тогда за I квартал компания заработала около 10,8 руб. на акцию. Это скромные 2,7% дивдоходности по каждому типу акций.

👉 Отчет компании

🔥Татнефть отчиталась по российским стандартам за 1 квартал. Все плохо?!

- 03 мая 2023, 10:38

- |

Все СМИ уже написали, что прибыль Татнефти упала более чем в 2 раза год к году, на этих заголовках мы видим падение котировок на 2,5%. Что происходит?

Я смотрю в свой прогноз на 2023 по компании и вижу:

📍Прогноз выручки 2023 – 1 025 млрд руб. (из них получили 244 млрд руб., или 24%)

📍Прогноз прибыли 2023 – 181 млрд руб. (из них получили 50 млрд руб., или почти 28%)

Да, прибыль более, чем в 2 раза ниже, чем в 1 кв. 2022 года, тогда было 120 млрд руб., но тогда и рубль был в диапазоне 80-120, и нефть Urals стоила от 80 до 100. Некорректно сравнивать. Приложил картинку от БКС с ежеквартальной чистой прибылью Татнефти, 3-й лучший квартал за последние 3 года.

Отличные показатели в отчете. Долгосрочный взгляд на компанию сохраняю. Подпишитесь и читайте подробный обзор Татнефти в моем ТГ-канале: t.me/Vlad_pro_dengi/232.

Десятки качественных обзоров российских компаний в моем ТГ-канале, подпишитесь и читайте, все это БЕСПЛАТНО!

Роснефть: t.me/Vlad_pro_dengi/266

( Читать дальше )

📰"Татнефть" им. В.Д.Шашина Финансовые результаты деятельности эмитента (компаний группы эмитента) (прогнозные, предварительные, фактические)

- 03 мая 2023, 09:57

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг: раскрытие текста бухгалтерской отчетности ПАО «Татнефть» им. В....

( Читать дальше )

Чистая прибыль Татнефти по РСБУ в I квартале снизилась в 2,4 раза до 50,1 млрд рублей

- 03 мая 2023, 09:52

- |

Татнефть уменьшила чистую прибыль по российским стандартам бухгалтерского учета (РСБУ) по итогам I квартала 2023 года в 2,4 раза по сравнению с аналогичным периодом 2022 года, до 50,1 млрд рублей, следует из материалов компании.

Выручка за отчетный период снизилась на 32,3% и составила 243,7 млрд рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал