Товарные рынки

Чем же на самом деле вызван рост цен сырьевом рынке

- 27 мая 2021, 21:48

- |

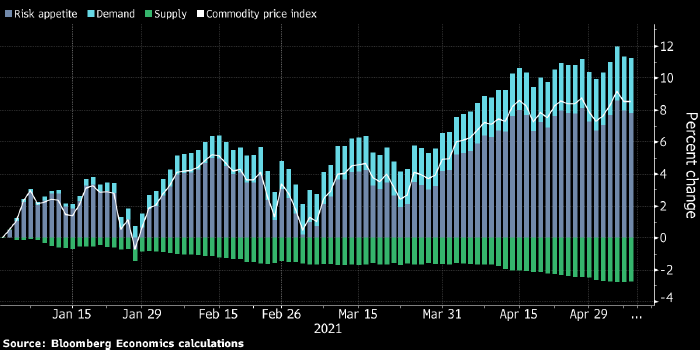

Структура процентного изменения цен на сырье (т. е. вес различных факторов в динамике рынка): аппетит к риску (серым), спрос (бирюзовым), предложение (зеленым), а также динамика сырьевого индекса Bloomberg Commodity Spot Index (белая линия). Источник: Bloomberg

Главной причиной роста цен на сырье, который наблюдался в этом году, стал банальный рост аппетита к риску и спекуляции, а не фундаментальные факторы, вроде баланса спроса и предложения, как принято считать. Об этом пишет Bloomberg Economics со ссылкой на свою модель.

Рост всех видов товарных активов от меди до сои, происходивший на фоне инфляционных дебатов, стал весомым аргументом в пользу правоты инвесторов, ставящих на рефляцию. Однако быстрый разворот цен на сырье, имевший место пару недель назад, подтверждает гипотезу о том, что все же динамика рынка определяется в первую очередь спекулянтами.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Фьючерсы на сельхозтовары

- 26 мая 2021, 09:42

- |

Китай запустит нефтяной цикл?

- 07 мая 2021, 09:46

- |

Уже сейчас индекс сырьевых товаров достиг уровня 2011 года.

Данный рост обусловлен высоким спросом крупнейших экономик. Так, недавно Китай отчитался о рекордном росте ВВП, который подскочил на 18,3% в первом квартале, в сравнении с вызванным пандемией падением в начале 2020 года.

Рост экономики Китая – залог роста нефтяных котировок, так как Китай является одним из крупнейших ее потребителей.

Но ВВП, все-таки, «запаздывающий» индикатор. OECD (организация экономического сотрудничества) публикует так называемый «опережающий индикатор» (leading indicator). Посмотреть можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm#indicator-chart

Публикация значений опережающего индикатора производится с задержкой в 2 месяца. Но это все равно раньше, чем публикация данных о ВВП :)

Итак, обратимся к графику. На графике изображены: 1) натуральный логарифм цены на брент (brent log); 2) натуральный логарифм опережающего индикатора (leading indicator log, 2 month lag). Цена на брент на первое число каждого месяца. Данные по Leading indicator даны также на первое число каждого месяца, но с учетом задержки в публикации. Если на графике 01.01.2019 leading indicator равен 4,5901, то на самом деле это значение актуально для 01.11.2018.

( Читать дальше )

Онлайн-конференция General Invest "Акции и товарные рынки". 20 апреля, вторник, 11:00 (мск)

- 16 апреля 2021, 10:29

- |

Ссылка на трансляцию: https://www.youtube.com/watch?v=Fqc2_XC2BLs

Команда портфельных управляющих General Invest организует онлайн-конференцию, обсудим следующие темы:

- Глобальный рынок акций

- Российский рынок акций

- Товарные рынки

- Факторы роста и дивидендный сезон на российском рынке

- Принципы формирования инвестиционного портфеля

- Фелипе Де Ла Роса, директор по инвестициям General Invest

- Михаил Смирнов, портфельный управляющий по глобальным акциям General Invest

- Татьяна Симонова, руководитель управления инвестиционного консультирования General Invest

- Анна Иванова, заместитель генерального директора по стратегическому развитию General Invest

Основные события прошлой недели. Обзор от 13.04.2021

- 13 апреля 2021, 16:20

- |

Международные фондовые рынки

По итогам прошедшей недели большинство глобальных индексов вновь закрылись в “зеленой зоне”. Индекс S&P 500 и промышленный индекс Dow Jones выросли в пятницу и закрылись на рекордных максимумах, – S&P закрылся на отметке 4128,80 пунктов, поднявшись на 2,71%, а Dow Jones Industrial Average – на отметке 33800,60 пунктов, поднявшись на 2,0%; Nasdaq Composite также вырос на 3,12%. Росту способствовали оптимизм по поводу восстановления экономики на фоне быстрого внедрения вакцинирования в США, а также оптимизм в преддверии сезона квартальной отчетности на следующей неделе.Во вторник президент США Джо Байден объявил, что к 19 апреля все взрослые США будут иметь право на вакцинацию от коронавируса, придвинув сроки на участие почти на две недели. Стоит отметить, что на данный момент США опережает большинство стран мира во внедрении вакцинирования, поэтому находится в лучшем положении для восстановления экономики.

Индекс цен производителей (PPI), который измеряет инфляцию оптовых цен, в марте подскочил на 1,0% м/м и легко превзошел рыночные ожидания роста на 0,5%. В годовом исчислении цены производителей подскочили на 4,2%, что является самым большим ростом за последние 9,5 лет.

( Читать дальше )

Основные события прошлой недели. Обзор от 06.04.2021

- 06 апреля 2021, 12:01

- |

- Куда направят инфраструктурный план Байдена на $2.25 трлн.

- Глобальный дефицит полупроводников — компании бенефициары

- Итоги заседания ОПЕК+

Первая неделя второго квартала 2021 года началась с достижения новых исторических максимумов по индексу S&P 500. Впервые в истории индекс 500 крупнейших компаний США превысил отметку в 4000 пунктов и завершил неделю на отметке 4019 пунктов, поднявшись на 2,82%. Для преодоления четвертой тысячи индексу понадобилось всего 434 торговых дня, в то время как для роста с 2000 до 3000 пунктов потребовалось 1227 торговых дней.

Рынки позитивно оценили перспективы принятия нового плана развития инфраструктуры США, подразумевающего расходы в 2,25 трлн. долл. в течение 8 лет, представленного президентом США Джо Байденом в среду, 31 марта. Большая часть средств будет направлена на модернизацию транспортной инфраструктуры, соц. проекты, а также строительство и ремонт жилья. С другой стороны, покрыть инвестиции в инфраструктуру планируется за счет увеличения корпоративного налога с 21% до 28%, а также увеличения налогообложения на зарубежную прибыль корпораций с 11% до 21%. По подсчетам Goldman Sachs, повышение налогов может вызвать снижение прибыли на акцию компаний из индекса S&P 500 на 9%. Значительнее всего (до 10% прибыли на акцию) повышение двух видов налогов может сказаться на коммуникационном и IT секторе за счет высокой доли зарубежной прибыли. Меньше всего новая программа может повлиять на энергетический сектор и сектор материалов. Однако участники рынка ожидают, что план повышения налогов встретит значительное сопротивление в Конгрессе со стороны республиканцев, и его окончательная версия может претерпеть изменения.

( Читать дальше )

Не пора ли покупать урановые акции?

- 23 декабря 2020, 21:57

- |

Аналитики Goldman Sachs вместе с управляющим товарным фондом Blackrock прогнозируют, что мы находимся на пороге бычьего цикла товарных рынков. И мы уже видим далеко не первые признаки начала данного цикла. Так, ралли металлов в 2020 году стало самым крутым за десятилетие. После драматичного падения в первом квартале обновляют многолетние максимумы цены на медь, сталь и платину. Даже нефть и газ уже кратно выросли с марта этого года.

Я решил расширить кругозор знакомством с другими областями товарных рынков. А заодно и написать полезную статью для проекта Thewallstreet.pro, аналитиком которого являюсь (я сам часто инвестирую в разбираемые компании).

Обзор будет посвящен рассмотрению уранодобывающей отрасли. Причин тому несколько:

— во-первых, наряду с ВИЭ, ядерная промышленность может занять существенную долю в новой «зеленой» структуре мировой энергетики взамен уменьшающихся долей угля и нефти;

( Читать дальше )

Денежная масса РФ и США. ЗВР РФ. Выборы в США, мнение о финансовых рынках, портфель.

- 04 ноября 2020, 12:35

- |

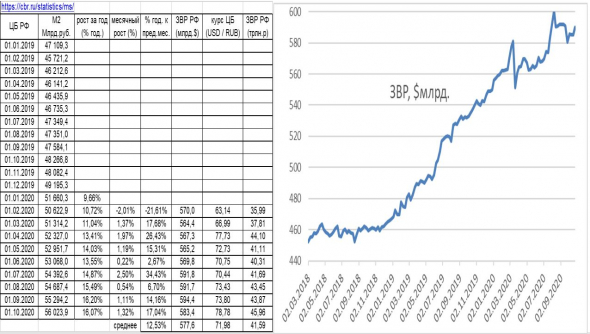

сделал для ВАС слайд по динамике золотовалютных резервов РФ.

Золотовалютные резервы РФ росли до 2020г. и с 2020г. стабильно около $580 млрд.

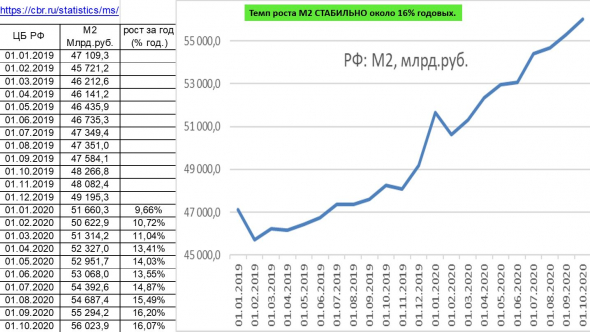

Денежная масса и в РФ, и в США растет в темпе примерно 16% годовых.

Обработал цифры с сайта РФС и сделал для ВАС слайды.

( Читать дальше )

Кофе: от импорта к экспорту / Кофе на Руси / Кофейное дерево в квартире

- 08 сентября 2020, 11:53

- |

Мировая экономика восстанавливается после пандемии. Один из признаков этого – рост цен на кофе. Биржевые котировки на кофейные фьючерсы рухнули в первом полугодии. Люди сидели на самоизоляции, спали сколько хотели, на работу не спешили. Потребность в бодрящем алкалоиде — кофеине — резко упала. Но по мере снятия ограничений водоворот деловой жизни снова начал раскручиваться.

Фьючерсы на кофе:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал