Торговая Война

Анализ Рынка / Доллар прогноз на сентябрь / Торговая Война обвалила рынок

- 27 августа 2019, 16:35

- |

- комментировать

- Комментарии ( 0 )

Корпоративный долг в США — слабое звено с которого начнется кризис?

- 25 августа 2019, 19:59

- |

На ZeroHedge выложили хорошую публикацию, описывающую ключевую проблему компаний в США с инвестиционным рейтингом (BBB и выше). Она заключается в значительном росте долговой нагрузки и росте объемов выпуска облигаций с минимальным рейтингом.

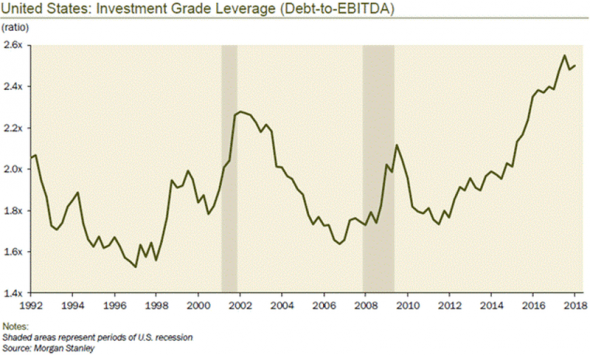

Так, соотношение величины долга к EBITDA (объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) находится на экстремально высоких уровнях в сравнении с моментом перед предыдущим кризисом:

(Закредитованность американских компаний с инвестиционным рейтингом находится на экстремальном уровне)

Компании активно наращивали долг в процессе выкупа своих акций с рынка, о чем писал ранее. Сейчас этот механизм перераспределения ликвидности от крупнейших ЦБ мира трещит по швам.

( Читать дальше )

Обзор рынка РФ: В раскатах торговой войны

- 22 августа 2019, 17:23

- |

Грезящим о возврате российского рынка акций к рекордам ничего не остается кроме как уповать на урегулирование разногласий между США и Китаем. Именно этот фактор определяет готовность к риску на мировых рынках, который в том числе влияет на динамику цен на черное золото, через призму которого оценивается российский риск. Ожидания смягчения ФРС монетарной политики и фискальных стимулов в Поднебесной – лишь его производные.

За последнюю неделю неопределенности не стало меньше: несмотря на некоторые исключения из четвертого раунда пошлин, повышение которых запланировано на 1 сентября, а также продление на 90 дней работы американских компаний с Huawei, предпосылок для заключения «сделки» не стало больше. Поэтому весь финансовый мир затаил дыхание в ожидании в пятницу сигналов главы ФРС Пауэлла с симпозиума в Джексон Хоул. Техническая картина, что по американским индексам, что по индексам развивающихся стран не изменилась. Несмотря на возврат нефтяных котировок выше $60 за баррель по сортуBrent, не изменилась она и в индексе Мосбиржи, который может опустится к уровням начала весны, к 2500 пунктам.

( Читать дальше )

Короткие заметки по торговому конфликту США-Китай

- 22 августа 2019, 07:12

- |

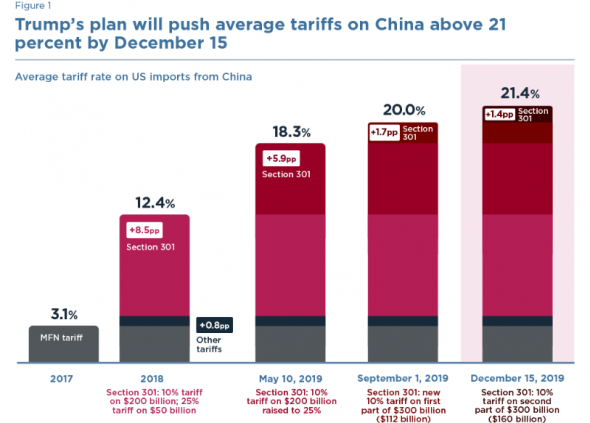

Текущий раунд эскалации торговой войны, я думаю, близок к завершению, по крайней мере, в части пошлин. Трамп понял, что Китай будет тянуть с соглашением до выборов 2020г. Раз так, то пусть Китай и платит за отсрочку. Майские пошлины на 10% на 200 млрд. руб., потом августовские пошлины на 10% на 300 млр. долл., на часть товаров (порядка 75 млрд. долл) пошлины отложены до середины декабря 2019г.

Давление продолжается в военно-политической сфере (гонконгские протесты, продажа оружия Тайваню).

По косвенным признакам Трамп договорился с банкирами, что когда он будет кошмарить Китай, банки будут в нужный момент выкупать просадки. Банкиры получили ослабление правило Волкера с 2020г, которое они уже давно лоббировали.

Правда, Трамп, возможно, попался в ловушку банкиров, дав им такой инструмент манипуляции финансовыми рынками. Они не только могут помочь ему поддержать рынки в случае давления Трампа на Китай, но и подставить Трампа перед самыми выборами (если баланс интересов не будет найден и они не согласятся на второй срок Трампа). Совместная головная боль – Китай может и примирить на время элиты США. Такая мысль мне закралась после того, как демократы обратились к Трампу, что США может навредить сближение России с Китаем и надо искать точки соприкосновения с Россией. Наконец до оппонентов Трампа стало доходить, к чему ведет их русофобия.

( Читать дальше )

План торговой войны Трампа с Китаем в картинках. Просто и понятно.

- 21 августа 2019, 16:10

- |

Опасаясь экономических и политических последствий этих тарифов, Трамп планирует отложить их до окончания пика импорта, связанного с сезонами американских розничных покупок. Например, 15 декабря введение пошлин на смартфоны, умные часы и видеоигры на десятки млрд. означает, что тарифы пропустят традиционный рост импортных поставок, которые прибудут в порты в октябре как раз к праздничному сезону.

Менее чем за два года Трамп увеличит средний американский тариф на импорт из Китая более чем на 18 процентных пунктов, по сравнению с начальной точкой до начала войны, равной 3,1 процента.

( Читать дальше )

Apple – причины стагнации компании, которая еще недавно была самой дорогой в мире. Часть третья.

- 21 августа 2019, 10:27

- |

Это продолжение статьи, которую я не так давно написал. Теперь следует третья часть.

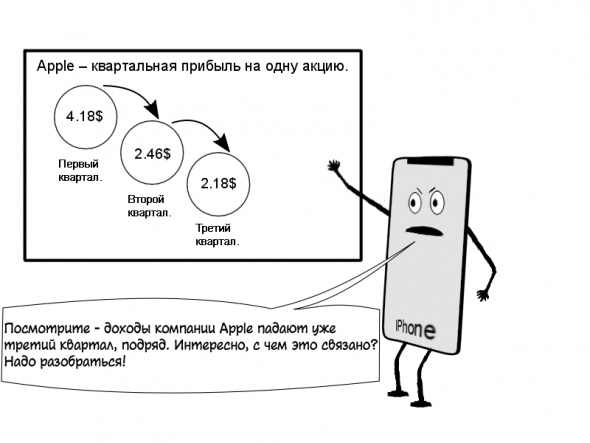

Посмотрите на картинку выше. На ней показана динамика доходов компании Apple за последние три квартала. На ней видно, что прибыль компании падает с начала текущего года. Так за февраль текущего года прибыль компании составила 4.18 доллара на одну акцию, в апреле прибыль компании составила уже 2.46 доллара на одну акцию, а в августе прибыль составила 2.18 доллара на одну акцию. Таким обратом прибыль компании Apple падает уже третий квартал подряд сначала текущего года. И сразу возникает вопрос — а в чем причина этого явления?

Чтобы на него ответить придется снова выяснить, какие процессы происходили и происходят в компании, а так же на рынке мобильных гаджетов которые и привели к этому результату.

Так компания Apple опубликовала отчет за третий квартал текущего года. Согласно этому отчету прибыль компании упала более чем на десять процентов. И главной причиной снижения прибыли является снижение объемов продаж IPhone. Падение объемов продаж мобильных телефонов от компании Apple привело к тому, что выручка от продаж этих устройств составила меньше пятидесяти процентов от общей выручки всей компании.

( Читать дальше )

Нефть ждет нового повода пойти за $60

- 16 августа 2019, 21:40

- |

Во втором полугодии мировые запасы нефти могут снижаться

Ситуация затяжного торгового конфликта США и КНР оказывает сильное негативное воздействие на нефтяные цены. В августе основные движения котировок определялись новостями по торговой войне. Внезапное объявление о вводе новых тарифов на китайский импорт и последующее ослабление курса юаня способствовали значительному падению цены Brent, уходу её ниже $60 за барр. Напротив, сообщение об отсрочке введения ряда импортных тарифов на ряд товаров до 15 декабря вызвало коррекционный рост цен.

В своем докладе 9 августа Международное энергетическое агентство (МЭА) снизило оценки прироста мирового спроса на нефть в 2019 и 2020 гг. на 0,1 млн б/д и 0,05 млн б/д — до 1,1 млн и 1,3 млн б/д соответственно. МЭА ориентировалось на снижение прогнозов мирового роста Международного валютного фонда (МВФ) в 2019-2020 гг. Эти прогнозы были понижены во многом из-за ослабления международной торговли. Следует учитывать, что в первом полугодии 2019 г. более 80% прироста глобального спроса на нефть обеспечил Китай, дальнейшее замедление темпов роста которого может в значительной степени ослабить мировой спрос. ( Даже в июле китайский импорт нефти вырос на 13,9% (г/г).) Совокупный спрос на энергоносители стран OECD снижается уже три квартала подряд.

( Читать дальше )

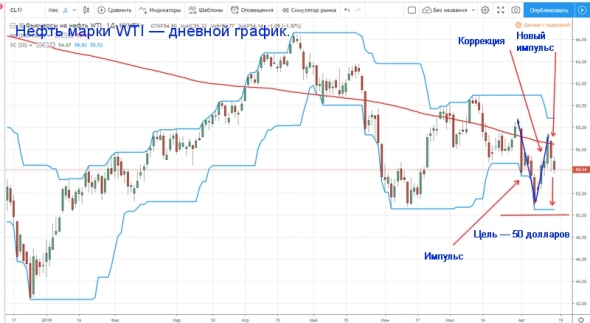

Нефть марки WTI сходит к уровню в пятьдесят долларов за баррель.

- 15 августа 2019, 15:33

- |

Посмотрите на картинку выше. Это схема моего прогноза. На ней я обозначил, что нефть марки WTI в настоящее время завершила коррекцию в рамках нисходящего тренда. А значит, будет новый импульс вниз. И, по моему мнению, цель этого импульса это уровень в пятьдесят долларов за баррель. И это в краткосрочной перспективе.

( Читать дальше )

День четырнадцатого августа — красный день календаря. Или давно такого не было.

- 15 августа 2019, 12:46

- |

На картинке выше показана карта рынка. Она показывает процентное изменение курса акций входящих в индекс S&P 500 за вчерашнюю торговую сессию. Из нее видно, что вчера в зеленой зоне закрылось только четыре акции TMK, NEM, APC, VTR. Остальные акции закрылись в красной зоне. Таким образом, из всех акций, входящих в индекс S&P 500, в красной зоне закрылось девяносто девять процентов акций. А сам индекс S&P 500 вчера «обвалился» почти на три процента. И конечно сразу возникает два вопроса. Первый — в чем причина столь резкого падения? Второй — это начало разворота рынка или просто очередная коррекция?

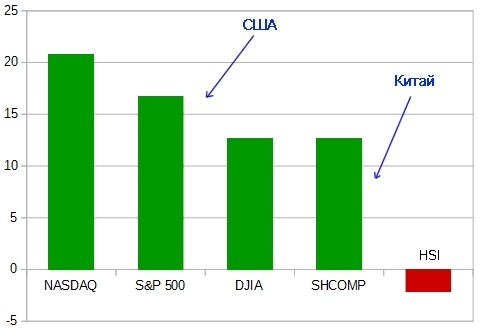

Для ответа на первый вопрос следует рассмотреть фундаментальные данные. Несомненно, основным фактором падения фондовых индексов являются вести фронта торговой войны между Китаем и США. Она идет полным ходом и заставляет изрядно нервничать весь финансовый сектор. Но если все американские индексы с начала года еще находятся в зеленой зоне. То как я уже писал, из Китайских фондовых индексов в зеленой зоне остался только индекс Shanghai SE Composite Index (Shanghai) в то время как с начала года уже начал Hang Seng Index (HSI) погружаться в красную зону.

( Читать дальше )

Китай — снова погружается в красную зону.

- 14 августа 2019, 12:19

- |

На диаграмме выше показана динамика роста и падения Американских и Китайских фондовых индексов с начала года. На ней видно, что NASDAQ Composite (Nasdaq) с начала года превысил отметку в двадцать процентов. Одновременно индекс S&P 500 с начала года почти достиг отметки в семнадцать процентов. Одновременно с ними индекс Dow Jones (DJIA) с начала года превысил отметку в двенадцать процентов. Таким образом, все Американские индексы с начала года на данный момент находятся в зеленой зоне.

Но как видно на диаграмме выше у Китайских фондовых индексов динамика уже другая. Из Китайских фондовых индексов на данный момент в зеленой зоне остался только Shanghai SE Composite Index (Shanghai). С начала года он вырос более чем на двенадцать процентов. В тоже время Hang Seng Index (HSI) уже начал погружаться в красную зону. Так с начала года он упал ниже отметки в два процента.

Не вызывает сомнений, что причиной начала падение фондовых индексов Китая является кризис перепроизводства в Китае. А так же торговая война между Китаем и США, которая идет полным ходом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал