Тренд

Вверх. По тренду

- 23 ноября 2016, 12:50

- |

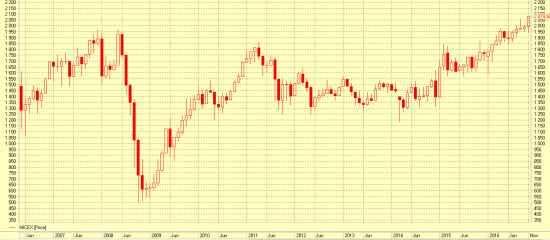

Из анализа истории вывел правило – ничто не тянет так рынки вверх, как близость к историческому максимуму. Любые шорты с хаев – потеря денег. Поэтому, стоим в лонгах и ждем ускорения вверх. Ура! Тренд!

- комментировать

- Комментарии ( 0 )

Простой способ определения дневной тенденции на рынке

- 22 ноября 2016, 21:35

- |

Если медвежьи — значит есть покупатель, который пытается «отбиться» от конкурентов.

Ценовой Анализ. Часть 3.Анализ рисков участников. Грааль ST-метода.

- 21 ноября 2016, 22:49

- |

Привет Смартлабовцам!

Продолжаю тему ценового анализа. Сегодня рассматриваем тему анализа рисков участников торговли.

Когда трейдер (спекулянт) открывает позицию, он имеет некоторые ожидания (прогноз) относительно дальнейшего движения цены. Через некоторое время, в зависимости от того, был ли прогноз правильным, позиция закрывается с прибылью или с убытком. Большинство известных мне методов анализа никак не оценивают зоны риска. Они лишь говорят, где нужно открывать позицию и куда ставить стоп. Такие прогнозы основываются на данных ценовой динамики в прошлом и каких-либо дополнительных факторов-фильтров (индикаторы, объем торгов, свечные паттерны прайсэкшн). По причине того, что цена двигается всего в двух направлениях, ожидания трейдеров, а следом и методы анализа можно объединить в три большие группы: трендовые, контртрендовые, и стратегии ложного пробоя.

Кроме ожиданий, трейдер также несет определенный риск на сделку – стоп-лосс, который располагается по другую сторону от ожиданий. Диапазон ожиданий, дополняется диапазоном риска. Базовые методы анализа, которые прогнозируют движение цены, дополняются анализом рисков (положения стоп-лоссов) таких прогнозов. В данном случае можно привести простую аналогию. Диапазон – это ожидания (тейк-профиты), а диапазон в другую сторону – это риски (стоп-лоссы). Получается модель голова плечи. Таким образом, группа сделок, открытых в каком-то диапазоне, является потенциальной моделью голова-плечи, так как подразумевает под собой приемлемый риск. Как известно, стоп-лосс, это сделка в другую сторону, а значит поддерживает диапазон цены в другом направлении.

( Читать дальше )

Роботы. Тренд, консолидация и коррекция. Рассуждение и вопросы.

- 20 ноября 2016, 20:38

- |

Эта тема близка программистам роботов.

Основной вопрос к ним.

Правильно ли я понимаю, что тренд изменяется когда на рынке проскакивают объёмы больше, чем на консолидации и коррекции?

Консолидация средние объёмы, но ниже, чем на коррекции?

Объёмы на коррекции выше, чем на консолидации, но ниже чем на изменении тренда?

Принцип анализа роботов ситуации на котировках зависит от объёмов, позиции и их количества?

Мне видятся роботы примерно так, но полностью роботов автоматизировать невозможно, т.к. глобально политика в котировках производная и каждый день может случиться что угодно. Поэтому я считаю, что роботы в трейдинге вещь безусловно полезная, но нужно следить за ситуацией в мире и быть готовым перейти в ручной режим.

Не сомневаюсь, что могу ошибаться, если вы меня поправите — буду благодарен.

С вами был Scorpio.

В трейдинге- главное тренд!

- 19 ноября 2016, 22:15

- |

Где волатильность? Все кричали ура волатильность, где она???

- 17 ноября 2016, 13:11

- |

Трейдинг должен быть скучным?

- 10 ноября 2016, 15:48

- |

Звонит будильник. Новый день. За окном серое утро. Нехотя вылезаю из-под одеяла. Сейчас все закрутится снова. Душ-дети-сад-школа-снова дом-завтрак и… 9-45. Опять у мониторов. Вот уже более 10 лет, как спекуляции на бирже вошли в мою жизнь. Каждый день в рынке. Скучно.

Первые пять лет, в процессе создания портфеля систем, еще что-то возбуждало в рынке. Найти новую закономерность на истории. Попробовать. Выкинуть нерабочие сегменты. Снова попробовать. Проанализировать результат прошедшего года. Сравнить с предыдущим и т.п.

Однако последние года четыре эволюция почти закончилась. Тренды, волатильность и прочая дребедень на пару-тройку месяцев в году добавляют морального и материального оптимизма, остальное время – борьба с нулем. Скучнооооооооооооо…. Теперь понимаю большинство, которое получает зарплату каждый месяц. Удовлетворение хотя бы в этом. А тут десять месяцев «борьбы с нулем». Уже нет сил.

Каждый день одно и то же: утром план, выставление заявок на вход, стопов на выход, аккуратная запись совершенных сделок. Типа эмоции отключены, действую по плану. Система, блин. И хорошо работает, но как же это скучно. День сурка какой-то.

( Читать дальше )

Трампа выбрал интернет! Победа была закономерна и предсказуема.

- 10 ноября 2016, 14:08

- |

Знающие люди утверждают, что на предыдущих выборах Барак Обама одержал победу, в большей части, благодаря интернету.

Для того, чтобы сформировать определенное мнение у людей, достаточно подавать им регулярно нужную информацию.

Так в новостных лентах может быть десяток сообщений о кандидатах. При этом будет примерно 7 позитивных сообщений об одном кандидате и 3 эмоционально различно окрашенных о другом кандидате.

На первый взгляд, новости представлены справедливо. Есть информация и о том и о другом кандидате. Но, поглощая эти новости у людей невольно формируется вполне определенное «свое собственное» мнение. Теперь «хорошего» кандидата легко отличить от второго — «не очень хорошего». Идем голосовать за первого! ))

Кто может влиять на выдачу информации?

Это, безусловно, такие информационные гиганты как Гугл, Фейсбук и им подобные СМИ.

( Читать дальше )

Мюсли вслух - 54

- 02 ноября 2016, 21:57

- |

«Чудаки...,»- подумал Савелий,- "… все, кто трактует увеличение запасов нефти в США на 14 млн баррелей (этот объем примерно равен загрузке 7-ми супертанкеров), как причину для среднесрочного и долгосрочного движения цены вниз. Думают, что те, кто вложил 637 миллионов долларов, чтобы залить нефть в эти танкеры, полные идиоты."

Щи слива оставаться. :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал