Блог им. sanitrader

Ценовой Анализ. Часть 3.Анализ рисков участников. Грааль ST-метода.

- 21 ноября 2016, 22:49

- |

Привет Смартлабовцам!

Продолжаю тему ценового анализа. Сегодня рассматриваем тему анализа рисков участников торговли.

Когда трейдер (спекулянт) открывает позицию, он имеет некоторые ожидания (прогноз) относительно дальнейшего движения цены. Через некоторое время, в зависимости от того, был ли прогноз правильным, позиция закрывается с прибылью или с убытком. Большинство известных мне методов анализа никак не оценивают зоны риска. Они лишь говорят, где нужно открывать позицию и куда ставить стоп. Такие прогнозы основываются на данных ценовой динамики в прошлом и каких-либо дополнительных факторов-фильтров (индикаторы, объем торгов, свечные паттерны прайсэкшн). По причине того, что цена двигается всего в двух направлениях, ожидания трейдеров, а следом и методы анализа можно объединить в три большие группы: трендовые, контртрендовые, и стратегии ложного пробоя.

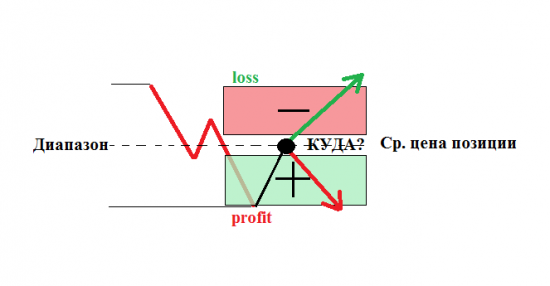

Кроме ожиданий, трейдер также несет определенный риск на сделку – стоп-лосс, который располагается по другую сторону от ожиданий. Диапазон ожиданий, дополняется диапазоном риска. Базовые методы анализа, которые прогнозируют движение цены, дополняются анализом рисков (положения стоп-лоссов) таких прогнозов. В данном случае можно привести простую аналогию. Диапазон – это ожидания (тейк-профиты), а диапазон в другую сторону – это риски (стоп-лоссы). Получается модель голова плечи. Таким образом, группа сделок, открытых в каком-то диапазоне, является потенциальной моделью голова-плечи, так как подразумевает под собой приемлемый риск. Как известно, стоп-лосс, это сделка в другую сторону, а значит поддерживает диапазон цены в другом направлении.

Поэтому цена движется цикличным образом. Один диапазон сменяет другой, каждая сделка потенциально является сделкой в обратную сторону, по цене своего стопа. Например, бычий тренд сохраняется до тех пор, пока не будет перенасыщен покупателями со стопами (продажами) ниже бычьих диапазонов и пока участники, вошедшие раньше, не начнут фиксировать прибыль. Фиксация приблизит риски опоздавших покупателей и вызовет лавину продаж по ценам стопов, что в свою очередь откроет новый медвежий диапазон и привлечет новых участников в рынок.

Исходя из вышесказанного, у каждого диапазона цены имеется диапазон риска (стопов), который замыкает движение в цикл. В момент, когда цена движется сверху вниз сквозь зону риска (стопы) покупателей, открывается медвежий диапазон, который привлекает медведей в новый тренд, у которых зона риска находится сверху и может вызвать изменение цены вверх.

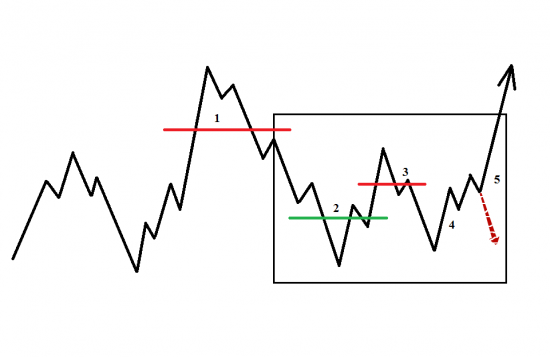

Итак, что же такое st-уровень? В прошлом, я потратил кучу времени, чтобы систематизировать подход по нахождению таких уровней, уровней, которые не вписываются в общую картину цикличного поведения цены, выраженном в движении ее между зонами рисков одних и других участников. И делюсь ею с вами. Итак, на рисунке внизу есть цикличный разбор движения цены и зон рисков.

- Медвежий цикл. Цена сменяет направление с бычьего на медвежий (ГиП), проходя через зону рисков быков и привлекая новых медведей в тренд вниз.

- Бычий цикл. Цена меняет направление снизу-вверх (ГиП), открывая бычий диапазон, проходя через стопы продавцов, и вовлекает быков в новый бычий тренд.

- Медвежий цикл. Очередная смена направления… Все то же самое.

- Распределение. Самое интересное… Цена вернулась в последний медвежий диапазон из цикла 2. Если там остались продавцы, которые не отстопились, то с большой вероятностью они выйдут. Почему? Во-первых, страх после роста в точках 2-3. Во-вторых, такое положение цены позволяет закрыть такую сделку в +, что в разы повышает вероятность выхода. Поэтому силы предложения из цикла 3 не хватает, чтобы продавить зону риска быков из цикла 2 и цена стремится вверх. В точке 4 невозможно определить тренд, он там и бычий и медвежий, заметьте.

- Возможная альтернатива. В точке 4 цена находится в зоне риска быков из цикла 2 (не всех) и возвращается в зону +. Если быки, которые не отстопились в точке 4 решат тут выйти в +, побоятся разворота цены, то рынок закрепится ниже бычьего цикла 2, отменив надежду на разворот. Этот сценарий не рассматривается для ST-уровня, но имеет место быть.

Вывод: ST-уровень – это локальный медвежий цикл в бычьем (для лонг), который не полностью перекрывает зону риска покупателей и позволяет оставшимся продавцам выйти из позиции в плюс (с высокой вероятностью) и цена закрепляется вверх. При этом веры покупателей в разворот достаточно, чтобы держать позицию дальше, не закрывать ее сразу при возврате цены в +.

P.S. В будущем планирую создать рубрику, в которой будут интересные статьи и выдержки из научной литературы по теме производных финансовых инструментов и, возможно, некоторым другим.

Подписывайтесь на группу ВК с разборами уровней: https://vk.com/prostock_trading

Мой блог: SANITRADER.RU

На сегодня это все, спасибо за внимание!

теги блога Sani

- 6A

- brent

- cme

- forex

- GC

- Price action

- Sani

- анализ

- анализ рынка

- аналитика

- биржа

- быки

- грааль

- диапазоны

- доллар

- евро

- золото

- интрадей

- кукл

- курс доллара

- курс евро

- медведи

- ммвб

- нефть

- новости

- обучение

- объемный анализ

- объемы

- паттерны

- поддержка

- предложение

- прогноз

- прогноз рынка

- профессиональный трейдер

- профессиональный трейдер

- разворот

- риски

- ртс

- рубль

- сбербанк

- система

- скальпинг

- смартлаб

- сопротивление

- спекулянты

- спрос

- статья

- стоп

- стратегия

- теория

- теханализ

- торговать

- торговая идея

- торговая система

- торговля

- трейдинг

- тренд

- уровень

- уровни

- уровни герчика

- уроки

- уроки трейдинга

- форекс

- фьючерс

- фьючерс золота

- фьючерсы

- цена

- ценообразование

- цикл

что дает знание области ст-уровня практически ?

Знание области даёт понимание уровня поддержки и сопротивления, после «выхода» цена стукается как раз в него-место между началом и переломом медвежьего цикла, этой сложной коррекции.