SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Управление активами

альтернатива управления чужими деньгами

- 02 августа 2012, 15:46

- |

Всем привет! У меня есть идея.

Вместо того, что бы привлекать чужие деньги, я предлагаю следующее...

Буду транслировать сигналы он-лайн, кто будет зарабатывать по ним просто переводите деньги 13% на мой счет или кошелек.

Как это работает -

Наблюдайте, накладывайте мои сигналы на график

Через какое — то время начинайте реально торгавать

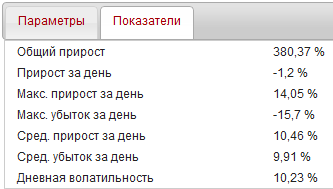

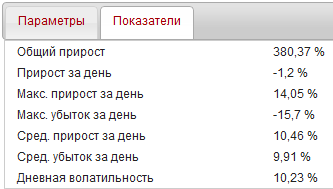

Смотреть общий результат по сигналам можно на смарте в моем портфеле

В добрый путь друзья!

не забывайте про 13% от прибыли

P.S все сделки расчитывать с 5 плечом, сигналы по индексу ФЬЮРТС.

Вместо того, что бы привлекать чужие деньги, я предлагаю следующее...

Буду транслировать сигналы он-лайн, кто будет зарабатывать по ним просто переводите деньги 13% на мой счет или кошелек.

Как это работает -

Наблюдайте, накладывайте мои сигналы на график

Через какое — то время начинайте реально торгавать

Смотреть общий результат по сигналам можно на смарте в моем портфеле

В добрый путь друзья!

не забывайте про 13% от прибыли

P.S все сделки расчитывать с 5 плечом, сигналы по индексу ФЬЮРТС.

- комментировать

- Комментарии ( 2 )

Почему нужно покупать акции именно сейчас.

- 30 июля 2012, 10:43

- |

Перед многими людьми и организациями имеющими свободные денежные средства встает вопрос об их инвестировании, с целью сохранения покупательной способности и приумножения.

Денежные средства можно положить в банк под процент, купить облигации, купить акции, либо купить недвижимость.

Не останавливаясь на более сложных способах вложения денег, попробуем сравнить приведенные выше.

Вкладывая деньги в акции, инвестор вкладывает деньги в работающие предприятия, становясь собственником некоторой доли в них. Если инвестор кладет свои деньги в банк или покупает облигации, он, по сути, передает за какой-то процент свои деньги другим людям, которые считают, что смогут заработать на этих деньгах больше, чем отдадут, вложившему их инвестору. Деньги работают, но результатом этой работы инвестору нужно делиться с банком или компанией, выпустившей облигации. В случае покупки недвижимости, прибыль инвестора во многом зависит от существующих цен на недвижимость и следующей из них рентной доходности. При текущих высоких ценах, сложившихся в России, дальнейший рост цен на недвижимость ограничен, а рентная доходность ниже банковского процента.

( Читать дальше )

Денежные средства можно положить в банк под процент, купить облигации, купить акции, либо купить недвижимость.

Не останавливаясь на более сложных способах вложения денег, попробуем сравнить приведенные выше.

Вкладывая деньги в акции, инвестор вкладывает деньги в работающие предприятия, становясь собственником некоторой доли в них. Если инвестор кладет свои деньги в банк или покупает облигации, он, по сути, передает за какой-то процент свои деньги другим людям, которые считают, что смогут заработать на этих деньгах больше, чем отдадут, вложившему их инвестору. Деньги работают, но результатом этой работы инвестору нужно делиться с банком или компанией, выпустившей облигации. В случае покупки недвижимости, прибыль инвестора во многом зависит от существующих цен на недвижимость и следующей из них рентной доходности. При текущих высоких ценах, сложившихся в России, дальнейший рост цен на недвижимость ограничен, а рентная доходность ниже банковского процента.

( Читать дальше )

Есть свой сервер на бирже. Предлагаю сотрудничество.

- 23 июля 2012, 12:03

- |

Стоит свой сервер в дата-центре биржи, с которого торгуют свои роботы. Есть интерес расширить круг торгуемых стратегий. Особенно интересуют ловля гэпов и сбалансированные рыночнонейтральные стратегии. Возможно участие в разработке ваших идей.

Есть свой сервер на бирже. Предлагаю сотрудничество.

- 23 июля 2012, 11:58

- |

Стоит свой сервер в дата-центре биржи, с которого торгуют свои роботы. Есть интерес расширить круг торгуемых стратегий. Особенно интересуют ловля гэпов и сбалансированные рыночнонейтральные стратегии. Возможно участие в разработке ваших идей.

Итоги моей торговли на УС за 2 месяца. График доходности + таблица сделок.

- 18 июля 2012, 12:06

- |

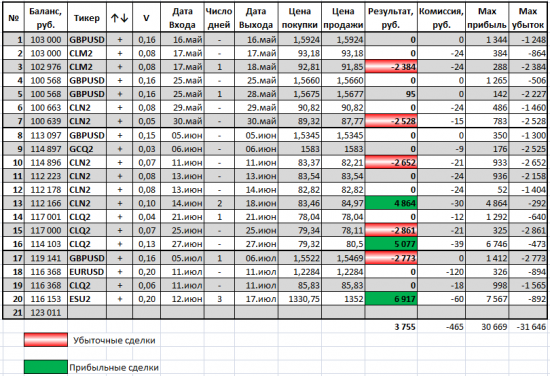

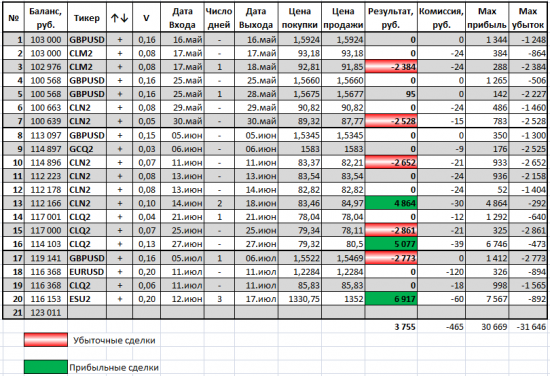

Свою торговлю на управляемом счете я начал 16 мая 2012 года. Сейчас прошло 2 месяца и можно подвести первые итоги. За это время я совершил 20 сделок, из которых:

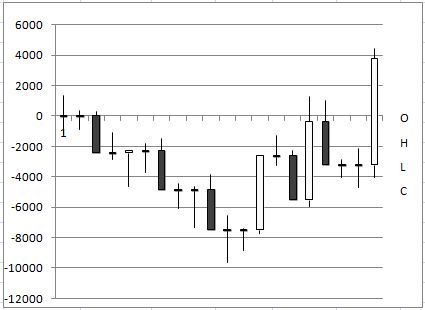

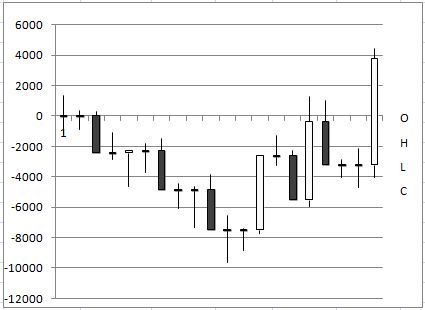

График доходности

Т.к. в таблице сделок я всегда веду учет максимальной бумажной прибыли (убытка) за сделку (последние два столбца), то легко могу построить такой график в Excel. Каждая свеча соответствует одной сделке.

( Читать дальше )

- прибылные 3 сделки

- убыточные 5 сделок

- сделки в «нуле» 12 сделок

График доходности

Т.к. в таблице сделок я всегда веду учет максимальной бумажной прибыли (убытка) за сделку (последние два столбца), то легко могу построить такой график в Excel. Каждая свеча соответствует одной сделке.

( Читать дальше )

ГРАФИК ДОХОДНОСТИ хорошего управляющего должен выглядеть так!

- 12 июля 2012, 09:23

- |

В последнее время на sMart-lab.ru достаточно популярна тема доверительного управления, инвестирования и т.д. Но входной порог у большинства управляющих достаточно большой, да и с ожидаемой доходностью не все понятно..

В начале этого года я тоже задумался об инвестировании небольшой суммы, 15 000 рублей, прикинул все варианты и решил инвестировать в один из управляемых счетов. Моя инвестиция составила 500 долларов и рассчитана на несколько лет. Сейчас прошло уже полгода и можно подвести первые итоги. График доходности моего управляющего выглядит следующим образом:

( Читать дальше )

В начале этого года я тоже задумался об инвестировании небольшой суммы, 15 000 рублей, прикинул все варианты и решил инвестировать в один из управляемых счетов. Моя инвестиция составила 500 долларов и рассчитана на несколько лет. Сейчас прошло уже полгода и можно подвести первые итоги. График доходности моего управляющего выглядит следующим образом:

( Читать дальше )

Тема (идиоты управляющие)

- 30 июня 2012, 13:16

- |

.

.а в общем не пойму одного.при чём здесь идиоты управляющие.я не имею в виду в данном случаи Василия.(и до Василия некоторым очень далеко)но в сущности ИДИОТЫ те кто отдаёт деньги в управление(особенно если считает управляющих плохими)особенно когда вы хотите ничего не делать и Вам кто то заработает.во всяком случаи когда нефть была 125 и в видео Василий советовал шортить её если она пробьёт 124.то после видео я вшортил её 124.85.А в стиле торговле у Василия есть поучиться тому, как бы шкура не чесалась залезть в рынок, он часто не лезет-вот выдержки у него точно хватает и не каждый сможет так.Не скрою, что иногда когда смотрю видео Василия и он говорит, что не лезет в рынок, а я думаю, что умнее.Поверте он оказывается прав))А эти крики«инвесторы бегите»вы бежите от самих себя.

Инвестиционные менеджеры продают надежду?

- 23 июня 2012, 11:50

- |

The empirical evidence that the average fund manager underperforms and the recent top-performing funds do not outperform subsequently are irrefutable. Why, then, do investors insist on paying for investment management expertise, which isn’t all that useful? Perhaps investors are not really that interested in holding their investment managers accountable for outperformance. The Economist’s Buttonwood column 5 argues that investors might only be interested in securing advice that confirms their own investment beliefs. The false sense of security that comes from hearing a “professional” concurring with one’s own opinions on unpredictable affairs makes the randomness that is inherent in investing almost tolerable. Clearly, not all aspects of investment management are related to generating outperformance; many managers and advisors are really in the business of preventing their clients from making bad financial decisions, such as overconcentrating the portfolio, trading excessively or making decisions under emotional distress. Barber and Odean, in their 2000 Journal of Finance paper, found that aggressive self-directed investors underperform the market by an average of 6.5% per annum.6 These investors simply own too few stocks and trade too much due to overconfidence in their own stock-picking and market-timing skills. Jason Zweig, in his 2002 investigative report, documented that retail mutual fund investors underperformed the average mutual fund by 4.7% per annum.7 Again, this poor result is driven by investors actively switching between funds and market-timing their investment contributions.

Отсюда

( Читать дальше )

Отсюда

( Читать дальше )

Простой пример управления капиталом.

- 23 мая 2012, 17:33

- |

Часто жалко продавать только что купленные акции. Боимся того, что как только продадим они начнут расти в цене. Предлагаю простой математический способ.

Есть 100000р. Наша задача увеличить количество акций в собственности, допустим Сбербанка. По торговому алгоритму приняли решение купить по 100р. Для удобства расчета комиссию брокера не считаем.

На 100000р./100= 1000шт.= 100лот. Стоп 1% от цены покупки 100р. Ошиблись с открытием позиции и сработал стоп. Продаем 25% от купленного количества. 75лот*99р.=74250р.

25 лот.=250 акций остались, т.к. есть вероятность, что стоп сработал, а цена пойдет вверх и не будет потери в деньгах при росте на 5%, т.к. 250*105р.=26250.р.+остаток на счете 74250р.=100500р.

500р. хватит чтобы заплатить брокеру.

Следующий раз покупку будем делать не раньше тогда как или цена вырастет на 5% от 100р., или упадет на 5% от 99р., т.е. примерно 94,05. И опять стоп 1% от 94,05=93,09 и также продаем 25% от последней купленной части. В цифрах получается 74250р./94,05=789 округляем до 790шт.=79 лот. Затраты на покупку 790*94=74260р. чуть больше чем осталось, но брокер дает кредит. Выбили по стоп продаем 25% это 790*0,75=590шт.=59лот. И получем 590*93(1% от 94р.)=54870р.на брокерском счете и 250+(790-590)=450 акций в портфеле.

( Читать дальше )

Есть 100000р. Наша задача увеличить количество акций в собственности, допустим Сбербанка. По торговому алгоритму приняли решение купить по 100р. Для удобства расчета комиссию брокера не считаем.

На 100000р./100= 1000шт.= 100лот. Стоп 1% от цены покупки 100р. Ошиблись с открытием позиции и сработал стоп. Продаем 25% от купленного количества. 75лот*99р.=74250р.

25 лот.=250 акций остались, т.к. есть вероятность, что стоп сработал, а цена пойдет вверх и не будет потери в деньгах при росте на 5%, т.к. 250*105р.=26250.р.+остаток на счете 74250р.=100500р.

500р. хватит чтобы заплатить брокеру.

Следующий раз покупку будем делать не раньше тогда как или цена вырастет на 5% от 100р., или упадет на 5% от 99р., т.е. примерно 94,05. И опять стоп 1% от 94,05=93,09 и также продаем 25% от последней купленной части. В цифрах получается 74250р./94,05=789 округляем до 790шт.=79 лот. Затраты на покупку 790*94=74260р. чуть больше чем осталось, но брокер дает кредит. Выбили по стоп продаем 25% это 790*0,75=590шт.=59лот. И получем 590*93(1% от 94р.)=54870р.на брокерском счете и 250+(790-590)=450 акций в портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал