Управление капиталом

Тактики управления капиталом

- 22 января 2020, 00:50

- |

Прежде всего нужно внести ясность: что следует понимать под термином «управление капиталом», или «money management»? Если пройтись по форекс-форумам Рунета, можно увидеть, что в ветках, посвященных этой теме, обсуждаются, главным образом, величины стоп-лоссов, правила их установки и размеры рисков на сделку в процентах от текущего депозита. Это неправильно. Все перечисленное относится к другой области — к управлению рисками. А управление капиталом — это набор правил, определяющих, сколько денег должно быть задействовано в очередной сделке. Или, иными словами, какой должен быть размер лота.

Естественно, управление капиталом и управление рисками тесно взаимосвязаны и друг от друга зависят. К примеру, трейдер разработал эффективный торговый метод — т.е. правила открытия и закрытия позиций, и тесты показали, что для данного метода оптимальной тактикой управления капиталом будет наращивание лота, когда график баланса пересекает снизу вверх уровень своего предыдущего максимума, и уменьшение лота после трех убыточных сделок подряд. Однако при такой торговле периодически возникают очень глубокие просадки, превышающие первоначальный размер счета. И хотя торговая система в целом получилась очень прибыльная и перспективная, однако начать торговлю на реальном счете она может не с триумфального взлета вверх, после которого просадка уже не страшна, а с попадания в глубокую яму. Полагаться же на «русский авось» трейдер категорически не хочет (и правильно делает), — поэтому он вынужден, пусть и в ущерб прибыльности, изменить управление капиталом (сделать наращивание лота менее агрессивным) либо управление рисками (уменьшить размеры стоп-лоссов). Можно пойти иным путем — создать еще одну торговую систему, которая будет приносить прибыль как раз в периоды, неблагоприятные для первой системы, тем самым компенсируя ее убытки, — это тоже будет изменением управления рисками.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Правда

- 17 ноября 2019, 12:36

- |

Проще сказать вы медленней сольетесь или будете около нуля или даже зарабатывать если будите инвестировать, короче лайт лудомания .

Я хочу сказать что если вы не разбираетесь в трейдинге, вас инвестиции не спасут))))

Давайте разберем инвестиции, что главное в инвестициях? Все пишут фундаментал и стратегия инвестирования .

Что такое стратегия инвестирования — о их много, купил и держи, облигации опционны хедж реинвестирование итд)))).

Что такое фундаментал — о вам про это много напишут, как правильно выбрать имитента итд.

Так вот, если вы не разберетесь в трейдинге, то хоть инвестируй хоть торгуй толку будит ноль, в первом случае медленное лудомания, во втором случает быстрая лудомания.

Давайте разбираться с самого начала, что такое трейдинг — это принципы заработка денег.

Принципы заработка денег — бывают эффективные или не эффективные.

( Читать дальше )

Подглядывая в журнал трейдера: управление капиталом. Келли. ЛЧИ.

- 15 ноября 2019, 18:25

- |

Сначала две минуты видео по контролю максимальной просадки через размер плеча и позиций:

( Читать дальше )

Мое выступление на Форуме трейдеров у Герчика (Видео)

- 30 сентября 2019, 11:27

- |

Как обеспечить себе спокойную старость

- 26 сентября 2019, 21:39

- |

Все мы лет с 25-30 задумываемся как обеспечить свою старость. Чтобы ходить в магаз ежедневно и аптеку(если до этого не дай бог дойдет), тратить столько, сколько захочешь.

Ну может и не все задумываются. Есть мажорики. Не без этого.)

Короче. Мысли такие у меня и спешу с вами поделиться пока не забыл.)

Так как я сам профукал все эти пункты ниже, осмыслил и у меня сын школьник, то с высоты опыта профуканного своего и жизненного опыта смелюсь посоветовать вам ребята...

1)Если вам 17-25, выбор только учиться в любом, лучше профильном ВУЗе мск или питера(поступать лучше на бюджет, там дают общагу), закрепляться на месте как можно( работа, женитьба на местной, искать работу. Давать результат на работе, продвигаться. Строить карьеру.

2) Если вам 25-и выше. Закрепиться в мск. Если не удастся и мск вас выплюнет у вас есть хата в регионе, вы вернетесь и будете вести образ жизни обычного провинциала, работа-дом-телевизор, выходные-речка-выпивка, семья. До пенсии может и доработаете, но учтите, что она будет на уровне прожиточного минимума-10-12 тыс руб.

( Читать дальше )

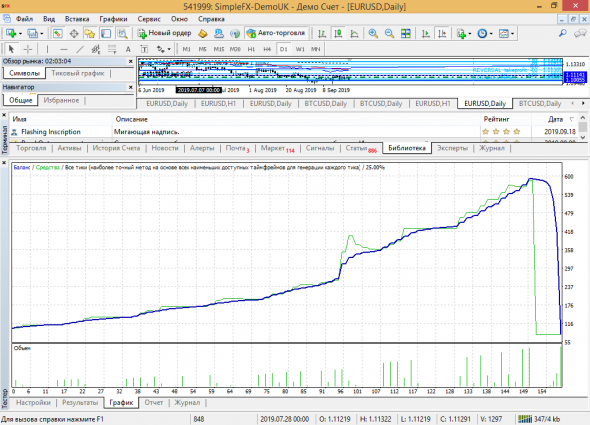

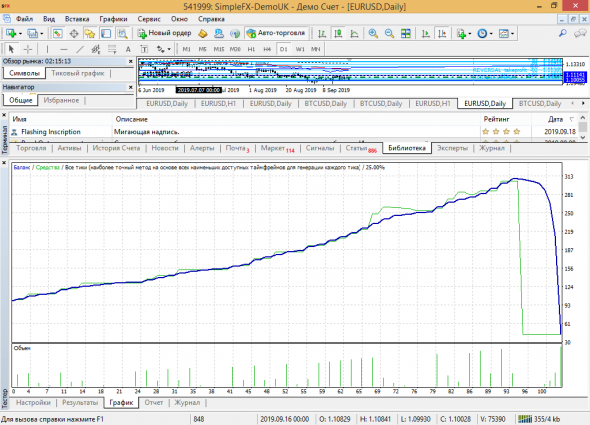

Стоп, равный размеру счета. Управление капиталом.

- 22 сентября 2019, 05:11

- |

это 3 июня-10 июня

zoom

11 июня-14 июня:

( Читать дальше )

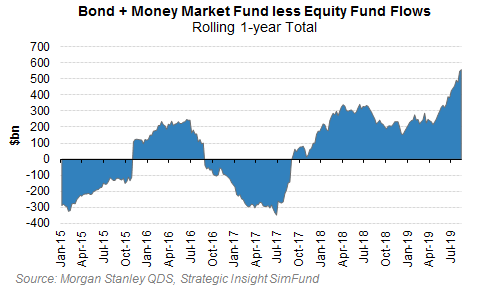

Бегство капитала в качество продолжается

- 26 августа 2019, 15:08

- |

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Теханализ не работает или гвозди кривые? Горе от ума.

- 10 июля 2019, 14:43

- |

Верить в это или нет, но маловероятные события всегда случаются. Я не буду бросать камень в сторону ЛЧИ и прочих лотерей, однако, чтобы инструмент работал исправно, как правило, следует обратить внимание не на молоток, а на гвоздь.

К чему я тут клоню? Дело в том, что теханализ можно сравнить с инструментом, а акцию с гвоздем, который вопреки случаю все же необходимо забивать согласно здравому смыслу.

Для иллюстрации сказанного проведу тест по включению в портфель ETF REIT (VNQ) и как это выглядит с позиции здравого смысла.

Очевидно, что не каждое касание средней в направлении бычьего тренда привело к положительной сделке, но совершенно очевидно, что большая часть касаний снизу вверх сопровождалось продолжением бычьего тренда, а выход из сделки на основании касания сверху вниз спас часть капитала инвестированного в фонд от кризиса 2008 год.

( Читать дальше )

Управление капиталом. Валюта.

- 05 июля 2019, 14:54

- |

Если доллар к рублю начиная с 1997 года вырос в 10,5 раз, то индекс цен вырос в 16 раз, и это при условии, что инвестиции в валюту начались в самый благоприятный для этого год. При условии, что валюта в панике покупалась, как обычно, в конце 1998, результаты выглядят не просто скромными, а катастрофичными для капитала. Если цены с конца 1998 года выросли в 8,7 раза, валюта подорожала лишь в 63/24 = 2,6 раза, а это означает, что инвестор в доллары под подушкой сохранил через 9 лет только 30% от капитала конца 1998 года.

На графике ниже я представлю как работает валютный и депозитный аллигатор, поедающий деньги среднестатистических инвесторов.

Однако, осторожный инвестор предпочитает двойной удар, стреляя себе в ногу, сразу после того, как вынул ее из кипятка. Потеряв во вкладе 40% в 1998 году (

( Читать дальше )

Управление капиталом. Банковский вклад.

- 30 июня 2019, 13:58

- |

Однако, на этом преимущества вклада заканчиваются, т.к. на длительных горизонтах деньги съедает инфляция образуя, как я называю, банковский аллигатор.

Чтобы объяснить как он работает я сравнил два графика: график накопленного дохода на банковском депозите и график накопленной инфляции начиная с 1998 года, ведь если вы собираетесь инвестировать в депозит врага нужно знать в лицо.

Как видно на графике враг достаточно коварен и непредсказуем — мало кто уверен, что инфляция за очередной инвестиционный период не перекроет обещанный банковский процент.

Инвестор в депозит превращается в обычного игрока на финансовых рынках, причем с отрицательным математическим ожиданием.

Именно поэтому, свои инвестиционные предпочтения я максимально пытаюсь сместить в зону других инвестиций, которые не так сильно страдают от инфляции.

Сознательный уход от игры с инфляцией — вот первый урок управления финансовым капиталом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал