ФИНАМ

Встреча клуба "ФИНАМ Премиум" с топ-менеджментом "ММК"

- 25 января 2021, 11:40

- |

Уважаемые смартлабовцы!

Приглашаем на онлайн-встречу клуба «ФИНАМ Премиум», посвященную перспективам металлургического сектора в России. На мероприятии, которое состоится 27 января в 16:00, представители ПАО «Магнитогорский металлургический комбинат» расскажут, как пандемия повлияла на российскую металлургию, и стоит ли инвесторам включать акции металлургов в свой инвестиционный портфель.

Наши спикеры:

— Андрей Еремин, директор по экономике, член правления, член совета директоров «ММК»,

— Мария Никулина, начальник управления финансовыми ресурсами, член правления «ММК»,

— Вероника Крячко, руководитель направления по связям с инвесторами «ММК».

Модератор встречи — Ярослав Кабаков, директор по стратегии ГК «ФИНАМ», к. э. н.

Вопросы для обсуждения:

— Какой прогноз развития отрасли ожидает компания до 2030 года?

— Как «ММК» планирует внедрять программу ESG и методы «зеленого» производства?

( Читать дальше )

- комментировать

- Комментарии ( 4 )

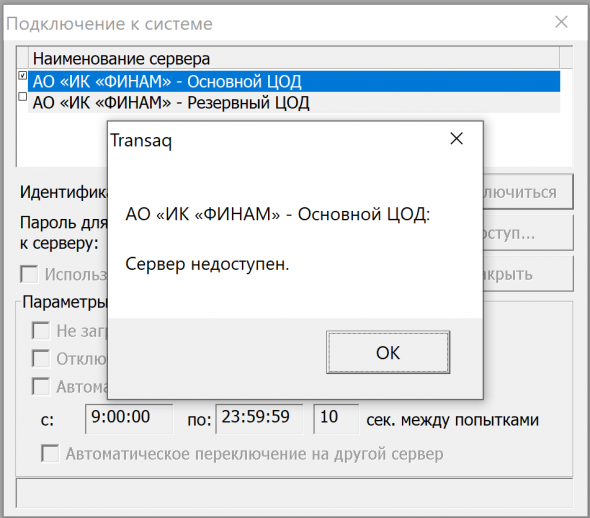

TSLab - Важное обновление для поставщика данных Финам Transaq

- 25 января 2021, 09:22

- |

Привет всем!

Если кто забыл или даже не знал — напоминаю.

Сам только что обновился. Посмотрим.

Модераторы, никогда репостом не занимался. Но через 40 мин народ на бабки может попасть, поэтому прошу не расстреливать.

--------------------------------------------

| Важная информация для пользователей поставщика данных Финам Transaq |

В это воскресенье, 24 января 2021г. брокер Финам проведет обновление серверного программного обеспечения Transaq. |

Обратите внимание! Пользователям TransaqConnector необходимо обновить программу TSLab до последней ночной сборки. |

Данное обновление не коснется пользователей HFT сервера и Plaza. Если у Вас помимо TransaqHFT есть другой коннектор Transaq, Вам также необходимо обновиться. |

( Читать дальше )

Финам сегодня всё

- 25 января 2021, 03:12

- |

Финам - ввод/вывод средств

- 22 января 2021, 13:30

- |

Терминал Option-lab наконец-то доступен клиентам РФ брокера!

- 20 января 2021, 16:24

- |

Терминал Option-lab наконец-то доступен клиентам РФ брокера.

Сервер Option-lab Finam размещен в дата центре Московской биржи и подключен напрямую в шлюз срочного рынка, что обеспечивает высокую скорость транзакций алгоритмических стратегий исполнения Option-lab.

Предоставляется последняя версия Option-lab c полным функционалом.

До 1 февраля терминал предоставляется бесплатно

Информация по подключению

Индекс Comon в 2020 году значительно обогнал индексы США и РФ

- 20 января 2021, 14:03

- |

Друзья, у нас отличные новости!

Сервис автоследования Comon.ru подвел результаты деятельности по итогам 2020 года. Большинство стратегий сервиса показали впечатляющий рост доходности. В частности, индекс Comon, выросший на 34%, значительно опередил динамику индексов МосБиржи и S&P500, а лучшие рекомендованные сервисом стратегии принесли подписчикам более 50% прибыли.

Индекс Comon (ComonIndex, CI), отражающий среднедневную доходность всех стратегий сервиса автоследования Comon.ru, после мартовской просадки на 26,5% к концу прошлого года не только установил новый рекорд на уровне 173,87 пункта, но и существенно обогнал по доходности индексы МосБиржи и S&P500. Всего за год индекс Comon прибавил 34%, оказавшись в 4 раза доходнее Индекса МосБиржи и в 2 раза — S&P500 (+8% и +17% соответственно).

При этом большинство рекомендованных стратегий Comon.ru, представляющих собой модельные портфели авторов сервиса, профессиональных трейдеров со стабильно высокими торговыми результатами, принесли подписчикам более 50%, а отдельные — свыше 100%.

( Читать дальше )

Инвестиционная стратегия аналитиков "ФИНАМа" на 2021 год

- 19 января 2021, 13:52

- |

Друзья,

Январь — оптимальное время для планирования инвестиционной стратегии на предстоящий год. И здесь, как и в любом ответственном деле, участникам торгов будет совсем не лишним ознакомиться с прогнозами экспертов, в режиме 24/7 изучающих финансовые рынки.

Что ждет мировые фондовые рынки в 2021 году: продолжится ли бурный рост? Что будет происходить на сырьевых рынках, будет ли дорожать нефть? Акции каких отраслей и компаний наиболее привлекательны в среднесрочном горизонте? На какие активы следует обратить внимание при формировании портфеля? Что будет происходить с мировой и российской экономикой?

Узнайте об этом из первых уст — 20 января в 14:00 мск аналитики ГК «ФИНАМ» представят инвестиционную стратегию на 2021 год.

Регистрируйтесь по ссылке.

Какой брокер лучше или какого брокера выбрать?

- 15 января 2021, 14:43

- |

Начал свои мытарства по брокерам с Тинькофф Инвестиции в 2018 году. Вообще, если кого и хвалить, то Тинькофф — молодец, отличный сервис, что у банка, что у брокера, приятное и удобное приложение и такой же милый терминал. На сайте и в тарифах все понятно и просто, без подводных камней. Минусы — нет торговли фьючерсами, приложение и терминал не имеют двух важных функций для трейдера — автоматического выставления стоп-заявок и перемещения заявок на графике. Поэтому решил присмотреться к другим брокерам.

Кстати, о простоте установки стоп-лосов. Почему в этом не заинтересованы всякие кухни — понятно, но почему уважаемы брокеры на своих семинарах с пеной у рта и умным видом рассказываю клиентам, как важно ставить стопы, но не спешат сделать удобным их выставление.

Но поводом уйти от Тиньки стала обида. Решил купить себе Apple iPhone 12, чтобы сэкономить — взял рассрочку. Думаю, выплачу ее сразу, и так 10% от покупки выиграю. Тинькофф Банк мне рассрочку одобрил, но деньги за телефон перевел в интернет магазин, я рассрочку сразу же погасил и закрыл кредит, а продавец что-то напортачил с заказом, телефон мне не прислал, но деньги вернул. Переоформить заказ не получилось, все банки, в том числе и Тиньков теперь дружно отказывают мне в одобрении рассрочки. Подозреваю, что дело в этом залете с рассрочкой. Хотя на своем сайте ТинькоффЖурнал они тему с досрочном погашением рассрочки активно педалируют. На словах — одно, на деле — другое. Обидно, слушай!

( Читать дальше )

Мои брокеры. Выбор и функционал. Плюсы и минусы. Брокерский кризис 2008-2009

- 12 января 2021, 06:06

- |

Это брокеры

- ВТБ — с 2009 г.

- Сбербанк — с 2015 г.

- InteractiveBrokers — с 2020 г.

Выбор брокеров госбанков основан на моём субъективном понимании событий брокерского кризиса 2008-2009 годов. Об этом в конце статьи.

С брокером ВТБ я уже почти двенадцать лет. Какие продукты использую:

- Инвестиции в российские акции на ММВБ (среднесрочно и спекулятивно)

- Инвестиции в американские акции на Санкт-Петербургской бирже

- ОФЗ, субфедеральные, корпоративные и высокодоходные облигации

- Срочный рынок FORTS (фьючерсы и опционы)

- Скрипты QLUA на биржах ММВБ и Спб

- Пакет Привилегия

- Карта Priority Pass для прохода в бизнес залы аэропортов

( Читать дальше )

Куда Финам сливает миллиарды?

- 07 января 2021, 17:01

- |

Финам сливает собственные средства стабильно. Вот за последний месяц вообще — 1 миллиард собственных средств. Как такое возможно вообще?

Расчет размера собственных средств на 31.10.20 опубликовано 30.11.20 актуально с 30.11.20.pdf

тут их 3 309 млн

Через месяц:

Расчет размера собственных средств на 30.11.20 опубликовано 30.12.20 актуально с 30.12.20

уже 2 194 млн из них 1 700 млн это имущество (т.е. кэша почти нет собственного)

А активы то растут, т.е. клиенты деньги несут.

Если динамику за последние 4 года взять то слив уже больше 4 миллиардов произошел, а привлеченные средства выросли в разы.

У кого какие мысли? Может зря переживаю? Может так быть и должно? Но страшно блин…

А то компании выбираешь сидишь, анализируешь, а тут брокер такими темпами быстрее любой компании лося принесет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал