ФОНДОВЫЙ РЫНОК

Обзор рынка акций на неделю с 19 по 23 ноября 2018 года

- 19 ноября 2018, 10:07

- |

Андрей Кочетков, ведущий аналитик «Открытие Брокер»

Немного итогов прошедшей недели. Индекс МосБиржи снизился с 2403,47 п. до 2372,67 п., а РТС поднялся с 1121,38 п. до 1134,93 п. Пара EUR-USD поднялась с $1,1333 до $1,1415. Пара USD-RUB снизилась с 68,01 до 65,98, а EUR-RUB с 77,03 до 75,35. Нефть Brent подешевела с $70,18 до $66,76. Американский индекс широкого рынка S&P 500 упал с 2781,01 п. до 2736,27 п.

Рынки продолжают жить в режиме повышенной волатильности. Дают сбой бывшие лидеры высокотехнологичного сектора в США. Нефть оказалась в «медвежьем» рынке. Европа ждёт политический кризис в Великобритании. США и Китай пока весьма сдержанно занимаются торговыми вопросами. ФРС продолжает настаивать на повышении ставки, хотя уже появились заявления о том, что данная тенденция может в скором будущем завершится. На этом фоне российский рубль продолжает получать позитивные прогнозы как от банков, так и рейтинговых агентств. Отчётность большинства российских компаний радует, хотя падение цены нефти обещает снижение прибыльности добывающих компаний.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвест. портфель. Акции JP Morgan Chase.

- 19 ноября 2018, 08:30

- |

JPM JP Morgan Chase.

Рекомендованы к включению в инвестиционный портфель на 2019 — 2020 годы.

Текущая цена 109 usd.

Прогноз стабильно положительный. Потенциал роста в ближайшие 2 года + 33%.

2019 г. рост в район 130 usd (+18,88%).

Чистая прибыль компании за 2018 год $25 млрд по итогам за 3 квартала.

За 2017 год чистая прибыль составила $24 млрд.

Прогноз по акциям JP Morgan от ведущих аналитических агентств и инвестиционных компаний:

Аналитическое агентство |

Прогноз |

К дате |

Надежность прогнозов |

Credit Suisse |

$130 (+18.88%) |

16.04.2019 |

72% |

Wells Fargo Securities |

$130 (+18.88%) |

16.01.2019 |

45% |

Barclays Capital |

$135 (+23,46%) |

16.01.2019 |

68% |

UBS |

$129 (+17.97%) |

15.07.2019 |

56% |

Societe Generale |

$119,5 (+9,28%) |

31.07.2019 |

56% |

Инвест. портфель. Акции Google.

- 18 ноября 2018, 19:28

- |

GOOG Google (Alphabet Inc.).

Рекомендованы к включению в инвестиционный портфель на 2019 год.

Текущая цена 1055 usd.

Высокий рейтинг надёжности. Прогноз положительный.

Прогноз на 2019 г. – рост в район 1340 – 1500 usd (+37%).

Акции Alphabet Inc. (владелец Google) выросли после выхода хороших результатов компании за второй квартал 2018 года. В Barclays Capital ожидают дальнейшего роста бумаг Alphabet и рекомендуют их покупать.

Позитивная отчетность приведет к росту котировок акций американского холдинга. В течение года бумаги Alphabet могут вырасти на 14–40% в долларах.

Прогноз по акциям Google от ведущих аналитических агентств и инвестиционных компаний:

Аналитическое агентство |

Прогноз |

К дате |

( Читать дальше )

Brent, BTC, NZDUSD, Магнит - сигналы на 16.11.2018

- 16 ноября 2018, 15:48

- |

Подготовил для вас парочку интересных позиций на сегодня:

Brent. Торговля при выходе из канала

https://ru.tradingview.com/chart/UKOIL/1K9kKOpQ-brent-prodazha-s-potentsialom-5-23/

BTCUSD. Распродажа продолжится

https://ru.tradingview.com/chart/BTCUSD/FDeu2N8e-zatishbe-pered-sleduyuschim-padeniem/

NZDUSD. https://ru.tradingview.com/chart/NZDUSD/qsaxuIeO-nzdusd-nastupaet-korrektsiya/

Магнит. Аутсайдер снова падает.

https://ru.tradingview.com/chart/MGNT/twDHgLwt-mgnt-autsajder-snova-padaet/

Кому нужно больше рекомендаций или вам нужны сигналы с точными цифрами от профессионала — приходите в телеграм канал (https://t.me/scapitalsignal)

Прогноз по SP500 — нас ждут годы роста (а что если JC-TRADER прав?)

- 16 ноября 2018, 11:44

- |

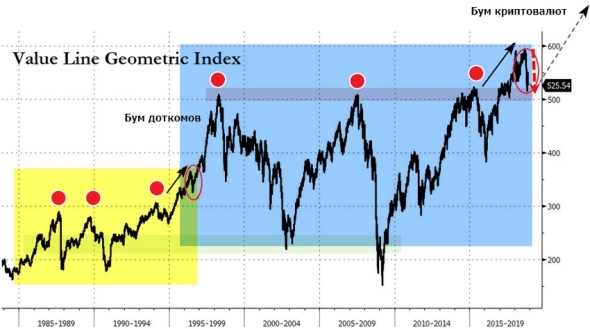

Я тут в одной из статей на ZeroHedge (перевод) наткнулся на интересный график с динамикой Value Line Geometric Index за последние 30 лет. Он рассчитывается как среднее геометрическое с равными весовыми коэффициентами от стоимости 1675 акций на американских биржах AMEX, Nasdaq, NYSE, TSE и соответствует цене медианной акции из этой выборки (которая делила бы все акции в этой выборке на две равные части). Так вот, на этом графике прослеживается повторение интересного паттерна, который может привести к нетривиальной динамике американского фондового рынка в ближайшие годы:

Если вкратце, динамика индекса в 1985-1997 годах весьма похожа на то, что мы наблюдаем с 1998 года по настоящее время. Сейчас мы находимся в зоне выделенной красным овалом. В предыдущий раз после этой коррекции мы увидели феерический рост фондового рынка благодаря буму доткомов. Сейчас такой передовой технологией является блокчейн (и создаваемые на ее основе активы, в частности криптовалюты). В последнее время за создание криптовалют национальными ЦБ начал высказываться

( Читать дальше )

Похоже мы поймали разворот

- 15 ноября 2018, 09:47

- |

ЛСР ( краткий обзор по текущей ситуации )

- 14 ноября 2018, 17:52

- |

Уже несколько месяцев продолжается снижение котировок по акциям. По нашему мнению — это вызвано, в первую очередь, исключением бумаг из индекса FTSE (http://www.finmarket.ru/analytics/4837070).

Портфельные управляющие, ориентирующиеся на индексы данного провайдеры вынуждены потихоньку выходить из актива. Акции ЛСР не самые ликвидные на рынке, поэтому процесс затягивается. Конечно играет роль и общая подавленность на рынке.

Пока мы ждем годовую отчетность для полноценного анализа финансовых показателей, можно вспомнить о промежуточных производственных. Любая финансовая отчетность так или иначе строиться на них, поэтому они являются базой.

Показатели достаточно хорошие постепенно подрастают. Исходя из отчета за третий квартал согласны с самой компанией, что она способна достичь целевые операционные показатели, намеченные в конце прошлого года. В результате, операционные показатели будут выше показателей за 2015 год и приблизятся к результатам 2014 года.

( Читать дальше )

Аналитика рынков на 14.11.2018г.

- 14 ноября 2018, 14:46

- |

#КРИПТОВАЛЮТА

BTCUSD https://www.tradingview.com/x/xk426OCy/

#ФОРЕКС

EURUSD https://www.tradingview.com/x/Vbtrn28X/

USDJPY https://www.tradingview.com/x/UHKgMPZb/

GBPUSD https://www.tradingview.com/x/BxoGFJWv/

#ФОРТС

UKOIL (Brent) https://www.tradingview.com/x/QVjrlTbP/

RTSi https://www.tradingview.com/x/OigSkPon/

USDRUB (spot) https://www.tradingview.com/x/hkTSJ1fe/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал