ФОНДОВЫЙ РЫНОК

Американский фондовый рынок снова терпит бедствие

- 25 октября 2018, 09:54

- |

На недельном графике Американский индекс SPX выглядит следующим образом. Наиболее вероятное снижение в область 2550-2600. Возможет паттерн «двойная вершина» (1 — 2). Смущает только горб (3 — желтый) (ред, foreck.info:)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

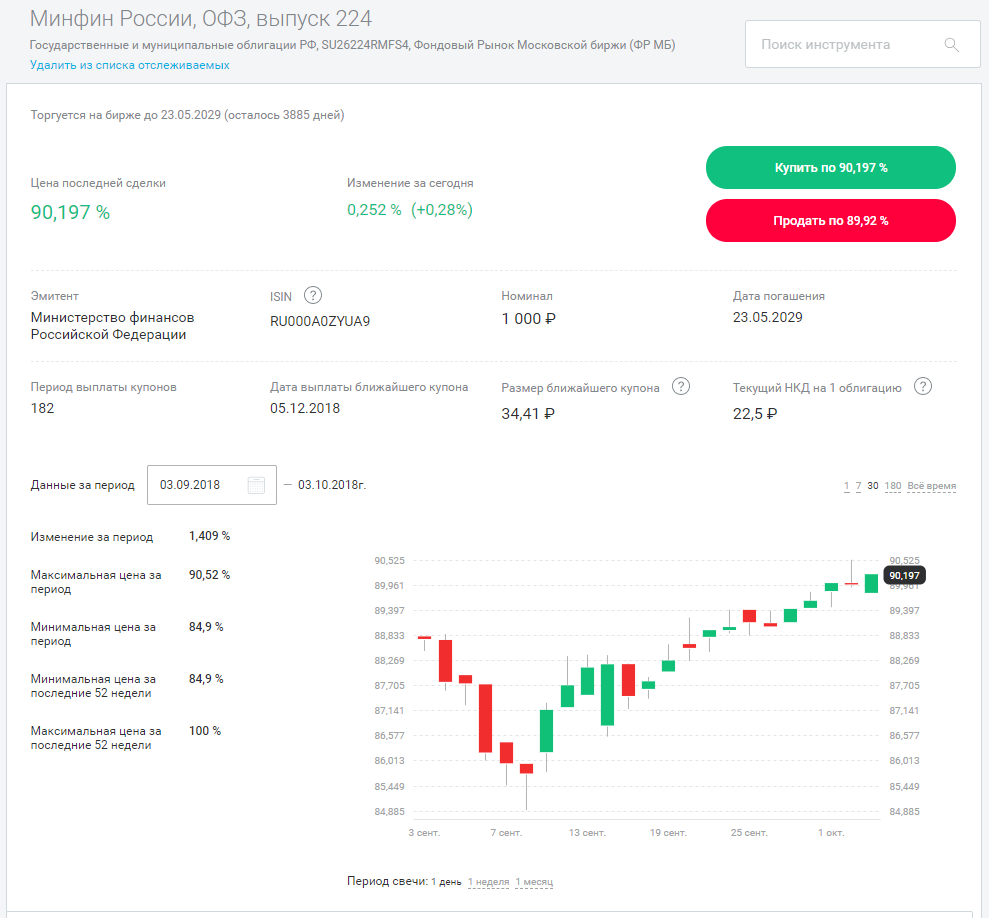

ОФЗ - начинаю покупать. Часть 2

- 25 октября 2018, 09:25

- |

___

Весь сентябрь у меня был очень активным — отпуск, переезд на новое место и еще много чего, так что я немного выпал из процесса. Хорошая новость, за это время портфель FinanceMarker неплохо подрос и отыграл все прошлые падения на плохих новостях. Тем не менее, сейчас по-прежнему актуальная тема покупки облигаций ОФЗ. Ранее я уже писал первую статью с обзором интересных вариантов.

Теперь же спешу сообщить, что сегодня я совершил первую покупку — как раз на брокерском счету оставалась небольшая сумма денег, которую и удалось пристроить.

Пока я купил ОФЗ 224 выпуска (ОФЗ 26224) — потому что в первый раз, когда делал обзор, здесь была наибольшая доходность. Возможный минус в том, что срок погашения аж в 2029 году, а значит дюрация у облигации высокая. Учитывая, что нет совершенно никакого понимания, куда пойдет ставка — это повышенный риск.

( Читать дальше )

Мечта Трейдера

- 24 октября 2018, 20:21

- |

просмотров) Но пост не об этом.

Пост о мечте!

Не так давно посчастливилось мне прочитать вдумчивый роман американского писателя Джерома Сэлинджера

под названием «Над пропастью во ржи». От всей души советую данную книгу всем мечтателям)

Книга довольно известна в России, но вкратце сюжет таков:

Молодой парень 17 лет отказывается воспринимать взрослый мир, со всеми его устоями и пороками, и вот главная цитата из книги:

«Понимаешь, я себе представил, как маленькие ребятишки играют вечером в огромном поле, во ржи. Тысячи малышей, и кругом — ни души, ни одного взрослого, кроме меня. А я стою на самом краю скалы, над пропастью, понимаешь? И мое дело — ловить ребятишек, чтобы они не сорвались в пропасть. Понимаешь, они играют и не видят, куда бегут, а тут я подбегаю и ловлю их, чтобы они не сорвались. Вот и вся моя работа. Стеречь ребят над пропастью во ржи. Знаю, это глупости, но это единственное, чего мне хочется по-настоящему. Наверно, я дурак.»

( Читать дальше )

Скрипт ThinkOrSwim для watchlist

- 24 октября 2018, 17:39

- |

Очень полезный индикатор для ThinkORSwim для тестирования стратегий и проверки гипотез.

При помощи него можно проверить гипотезу, как работает паттерн в акциях с разным значением относительного объема .

Примеру: К примеру мой паттер в 10:30 и он классно отрабатывает только когда относительный объем больше 30%.

#Study:VolPlay

#by thetrader.prodeclare on_volume;

declare once_per_bar;input length = 65;

def AvgVolume = Average(Volume (Period = aggregationPeriod.DAY)[1], length);def yyyyMmDd = GetYYYYMMDD();

def Vol = if yyyyMmDd > yyyyMmDd[1] then volume else volume + Vol[1];plot VolPlay = Round (Vol/AvgVolume,2);

VolPlay.SetDefaultColor(color = Color.GRAY);

Полная библиотека индикаторов в нашем блоге goo.gl/9JRWUi

Инструменты лчи 2018 : абсурд организаторов

- 24 октября 2018, 16:44

- |

хочу поделиться взглядом на завтра и показать неэффективность отбора конкурсных инструментов .

МультиСис завтра увидим +18% и более с утра в первые 5-15 мин т.е 3,30 -3,40 за штуку, бумага при обороте в 60 млн руб!!! не попадает в конкурсные инструменты лчи !!!

За то аско, gtl и аналогичное УГ c оборотом порой значительно МЕНЬШЕ 1 млн руб, там присутствует !!!

… сказать, что организаторы это не понимали… трудно...

Fed has gone crazy! (или что, черт возьми, происходит)

- 22 октября 2018, 16:34

- |

«I think the Fed is making a mistake. They are so tight. I think the Fed has gone crazy. Actually, it's a correction that we've been waiting for for a long time, but I really disagree with what the Fed is doing.» D. Trump

(Обещаю, в этой статье не будет ни слова о Феде)

Пару недель назад рынки по всему земному шару окунулись в сильную коррекцию. Большие потери понесли все фондовые индексы, однако в эпицентре внимания на этот раз были именно индексы США. Опять, как и в феврале, рынки пережили ситуацию flash crash. Рост доходностей UST к новым максимумам из-за политики ФРС важный элемент случившегося, но не единственный.

1. Фондовый рынок.

Причины падения фондовых индексов в США (вроде бы без новостей) банальны и понятны. График ниже показывает отношение компаний малой капитализации к компаниям большой капитализации. Компании малой капитализации традиционно более чувствительны к внутриэкономическому росту в США (в отличие от S&P 500, где важны и глобальные макро факторы и объемы байбэков). График четко показывает, что индекс Russell 2000 упал на большую величину, чем упал индекс «голубых фишек», и отношение вернулось к уровням 2-х летней давности (т.е. до выборов Трампа). А это значит, что падение индексов в октябре — это ничто иное как «репрайсинг» будущего роста ВВП США в сторону понижения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал