ФОНДОВЫЙ РЫНОК

Вчера получил убыток в 25% счета.

- 15 сентября 2016, 12:31

- |

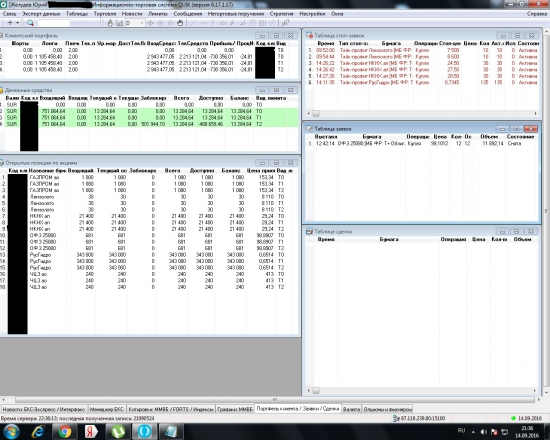

Зашел в квик уже в конце дня и вижу -25%. На самом деле, через убыток в Открытии показывается вывод денежный средств, а по факту я вчера даже заработал, в цифрах не скажу, не считал. Решил снять часть денег погасить ипотеку. И сегодня положив руку на сердце, могу заявить, что на заработках с фондового рынка я себе приобрел квартиру, и не копейки не взял из других источников. Все, что я изначально вкладывал, я уже давно снял и потратил на путешествия и другую хрен. Сейчас у меня остается на рынке порядка 2700К, если считать с ИИС. И если вдруг завтра начнется война, и все упадет до нуля, я все равно буду в плюсе. На скрине внизу, на вкладках квика, видно слово БКС, это напоминание о тех временах, когда я еще обслуживался в БКС. Но из за плохого качества предоставления брокерских услуг и постоянного вранья и незаконного списания денежных средств с моего счета, я ушел в Открытие и очень доволен этим брокером. И что бы не создавать рабочее место в квике от Открытия заново, я просто загрузил файл настроек созданный в квике от БКС.

- комментировать

- ★1

- Комментарии ( 9 )

Письмо в ЦБРФ. Предложение о защите интересов инвесторов

- 15 сентября 2016, 11:08

- |

По быстрому накатал письмо регулятору с предложением. Кто что думает по этому поводу? Поддержите, если согласны.

Добрый день! В индустрии фондового рынка сейчас активно обсуждается доклад о защите интересов инвесторов и связанные с этим возможные ограничения для участников рынка в размере капитала (400 тыс. руб. для фондового рынка и 1,4 млн. руб. для срочного рынка). На мой взгляд это приведет к сильному падению оборотов на бирже и коллапсу всей индустрии (в т.ч. брокеров). Это отбросит страну назад на 20 лет, мировой финансовый центр в таких условиях не построить. Предлагаю регулировать не минимальную сумму для капитала участников фондового рынка, а наоборот максимальный капитал для новичков. Т.е. если твой опыт на рынке, например, менее 1 года, то ты можешь вкладывать на фондовом рынке не более 400 тыс. руб., а на срочном рынке не более 200 тыс. руб. Если человек с опытом скажем 3 года, то максимальная сумма, которую он может завести на фондовый рынок, должна составлять не более 800 тыс. руб., а для срочного рынка не более 400 тыс. руб. И так далее, по мере повышения опыта торговли участника рынка можно разрешать повышать ему капитал. Конкретные лимиты обсуждаемы и могут варьироваться на усмотрение регуляторов. Тем самым мы оградим не опытных людей от больших рисков и потерь на бирже. И это будет способствовать развитию Мирового финансового центра в стране. Примите, пожалуйста, данные предложения к сведению. Надеюсь наш регулятор примет верное решение!

Это бомба!!! Мелким трейдерам могут запретить практически все биржевые рынки!

- 15 сентября 2016, 10:25

- |

Регулятор в своих пояснениях к докладу о защите интересов инвесторов предложил серьезно ограничить самостоятельные операции на фондовом рынке лицам со счетом менее 400 тысяч и запретить доступ на срочный рынок инвесторам со счетом менее 1,4 млн рублей.

На прошедшем в среду на Московской бирже комитете Банк России представил участникам рынка в форме презентации пояснения к своему опубликованному более двух месяцев назад консультативному докладу о защите интересов инвесторов. Регулятор тогда предложил разделить их на три категории в зависимости от инвестиционного профиля, пояснив, что подобное действие соответствует ведущим международным практикам.

Эти и другие пункты вызвали резкое противодействие со стороны профсообщества. В середине августа Национальная ассоциация участников фондового рынка (НАУФОР) написала коллективное письмо в ЦБ, где отметила, что считает эти ограничения избыточными. Однако регулятор, по мнению ряда профучастников, похоже, решил продолжать гнуть свою линию, поскольку в озвученной вчера презентации, про которую рассказали FO сразу несколько финансистов, присутствовавших на комитете, требования к доступу физлиц к биржевым торгам оказались сформулированы настолько жестко, что в таком виде ставят под вопрос саму работу частных инвесторов на российском рынке.

( Читать дальше )

Первый миллион проще заработь в реальном секторе

- 13 сентября 2016, 20:16

- |

1. Когда ты молод и беден, у тебя есть только ты, ты должен максимально вкладывать в себя, под словом вкладывать я имею ввиду не деньги а силы и мозги(т.к. денег у тебя нет). Пойми что тебе нравиться, учись этому(благодаря интернету можно освоить почти любую профессию на начальном уровне).

2. Устройся по найму в компанию которая оперирует в твоей сфере, заводи контакты, повышай свою квалификацию, пробуй нестандартные решения

3. Набравшись опыта и связей, досконально изучив и поняв как работает тот или иной бизнес изнутри, открывай свое дело в этом же направлении

4. Развив свой бизнес до масштабов среднего-крупного в своей нише, продавай его

5. Выручив от продажи 3-5 млн долларов, можно подумать о инвестициях на фондовом рынке

Раньше 5 шага о фондовом рынке лучше вообще не думать.

Инвестиции на фондовом рынке имеют смысл только когда у тебя достаточно средств что бы жить на одни только дивиденды.

( Читать дальше )

Глава НАУФОР заявил о возможности создания института мелких посредников на фондовом рынке

- 13 сентября 2016, 14:24

- |

Глава национальной ассоциации участников фондового рынка Алексей Тимофеев заявил об этом на Международном банковском форуме 9 сентября 2016 года.

«Рынок благоприятно воспринял факт, что для инвесткомпаний не будет применяться столь жесткое регулирование, как для банковской сферы сектора».

Однако Тимофеев обеспокоен тем, что Минфин сомневается, стоит ли сохранять режим льготного обложения индивидуальных инвестиционных счетов — ИИС, которые по закону освобождены от налогообложения в первые три года. «Но нельзя менять режим налогообложения для людей в тот период, когда счета уже работают, так как потом люди имеют полное право не поверить в другие новации на фондовом рынке,»- заявил глава НАУФОР.

Тимофеев упомянул о системе пропорционального регулирования участников финансового рынка. Он заявил, что на рынке сегодня не хватает маленьких компаний, которые бы предложили свои услуги работы на фондовом рынке широким слоям населения. Глава ассоциации заявил:» крупные структуры — члены НАУФОР относятся к работе с мелким инвестором небрежно».

( Читать дальше )

ЕЦБ денег не дал. Реакция рынков

- 08 сентября 2016, 15:51

- |

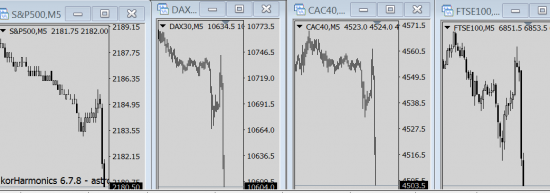

В общем очередное ожидение по макроэкономике оправдалось. Денег на заседании ЕЦБ действительно не дал. Реакция рынков европы:

Наш рынок пока особнячком. У нас на носу выборы для рубля, экспирация для ри и другие «ништяки». Подраздражает это немного :)

Рынок акций России - приток нерезидентов +7,6 млрд руб в июле-августе

- 07 сентября 2016, 18:05

- |

В августе приток нерезидентских денег составил 2,6 миллиарда рублей.

За 8 месяцев 2016 года чистый приток составил 7,4 миллиарда рублей. При этом, в акции из индекса ММВБ наблюдается чистый приток в размере 17,9 миллиарда рублей.

(Прайм)

Разбивка за полугодие (без данных за июль-август):

(отчет за июнь)

Акции: "Газпром" - Текущая рыночная ситуация

- 07 сентября 2016, 14:57

- |

Свободные деньги, наблюдая за ростом широкого рынка и обновлением истерических максимумов индекса ММВБ, и так постоянно стараются найти своё предназначение среди ещё недооцененных активов, а тут сам президент указал направление. С этой стороны всё логично, однако повлияют ли эти заявления на повышение эффективности работы компании, большой вопрос.

Основной проблемой «Газпрома» наблюдаемой в последние годы кроме снижающихся цен на газ и невысокой эффективности работы, является политика. Принимаемые решения и подписание меморандумов о начале строительства крупного газопровода, большинстве своём носят скорее политический характер. С экономической точки зрения при текущих рыночных условиях новые газовые потоки будут приносить скорее убытки, а не прибыл.

( Читать дальше )

Сегодня в нашей комплексной бригаде ....

- 05 сентября 2016, 20:00

- |

Хорошо вам сидеть в холодке и наблюдать скачки и ужимки нефти, вызванные словесным поносом интервенциями.

А каково бедному пенсионеру в такую погодку и даже вечером

Даже африканский эмигрант похоже чуствует себя не в свой тарелке

( Читать дальше )

Индекс: «ММВБ» 2000 все приехали?

- 05 сентября 2016, 14:24

- |

В пятницу 02.09.2016, для российских финансовых рынков случилось по-настоящему знаковое событие. Индекс ММВБ впервые в своей истории поднялся выше уровня 2000 пунктов. Сказать, что это событие было случайным мы не можем, ещё две три недели назад такое развитие событий нами предсказывалось с вероятностью 100%, оставалось просто подождать некоторое время.

Предыдущий рекорд был поставлен 8 лет назад 30 мая 2008 года, далее началось затяжное падание как самого индекса, так и показателей российской экономики. Произошедшая в конце 2014 резкая девальвация рубля, помогла в итоге переломит негативную тенденцию и отправить индекс в новую долгосрочную восходящую волну.

Конечно, девальвация оказала своё влияние в первую очередь на рост рублёвой выручки компаний экспортёров, а впоследствии и на стоимость их акций вращающиеся на зарубежных биржах в перерасчете на рубли. Основная, часть подъема индекса как раз и была обеспечена ростом акций таких компаний.

Главными бенефициарами роста последних дней, стали компаний банковского сектора, “ВТБ” и “Сбербанка”, а также некоторые представители нефтянки “Роснефть” и “Новатек”. Акции этих компаний мы рекомендовали недавно для локальной покупки, поэтому занесём эти рекомендации себе в актив.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал