ФРС

Акции США растут, поскольку инвесторы делают ставку на меньшее повышение ставки ФРС

- 23 января 2023, 23:08

- |

Фондовые рынки демонстрируют сильный старт 2023 года, несмотря на неоднозначные результаты четвертого квартала.

Фьючерсные рынки делают ставку на то, что ФРС откажется от обещаний «придерживаться курса» по денежно-кредитной политике.

www.ft.com/content/8dcb790f-a78b-4bfc-8755-9ddc2e0d2ca3TRANSLATE with x/> /> English

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ФРС предложила внести изменения в свою структуру QT

- 23 января 2023, 19:16

- |

Другими словами, ФРС создает себе рычаг контроля банковских резервов чтобы банки, нуждающиеся в ликвидности, могли сами повысить ставки по депозитам, чтобы привлечь деньги из RRP. Это позволит при спаде ВВП оказывать значительное влияние на финансовую экономику, через потребности банков к ликвидности, но в тоже время, эта территория не изведана.

Более детально весь механизм опишу позже..

мой телеграмм -t.me/+R6moSNd20x5hMjU6

Аналитики JPMorgan отметили спад опасений рецессии среди инвесторов

- 23 января 2023, 15:11

- |

В семи из девяти отслеживаемых моделью классов активов, от европейских акций до облигаций инвестиционного уровня, текущие котировки предусматривают шансы рецессии ниже 50%. Значение S&P 500 говорит о том, что трейдеры видят 73%-ную вероятность экономического спада в США по сравнению с 98% в октябре 2022 года.

«Большинство классов активов свидетельствуют о постепенном снижении рисков рецессии благодаря открытию экономики Китая, обвалу цен на газ в Европе, а также более выраженному, чем ожидалось, замедлению инфляции в США, — сказал стратег JPMorgan Николаос Паникирцоглу. — Рынок сейчас видит значительно меньшую вероятность рецессии по сравнению с октябрем».

Доллар теряет позиции уже четвертый месяц подряд

- 23 января 2023, 11:48

- |

По итогам прошедшей торговой недели индекс доллара показал незначительное ослабление (-0,2%), против падения на 1,65% неделей ранее. Идет уже 4-й месяц непрерывного и сильного ослабления курса доллара. По итогам торгов в пятницу индекс доллара закрылся на отметке 101,74 п.

Индекс доллара на истекшей неделе продолжил консолидацию возле уровней семимесячных минимумов. Курс евро показал схожую нейтральную динамику, оставаясь вблизи 9-месячных максимумов. Курс японской иены зафиксировал недельное снижение на 0,6% (131,4) по отношению к доллару, поскольку по итогам прошедшего заседания Банк Японии сохранил процентные ставки на ультранизком уровне и оставил без изменения диапазон регулирования кривой доходности.

Неделями ранее доллар отыгрывал своей слабостью тему снижения потребительской инфляции в США, а значит и ожидания более мягкой риторики от ФРС. На прошедшей неделе индекс доллара также не улучшил своей динамики, поскольку выходившая макростатистика была откровенно слабой.

( Читать дальше )

Член Совета управляющих ФРС Уоллер поддерживает повышение ставки на 0,25 п.п на следующем заседании

- 20 января 2023, 22:45

- |

Член Совета управляющих Федеральной резервной системы Кристофер Уоллер заявил в пятницу, что он выступает за повышение процентной ставки на четверть процентного пункта на следующем заседании, подтвердив ожидания рынка.

Кристофер Уоллер заявил в пятницу, что он выступает за повышение процентной ставки на четверть процентного пункта на следующем заседании, поскольку он ждет больше доказательств того, что инфляция движется в правильном направлении.

Подтверждая ожидания рынка, представитель центрального банка заявил во время мероприятия Совета по международным отношениям в Нью-Йорке, что ФРС может снизить размер своих повышений ставок.

Но он также сказал, что еще не время объявлять о победе над инфляцией, сравнив денежно-кредитную политику с самолетом, который быстро взлетел выше и теперь готов к постепенному снижению.

«И в соответствии с этой логикой и на основе имеющихся на данный момент данных, похоже, впереди небольшая турбулентность, поэтому в настоящее время я выступаю за повышение ставки на 25 базисных пунктов на следующем заседании FOMC в конце этого месяца», — сказал Уоллер в подготовленных замечаниях. «Помимо этого, нам еще предстоит проделать значительный путь к достижению нашей цели по инфляции в 2 процента, и я ожидаю поддержки дальнейшего ужесточения денежно-кредитной политики».

( Читать дальше )

Жульничество ФРС, или нет предела государственной наглости

- 20 января 2023, 14:44

- |

Автор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), портфельный менеджер BlackRock (UK), колумнист WallStreet Window, Mises Institute, Eurasia Review

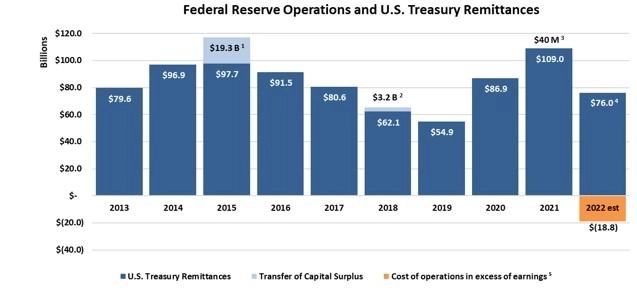

На прошлой неделе случилось экстраординарное событие: ФЕД зафиксировала самый настоящий убыток и не способность свести баланс по своим операциям хотя бы ноль. И убыток этот составляет…18,8 млрд долларов! Однако на языке ФЕДа и правительства это убытком не называется. С 2011 года, когда ФЕД несколько «трансформировал» свой аккаунтинг, это называется «отложенным активом». Воистину, нет предела государственной наглости.

Операционный баланс ФЕДа складывается из дохода по своим активам, включая процентный доход по облигациям казначейства и прочим ценным бумагам — и по расходам в пассивах, то есть выплатам процентов банкам за их резервы и по обратному РЕПО. Так вот, в 2022 году расходы ФЕДа — выплаты по обязательствам превысили доходы — выплаты по активам.

Дело в том, что профицит капитала — то есть как раз та самую, но положительную операционную разницу между платежами по активам и пассивам — ФЕД обязан переводить в Казначейство. Такой профицит бывает не всегда большим, хотя достигал 19,38 млрд в 2015 году, и 40 млрд в 2021 году. Однако на протяжении последних десяти лет, этот баланс никогда не был отрицательным. Теперь же, в 2022 году дефицит этого баланса составляет 18 млрд. долларов

График

Конечно, ФЕД показал чистую прибыль за год, но благодаря положительному притоку в первой половине года и роста стоимости активов в последнем квартале. Однако начиная с сентября, ФЕД начал учитывать тот самый «отложенный актив», то есть дефицит капитала, или cost of operations in excess of earnings — «операционные расходы, превышающие прибыль».

Отложенный актив означает, что, если у ФЕДа нет профицита капитала, он откладывает свои платежи Казначейству. И такое откладывание может продлится весь 2023 год, если только не будет существенно и стремительно понижена ставка по федеральным фондам. Однако вероятность сохранения более или менее высоких ставок в 2023 даже при постепенно снижающейся инфляции выглядит более вероятным, поскольку превышение ставки над инфляцией позволит перевести реальные доходности в положительную зону. Тогда ФЕДу придется и дальше выплачивать больше по своим обязательствам, чем получать дохода по своим активам, а значит «откладывать» свои платежи Казначейству. Такая ситуация в нормальной рыночной среде характеризуется, как неплатежеспособность, неэффективность, убыточность, а иногда – банкротство.

Причины сложившейся ситуации совершенно очевидны. Коротко напомним себе.

ФЕД, как мы знаем, беспрерывно с 2008 года и безудержно с 2020 года, надувал экономический леверидж — стимулировал расходы и потребление низкими процентными ставками и скупкой государственного долга, а также секьюритизированных банковских активов в виде ипотечных облигаций и некоторых других. Таким образом портфель ФЕДа создан из активов, купленных по высокой цене и с низкой – замечу зафиксированной! – процентной доходностью.

Теперь же, когда леверидж привел к экстраординарной инфляции и рецессивным рискам, стоимость активов в портфеле обесценивается, а процентный доход остаётся на прежнем уровне относительно цены покупки — то есть очень низким, на фоне текущей выросшей доходности гособлигаций.

Итак, портфель несёт убытки и по стоимости активов, и по их зафиксированной, при покупке, доходности, если ее сравнивать с текущей рыночной доходностью госдолга.

Теперь о расходной части. ФЕД отчитался, что его процентные платежи выросли колоссально — с 5,7 млрд в 2021 до 102,4 млрд в 2022. Из этих 102 млрд, 55 млрд — процентные платежи по резервам банков и прочих депозитарных организаций, и 41,5 млрд — выплаты по обратному РЕПО.

Что мы получаем в итоге?

В итоге мы получаем реально убыточную организацию, портфель которой плох, стоимость его активов снижается, а его доходность меньше рыночной в разы — и это если считать от единицы, а не 0,5 процентов — доходности, которую в реальности купил ФЕД! При этом расходы этой организации по обслуживанию обязательств превышают доходы его активов.

Проблема в том, что эти самые «отложенные активы» — то есть натуральный убыток — напоминают мне термин «отрицательный рост» или того хуже «отрицательный взлет» или «отрицательное всплытие». Однако называть черное белым, бедность богатством, а ограничения свободой – обычная практика правительства и его аффеллиантов.

Неизбежно получив реальное искажение своего баланса в ситуации, когда надо тушить пожар, ими же раздутый, ФЕД и правительство баланс исправят… все тем же старым, но не добрым способом — очередным ростом госрасходов и впрыском ликвидности через выпуск долга Казначейством и его скупку ФЕДом, а также понижением ставки, то есть очередным печатанием денег и сетапом нового и очередного инфляционного цикла со всеми его «прелестями». Но особенность сегодняшнего дня в том, что инфляция подкрадывается с другой стороны — со стороны сдвигов и реконфигурации глобальных политических и экономических процессов, изменяющих сложившуюся структуру и аллокацию производства и потребления, и которые могут рождать существенные дефициты и затраты на адаптацию.

Но это уже другая история. А пока у нас все хорошо: убыток и неплатежеспособность — это все лишь… «отложенный актив».

Но это только если вы — правительство или ФЕД.

🇺🇸Число первичных заявок на пособие по безработице в Штатах сократилось до 190 тыс.

- 20 января 2023, 13:02

- |

😔До этого значение составляло 205 тыс. Эксперты ожидали, что оно вырастет до 214 тыс.

🚀По словам аналитиков Market Power, пока что все говорит о том, что компании снижают зарплаты, но не спешат увольнять людей. Безработица по итогам ноября находилась на минимальном уровне с апреля 2020 года.

🔸По всей видимости, даже масштабные сокращения в бигтехах по типу Microsoft или Amazon не сильно повлияли на показатель.

👉 MP предупреждал, что будет, если компании США не начнут массовые увольнения

❓Что будет делать ФРС

📊Прогнозная траектория ставки в декабре была повышена. Теперь она выглядит так:

2023 год — 5,1% (4,6% ранее)

2024 год — 4,1% (3,9% ранее)

2025 год — 3,1% (2,9% ранее)

🔸Из-за этого, скорее всего, американскому регулятору придется держать ставку высокой дольше, чем предполагалось в предыдущих прогнозах. Если безработица продолжит оставаться низкой, то траектория может быть пересмотрена еще выше на 2024-2025 годы.

( Читать дальше )

Зампред ФРС и глава ФРБ Нью-Йорка видят необходимость в дальнейшем подъеме ставки

- 20 января 2023, 11:39

- |

«Даже с учетом недавнего ослабления темпов инфляции, она остается высокой, и наша политика должна быть достаточно ограничительной в течение определенного времени, чтобы обеспечить устойчивый возврат темпов роста потребительских цен к 2%», — сказала Брейнард на мероприятии школы бизнеса Бута при Чикагском университете.

Уильямс, выступавший на мероприятии Fixed Income Analysts Society в Нью-Йорке, заявил, что Федрезерв еще не довел до конца цикл ужесточения политики.

⚡️ Массовые забастовки во Франции, госдолг США снова штурмует потолок, у ФРС заканчиваются ястребы и многое другое (Актуальные финансовые новости на 20.01.23)

- 20 января 2023, 09:24

- |

markets report 20/1/23

- 20 января 2023, 08:28

- |

Всем пятница! Выпуск 240

Уолл стрит на вчерашних торгах продолжил дружно снижаться, но темп снижения замедлился в 2 раза и это можно считать хорошим знаком, потому что плохие новости продолжают поступать, а рынок на них реагирует достаточно сдержанно потому что большая часть из них уже заложена в цене, а поэтому текущее снижение пока выглядит как фиксация прибыли от недавнего роста. Другое дело, что пока ФРС – один из главных виновников происходящего на американском рынке акций, продолжает лютовать и намекать на то что итоговая ставка должна оказаться выше 5% (сейчас она 4,5%), в то время когда весь рынок пока прайсит итоговую ставку ниже 5% и очень надеется, что разворот в политике произойдет вот уже сейчас, а представители ЦБ пока стоят на том что это произойдет не раньше лета. Поэтому глобально картина пока не поменялась, индексы оттолкнулись от нисходящего тренда и продолжили движение вниз. Индекс страха VIX пока пытается задержаться выше 20 пунктов.

Кстати стратегия которая, работала весь 2022 год по этому индикатору, нужно было продавать рискованные активы типа американских акций когда VIX опускался ниже 20 и начинать их обратно покупать когда поднимался выше 30 пунктов. В этому году диапазон может чутка сместиться, но в целом поэтому индексу удобно мерить температуру у американского рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал