ФРс

подготовка к росту ставок от ФРС

- 24 января 2022, 12:44

- |

Рост краткосрочных UST.

Подготовка к росту ставок от ФРС.

Пишите Ваши комментарии.

С уважением,

Олег.

- комментировать

- Комментарии ( 0 )

Деньги уходят

- 24 января 2022, 12:36

- |

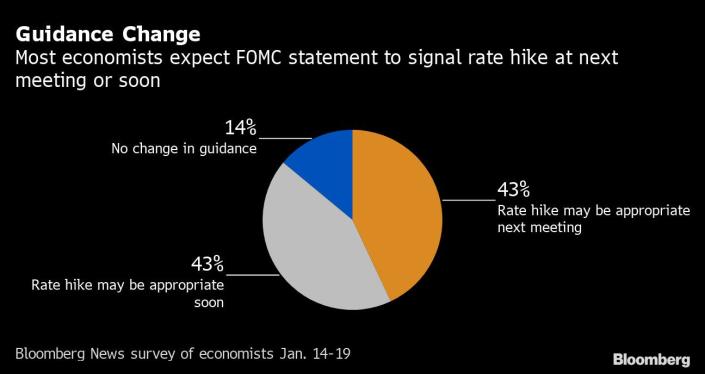

Опрос 45-ти экономистов показал, что ФРС на мартовском заседании повысит ставку на 0,25%

- 24 января 2022, 12:36

- |

ФРС может повысить ставки 7 раз в этом году — Goldman Sachs

- 24 января 2022, 09:40

- |

Экономисты Goldman Sachs видят риски того, что в этом году ФРС может повышать ставки на каждом заседании, начиная с марта, т. е. семь раз: в марте, мае, июне, июле, сентябре, ноябре и декабре

Инфляционное давление означает, что риски в некоторой степени смещены в сторону более быстрых темпов ужесточения денежно-кредитной политики, чем предполагает наш базовый сценарий. Есть вероятность того, что регулятор будет действовать на каждом заседании до тех пор, пока инфляционная картина не изменится. Это повышает вероятность еще одного поднятия ставки или объявления о начале сокращения баланса уже в мае, что предполагает больше четырех повышений ставок в этом году. Мы можем также представить себе ряд причин, которые бы заставили ФРС повышать ставки на каждом заседании

Среди таких причин банк называет дальнейший рост долгосрочных инфляционных ожиданий или очередное превышение прогнозов фактическими данными по инфляции. Экономисты Goldman Sachs отмечают, что появление омикрона и продолжающийся рост заработных плат заставляет их беспокоиться относительно инфляционных перспектив

www.bloomberg.com/news/articles/2022-01-23/goldman-sees-risk-fed-will-tighten-at-every-meeting-from-march

Федеральная Резервная Система России

- 24 января 2022, 00:07

- |

Частью этого благолепия является Федеральная Резервная Система России (сокращенно — ФРС России), состоящая из 12 частных «федеральных» банков — в Москве, Питере, Самаре, Сочи, Екатеринбурге, Красноярске, Владивостоке, Казани, Севастополе, Краснодаре, Уфе и Челябинске. Этой организацией управляет Комитет из наемных менеджеров, главу которого согласуют мажоритарные акционеры 12 банков, а утверждает Президент. Все как в США.

ФРС России делает рубли из воздуха и выдает их российским чиновникам в обмен на государственные облигации, зарабатывая на этом проценты. Список мажоритарных акционеров 12 частных «федеральных» банков является государственной тайной, за разглашение которой предусмотрено пожизненное заключение, а в некоторых федеральных округах — смертная казнь. Все как в США.

Представили картину?

Вот и хорошо. Теперь вы лучше понимаете, что такое ФРС США и сможете объяснить это своим детям, а некоторые — внукам))

ФРС спускает Титаник на воду. Обзор на предстоящую неделю от 23.01.2022

- 23 января 2022, 23:35

- |

По ФА…

1. Заседание ФРС, 26 января

ФРС будет ястребиной, невзирая на понимание отсутствия возможности влияния её инструментов на проблемы с цепочкой поставок и рост цен на энергоносители, игнорируя признаки замедления экономики США.

Пауэлл вряд ли изменил своё ноябрьское мнение в отношении возможностей ФРС повлиять на рост цен и отсутствия эффектов инфляции второго круга, ибо рост зарплат с учетом инфляции остается ниже тренда до пандемии, но вопрос перешел из области экономики в область политики.

На уходящей неделе Байден повторил, что инфляция является главной задачей ФРС и он приветствует готовящееся повышение ставок на фоне исторического роста экономики и рынка труда.

Минфин США Йеллен заявила, что рост инфляции является главной политической проблемой, а глава МВФ Георгиева сказала, что рост инфляции в мире является временным явлением, который исчезнет вместе с пандемией, но в США ситуация отличается, ибо там рост цен приводит к социальному недовольству.

Пауэлл не будет спорить ни с Байденом, который сохранил ему пост главы ФРС, ни с Йеллен, которая верит Байдену в том, что повышение ставок повысит рейтинг демократов, Джей привык исполнять указания действующего правительства.

Новый состав ФРС является ястребиным и поддержит готовящееся ужесточение политики по крайней мере до тех пор, пока три новых члена не пополнят руководящий совет после утверждения Сенатом в феврале.

( Читать дальше )

Политика ФРС и S&P500

- 23 января 2022, 12:21

- |

На данный момент капитализация 5000 компаний (индекс Wilshire 5000) торгуемых на американской бирже составляет 205% ВВП США. По историческим меркам это очень и очень много. Если посмотреть на график,

то видно, что на пике 2000 года это соотношение доходило до 140% ВВП, а в 2007 году всего лишь до 105% и затем следовал обвал на 50%.

Думаю, ни для кого не секрет, за счет чего же так выросла капитализация американского фондового рынка. Долларовый печатный станок всему голова. За 2 года с начала пандемии в марте 2020 года ФРС напечатала без малого 5 трлн $. Это и привело к таким завышенным оценкам фондового рынка. Заодно разогналась инфляция, с которой ФРС сейчас и намерена бороться.

Печатный станок заканчивает свою работу и с марта начинается повышение ставки. Хотя ранее ФРС обещала не поднимать ставку до 24 года, потом до 23 года, а теперь уже планируется три-четыре повышения в текущем году. И еще далеко не факт, что этим всё ограничится. Как бы не пришлось экстренно поднимать ставку сразу на 50 -75 бп на одном из заседаний. Инфляция на уровне 7% серьезно давит на американскую экономику. В прошлом году глава ФРС заявлял, что и 5% инфляция неприемлема для США. Так что это большая проблема для регулятора. И есть очень высокие шансы, что в рамках обуздания инфляции путем более быстрого ужесточения ДКП, американская экономика погрузится в рецессию. Далеко не факт, что ФРС удастся без потерь пройти между Сциллой и Харибдой.

( Читать дальше )

ФРС США начинает действовать

- 22 января 2022, 12:18

- |

Я немного отвлеку вас от срачей и других интересных занятий. Займу ваши мысли предстоящим циклом повышением ставок ФРС США.

Растущая доходность облигаций может пока сдерживать рост технологических и растущих акций, поскольку инвесторы делают ставку на то, что Федеральная резервная система повысит процентные ставки четыре или более раз в этом году. Есть мнения, что на заседании 26 января ФРС США дадут понять, что они собираются повысить ставки в марте 2022, а также могли бы упомянуть о количественном ужесточении и сокращении баланса.

Есть в тырнете и такие подобные мнения. Federal Reserve will jackup interest rates 10 times before 2025: Goldman Sachs

finance.yahoo.com/news/federal-reserve-will-jackup-interest-rates-10-times-before-2025-goldman-sachs-131416174.html Это также неудивительно, т.к. никто точно в ФРС не прогнозирует скорость воздействие повышения ставок на текущую инфляцию.

Это может стать переоценкой глобальных рынков. В конечном счете это пойдет на пользу фондовому рынку, но большинство инвесторов станут нервничать.

( Читать дальше )

3 фактора, повлиявших на падение биткоина ниже $ 38 000

- 22 января 2022, 11:08

- |

Коррекция криптовалюты, к сожалению для большинства инвесторов, усугубилась, и биткоин упал ниже $ 40 000. Теперь это значение выступает в качестве сопротивления для криптовалюты, отказ от тестирования которого может открыть путь к дальнейшему падению.

Инфляционная риторика ФРС

Если инфляция доллара США может выступать в качестве «промоутера» биткоина, часто называемого хеджированием инфляции, действия правительства против инфляции не играют в пользу первой криптовалюты.

Чтобы контролировать инфляцию в стране, правительство США стремится повысить ключевую ставку и изменить денежно-кредитную политику, что повлияет на рисковые активы, такие как криптовалюты и некоторые акции.

Неопределённость на рынках

Как показывают рыночные данные, включая ставки финансирования, в настоящее время трейдеры следуют общей тенденции и вкладывают больше средств в шорты, не делая ставку на разворот. Такие настроения, скорее всего, связаны с быстрым ростом хешрейта и потенциальным входящим давлением продаж из-за увеличения числа майнеров биткоина.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал