ФРс

Из крайности в крайность - глубокая трансформация денежного рынка США

- 27 марта 2020, 12:25

- |

Денежный рынок в США вследствие стабилизирующей политики ФРС переживает серьезную трансформацию. Экстренные и масштабные меры приводят от одной дестабилизации к другой, в прошлых статьях уже указывал на то, что в ближайшее время можно ожидать инфляционный всплеск, дальше потребуются новые стабилизационные меры от ФРС по изъятию «лишних» денег из экономики. Первая заметка на эту тему в моем канале телеграмм https://teleg.one/khtrader

Итак, рассмотрим базовые показатели денежного рынка США, и в конце статьи сделаем вывод, как это повлияет на финансовые рынки, и экономику.

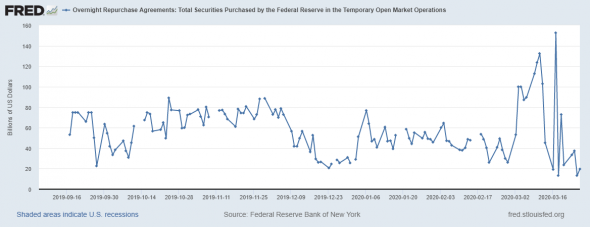

Первым делом обратим внимание на объемы сделок дневных РЕПО

Как видим, объемы сокращаются, а значит, спрос на ликвидность в США снижается, это позитивный сигнал, указывающий на то, что локально кризис ликвидности удалось потушить. ФРС вовремя кинулись и смогли поддержать финансовые рынки.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

Фокус на пособиях по безработице в США, Ларри Кудлоу предупредил о взрывном росте

- 26 марта 2020, 14:38

- |

Доллар торгуется сегодня в небольшом минусе, частично отменяя чрезвычайный перевес наличных денег в портфелях рыночных участников, сформировавшийся в ходе ужесточения развития эпидемии. Сенат одобрил спорный проект о фискальной помощи экономике размером 2 трлн. долларов. Ее добрая часть будет состоять в раздаче денег малообеспеченному населению и среднему классу (1200 долларов на каждого взрослого и $500 на ребенка). От проекта однозначно выиграют наиболее пострадавшие от коронавируса отрасли гостиничная индустрия, туризм, авиакомпании, которым предложат выгодные кредиты, но одновременно запретят вознаграждать инвесторов посредством дивидендов и байбеков на срок кредита + 1 год.

Что интересно, законопроект не предусматривает помощь бедствующим нефтяникам. Напомню, что ранее Трамп хотел выделить 3 млрд. долларов на заполнение стратегических резервов, инициатива могла обеспечить ежедневный спрос примерно на 440К баррелей в течение шести месяцев.

( Читать дальше )

Утренний обзор за 26.03.2020

- 26 марта 2020, 10:06

- |

Доброе утро!

📌 Председатель ФРС Дж. Пауэлл даст интервью сегодня в 14:05 по МСК на NBC Today, одной их популярных новостных передач. Если одобренные вчера Сенатом США меры будут подписаны, чего мы ожидаем, у ФРС США будет порядка $4,5 трлн. на недавно объявленные монетарные программы и часть из них пойдёт на поддержку корпоративного долга США.

📌 Эти стимулирующие меры составят порядка $2 трлн. США, или 9% от ВВП США.

Урок истории: 15 марта 2009 г. председатель ФРС Б. Бернанке впервые дал телевизионное интервью, и всего через несколько недель программы количественного смягчения были увеличены в размерах. Интервью состоялось через 6 дней после того, как фондовый рынок достиг своего минимума в 677 по индексу S&P500.

📌 Интервью Дж. Пауэлла состоится как раз перед публикацией еженедельной статистики по заявкам на пособия по безработице.

📌 Еженедельные продажи автомобилей в Китае растут, но по-прежнему на 40% ниже, чем годом ранее.

📌 Какие меры приняты в России:

• дополнительные выплаты семьям с детьми или на социальную поддержку;

• повышение размера пособия по безработице;

• расширение программ кредитования малого бизнеса, потребительского и ипотечного кредитования;

• отмена всех налогов, кроме НДС, для малого бизнеса – на срок до шести месяцев;

• шестимесячный мораторий на банкротство;

• снижение ЕСН до 15% с 30% (для зарплат выше МРОТ);

• налог на депозиты для вкладов свыше 1 млн. руб. возрастет до 13%;

• налог на оффшорный доход вырастет до 15%.

💡 Инвестидея: объявленные меры в России, вероятно, поддержат российского потребителя в сложный период и мы считаем, что это должно оказать позитивное влияние на российских ритейлеров. Мораторий на банкротство и повышение налога на депозиты могут оказать негативное влияние на банки:

1) заёмщики будут иметь больше возможностей отсрочить платежи по кредитам;

2) вкладчики могут начать переносить свои вложения на другие рынков капитала, что может вынудить банки повысить ставки по депозитам для привлечения средств вкладчиков.

Исходя из предположения о введении более высокого (15%) налога на оффшорный доход, может произойти снижение дивидендов некоторых российских компаний. Смягчить это явление может расширение программ обратного выкупа акций. Ждем дальнейших подробностей для оценки данной ситуации. Компании роста, такие как «Mail ru», для которых дивиденды не являются ключевым факторам наращивания капитализации, являются косвенными бенефициарами данных мер.

Источник- телеграм-канал ВТБ Мои Инвестиции

Илья Коровин о том,кто и зачем раздувает корона-панику и кто зарабатывает на ней

- 25 марта 2020, 13:15

- |

Выделил в отдельный ролик самые интересные вопросы : кто раздувает панику по коронавирусу, каковы истинные причины этого кризиса, кто его создал и кто и как на этом зарабатывает.

Ох и не нравится мне этот QE на 2+4 трлн...

- 25 марта 2020, 13:05

- |

До этой новости о том, что экономику зальют деньгами на 2+4 трлн. мне всё было понятно: рынок перегрелся, плюс корона, — значит будем падать. Дно-отскок-дно-отскок-дно-отскок, а потом постепенный рост или боковик.

Эта схема ясна и прогнозируема. Полная свобода действий — хочешь сиди в лонгах и жди обновления хаёв, хочешь играй на волатильности.

А теперь после этого «аттракциона невиданной щедрости» непонятно что будет дальше.

Сейчас пошёл рост, ну допустим это хорошо, а что дальше?

Структурные проблемы экономики никуда не делись, плюс ещё этот вирус который закрыл полмира на карантин и замедлил обороты в реальном секторе.

Эти проблемы остались и рано или поздно они «догонят» фондовый рынок и вдарят по нему со всей силы и падать он будет с гораздо бОльшей высоты.

Или они собираются и дальше заливать все проблемы реального сектора деньгами? Печатный станок всё стерпит?

Так жить нельзя. Ничем хорошим это не кончится.

Смартлаб, поможешь устроить самый важный флешмоб в мировой истории финансов?!

- 25 марта 2020, 11:59

- |

Позавчера я написал пост, в котором рассказал, что неограниченное монетарное безумие, подкреплённое неограниченными нормами бюджетными дефицитами в дальнейшем приведут к бюджетным кризисам у крупных экономик. И что рейтинг США, по-моему мнению, сильно завышен, а рейтинговые агентства, возможно трусы и не снизят кредитный рейтинг США в ближайшее время.

Напомню, что кредитный рейтинг Америки максимальный из возможных: Aaa от Moodys, AAA по Fitch, но

( Читать дальше )

ФРС помогает, а правительство «спешит»

- 24 марта 2020, 16:07

- |

ФРС пошла на беспрецедентные меры по спасению экономики США от возможной рецессии. В этот момент республиканцы и демократы не могут договориться о пакете помощи стране.

На этом фоне азиатские рынки торгуются в плюс. Немного подробностей о пакете помощи от ФРС.

Зерновые, масличные и мясные фьючерсы растут. Спрос на муку в США и в мире. Китай заказывает пшеницу и соевые бобы в рамках первой части договоренностей о торговом соглашении между США и Китаем.

( Читать дальше )

Золото - история повторяется? :)

- 24 марта 2020, 12:56

- |

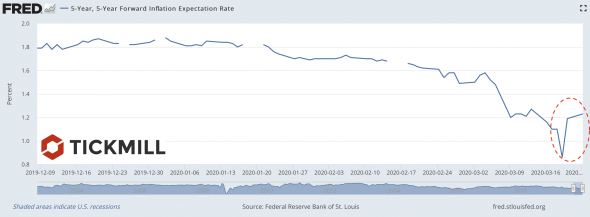

Золото растет опережающими темпами во вторник, развивая взлет с $1500, начавшийся в понедельник. Я думаю, объяснение этого рыночного феномена преимущественно заключено в следующем графике:

Как вы уже могли догадаться, речь идет об ожиданиях инфляции в США. Эту тему я также поднимал вчера. С прошлой пятницы, средняя ожидаемая инфляция в следующие пять лет подскочила с 0.86% до 1.23%. Хорошо известно, что золото и фактор инфляции в ценообразовании доллара связаны обратно пропорционально, что основывается на той простой мысли, что актив, теряющий покупательную способность, должен дешеветь по отношению к активу сохраняющего ее.

Скачок золота можно разбить на следующие факторы:

- Фундаментально обусловленные слабые перспективы и увеличившийся разброс доходности по рисковым активам;

- Опасения ускорения инфляции в США из-за объявления «безлимитных покупок» ФРС, которая к тому же расширила спектр бумаг, включив корпоративные и муниципальные бонды и готова сейчас вообще на все;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал