ФРс

Мировые рынки в 2020 году. Что будет с фондовым рынком, курсом гривны и ОВГЗ

- 28 декабря 2019, 10:19

- |

Начнем с вводных данных, которые были на начало 2019 года.

Еще вначале 2019 года все ожидали, что именно в этом году начнется мировой финансовый кризис, упадут цены на акции, вырастут доходности облигаций, ФРС поднимет процентную ставку и будет тяжелее привлечь капитал, а с учетом того, что ФРС продолжит ужесточающую позицию, уменьшит количество долларов в системе и компании начнут «задыхаться» от нехватки ликвидности, тем самым упадет прибыль компаний, начнутся массовые увольнения, домохозяйства начнут больше сберегать чем тратить, что приведет к падению инфляции и это все приведет к «полному краху» во всех отраслях мировой экономики.

В итоге, эти риски были учтены ФРС еще до того, как они случились. Мы занимаемся инвестированием средств в международные финансовые рынки капитала, поэтому хочется начать именно с зарубежных рынок и после этого вернуться к Украине.

Уже на первом своем заседании в январе 2019 года, глава ФРС заявил, что поднятия ставок в 2019 году не будет, это спровоцировало резкий рост цен на американские облигации, особенно долгосрочные. Как пример, это ETF-фонд от компании BlackRock с тикером TLT, который повторяет индекс 20+ летных американских гособлигаций, вырос с начала года на +22% всего за 7 месяцев. Также в лидерах роста был ETF-фонд на золото – GLD, который вырос на +21% за это же время, поэтому можно смело сказать, что первая половина 2019 года – было время «защитных» активов. Но все изменилось после первого снижения процентной ставки ФРС в июле месяце. Инвесторы включили режим risk-on и начали более активно инвестировать в американские и международные акции и продавать долгосрочные облигации. Резюмируя, на 23.12.2019 г. в лидерах роста на рынке капитала оказались:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Краткий итог 2019 года

- 23 декабря 2019, 22:32

- |

Главный итог 2019 года на финансовых рынках — выросло ВСЁ, что только торгуется. И это произошло несмотря на сильное замедление мировой экономики и торговые войны. Рост на рынках в первом квартале был обусловлен сильной перепроданностью после обвала в конце 2018 года. А где-то уже начиная с мая и до конца года рынки растут исключительно благодаря главным центробанкам мира — ФРС и ЕЦБ. Сначала стало понятно, что ФРС и ЕЦБ готовы резать ставку. Потом в сентябре европейский регулятор объявил о возобновлении работы печатного станка со скоростью 20 млрд евро в месяц. Ну и в октябре ФРС сделал контрольный выстрел, запустив программу скупки коротких гособлигаций США на 60 млрд $ в месяц в добавок к огромным вливаниям на рынок РЕПО. В результате чего баланс ФРС вырос на 368 млрд $ (подробнее в телеграм канале http://bit.ly/2rqFlwU) за три месяца.

Вот вкратце все основные события на финансовых рынках в текущем году. А все остальное от лукавого. Не было бы этих денежных вливаний и трехкратного понижения ставки от ФРС, то результат бы был не таким уж и радужным. Будет ли 2020 год таким же успешным как и 2019 год? Очень сомнительно. Кстати говоря, в 2017 году тоже все активы выросли в цене и на американском рынке не было даже ни одной 5% коррекции. А потом наступил 2018 год, когда все активы упали в цене. Но сейчас складывается такое впечатление, что уже никто и не помнит про это. Большинство прогнозов от инвестдомов сводится к тому что, рост продолжится и по итогам 2020 года. Посмотрим. Думаю, что не все так радужно будет.

Состояние ликвидности в США

- 21 декабря 2019, 10:55

- |

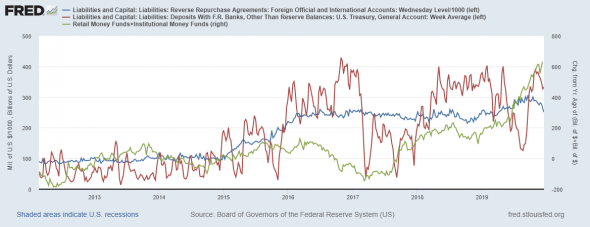

Фондовый рынок США продолжает свой рост и сегодня снова переписан исторический максимум. Тем временем ситуация с ликвидностью начинает улучшаться, на прошлой неделе мы констатировали, что проблема с ликвидностью есть и если не вмешаться, то будет беда. ФРС анонсировало вливание в объеме 500 млрд долларов до начала января. Это масштабно, с учетом того, что поглощение ликвидности со стороны Казначейства, нерезидентов и вложений в денежные фонды сокращается.

Первая картинка иллюстрирует ситуацию с поглощением ликвидности

Синяя линия — это РЕПО для нерезидентов. Мы видим, что наблюдается отток спроса на доллар со стороны нерезидентов, видимо вливание в 500 млрд долларов расценивается как избыточное. что может оказать давление на доллар.

Красная линия — счет Казначейства. Ситуация пока неоднозначная, но счет также просел, что указывает на расходы Госдепа, а значит деньги переходят на денежный рынок.

( Читать дальше )

Нужен ли при тенденции к дефляции еще один Пол Волкер? (перевод с deflation com)

- 19 декабря 2019, 15:02

- |

Пол Волкер, бывший председатель Федеральной резервной системы, скончался 8 декабря в возрасте 92 лет. Известный как «Высокий Пол», ростом 6 футов 7 дюймов, он был самым известным благодаря целенаправленному повышению процентных ставок, когда председатель ФРС предпринимал усилия по подавлению безудержной инфляции цен в конце 1970-х годов. Под его наблюдением и под сильным давлением (даже угрозами смерти) ставка по фондам ФРС увеличилась с 11,2% в среднем в 1979 году до пика в 20% в июне 1981 года. После этого процентные ставки начали снижаться в течение нескольких поколений, сейчас ставка ФРС 1,75%. Многие думают, что тенденция к снижению процентных ставок не закончилась, и что отрицательные ставки направляются в Америку, а дефляция идет через Японию и Европу.

Волкер был радикален, но в своем анализе он придерживался общепринятых взглядов, считая, что повышение процентных ставок приведет к вытеснению инфляции цен. В EWI и Социономическом институте мы думаем иначе. Проценты представляют собой цену денег, и центральные банки и правительство могут оказывать значительное влияние на «деньги до востребования» (или краткосрочные кредиты). В 1979 году цены на товары и услуги некоторое время росли. Повышая цену денег, ФРС Волкера просто играла в догонялки, поскольку правительство, конечная толпа и всегда держится тренда. ФРС также следовала, но не возглавляла десятилетнюю тенденцию к снижению процентных ставок в результате дезинфляции, которая наблюдалась на протяжении многих десятилетий. Тем не менее она по-прежнему настаивает на том, что, снижая процентные ставки, инфляция цен будет иметь больше шансов на возвращение к нормальной жизни. Но что если обычная мудрость, как отстаивал бы EWI, повернется на его голову? Посмотрите на нео-фишеристов.

( Читать дальше )

Трамп призывает ФРС снизить ставки и запустить QE, чтобы противостоять «сильному» доллару

- 18 декабря 2019, 11:03

- |

Трамп сказал: «Было бы так здорово, если бы ФРС еще больше снизила бы процентные ставки и усилила количественное смягчение».

Трамп сказал: «Было бы так здорово, если бы ФРС еще больше снизила бы процентные ставки и усилила количественное смягчение».Зачем? В экономике всё хорошо, верно?

«Доллар очень силен по отношению к другим валютам, и инфляция практически отсутствует. Настало время сделать это. Экспорт увеличится!»

Есть только две вещи ...

Во-первых, доллар находится на 5-месячном минимуме, на который упал с тех пор, как была завершена торговая сделка первого этапа ...

( Читать дальше )

Что будет заботить рынок в 2020 году? Вот ответ Goldman

- 16 декабря 2019, 19:10

- |

Удобно, что ответом на этот вопрос является тема отчета Goldman, опубликованного в выходные дни, и который указывает на то, что, несмотря на вакуум новостей, теперь, когда акции больше не будут расти на «оптимизме» предстоящего объявления о сделке, все еще остается чем занять трейдеров. Начиная с казначейского рынка, Голдман отмечает, что активность здесь будет решающим образом зависеть от функции реагирования ФРС и текущих темпов роста (среди прочего).

Как показано на графике ниже, чувствительность к сюрпризам инфляции резко возросла в конце 2017 и 2018 гг. по мере роста ставок ФРС, когда осознанная инфляция сместилась к цели и когда риск перегрева вошел в основные политические дебаты.

( Читать дальше )

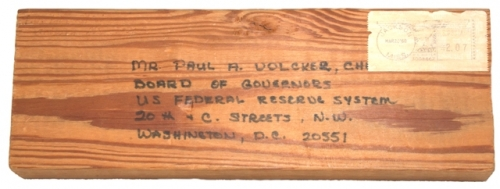

Кусок дерева для главы ФРС

- 16 декабря 2019, 17:17

- |

8 декабря умер Пол Волкер, возглавлявший ФРС с 1979 по 1987 год. Его политика высоких процентных ставок замедлила рост экономики, но помогла победить двузначную инфляцию.

В течение своего срока Волкер, как никто другой из глав ФРС, подвергался политическим атакам и публичным протестам. Фермеры тракторами блокировали вход в здание заседаний ФРС. На фотографии деревянный брусок, который прислали Волкеру строители. Плотники хотели этим показать, что политика ФРС делает ненужным их работу, так как никто больше не покупает дома.

Финансисты сейчас признают действия Волкера образцовыми. Протесты 80-х показали, насколько тяжело принимать непопулярные решения в экономике, даже при условии, что в будущем люди будут этому благодарны.

ФРС еще вам пол трлн. под Новый год)))

- 16 декабря 2019, 13:09

- |

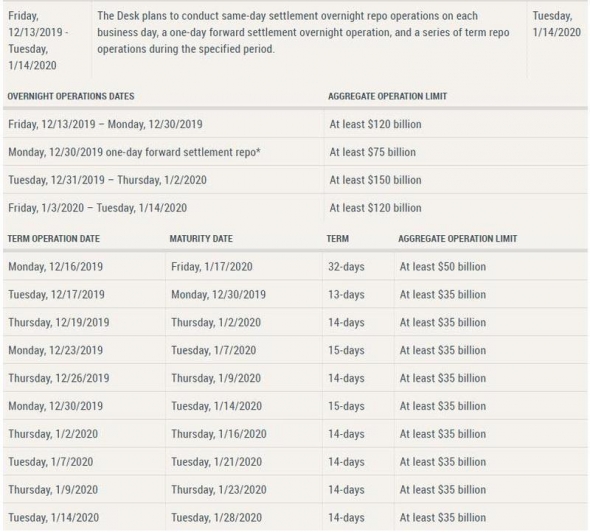

Чтобы избежать сокращения ликвидности в конце года, операции репо ФРС будут проводиться каждый день, и на всякий случай ФРС отправится на работу: 31 декабря 2019 года и 2 января 2020 года, овернайт предложение репо увеличится как минимум до 150 миллиардов долларов, чтобы покрыть «поворот» потока ликвидности за одну ночь. Кроме того, 30 декабря 2019 года Бюро предложит репо на сумму 75 миллиардов долларов США, срок погашения которого наступает 31 декабря 2019 года, и дополнительный срок погашения — 2 января 2020 года.

www.newyorkfed.org/markets/opolicy/operating_policy_191212

( Читать дальше )

Импичмент: гром без молнии. Обзор на предстоящую неделю от 15.12.2019

- 15 декабря 2019, 22:19

- |

По ФА…

— Заседание ФРС

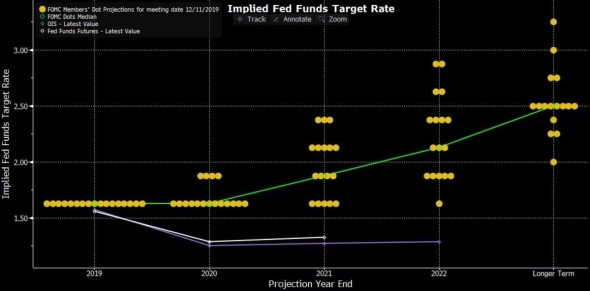

Итоги заседания ФРС до конца года будут способствовать росту аппетита к риску на фоне падения доллара, невзирая на некоторую ястребиную окраску сопроводительного заявления и новых точечных прогнозов членов ФРС по ставкам.

Из сопроводительного заявления ФРС исчезла формулировка о «сохранении неопределенности» в отношении благоприятного прогноза для экономики США, что подтверждает мнение членов ФРС о достаточности трех снижений ставок для нивелирования рисков.

Точечные прогнозы членов ФРС по ставкам не содержат намерений о дальнейшем снижении ставок:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал