ФРс

Дурни! Запускайте станок, ставку в пол и выкупайте акции. Пока не поздно.

- 26 июля 2019, 15:41

- |

Бывшая глава ФРС Джанет Йеллен:

«Дурни! Сколько можно повторять? Запускайте печатный станок, ставку в пол и выкупайте акции и деривативный мусор!

Пока не поздно...»

Дело не в ключевой ставке и каких то отчетах, все дело в долларе!

Котировки индексов практически перестали реагировать на негативные показатели статистики. С начала текущего года наблюдается все возрастающая дивергенция с индексами. Сейчас тоже самое можно видеть и на облигационных рынках, когда доходности стали инвертироваться. Акции растут исключительно из-за осуществляемых самими корпорациями обратных выкупов, которые совсем недавно иногда достигали уровней 200 миллиардов долларов в месяц.

Вопрос: а откуда корпорации, берут такую ликвидность? В частности, предшественницы Пауэлла Джанет Йеллен, которая призывала монетарные власти США и ФРС «немедленно» приступить к прямому выкупу акций для поддержки фондового рынка и оттягиванию неминуемого обвала. Все это попахивает конспирологией, но, после прошлогоднего рождественского звонка главы ФРС шести ведущим банкам с прямым вопросом о ликвидности и срочно созыва «Комитета по погружению», есть основания полагать, что у ведущих корпораций появился некий внешний источник ликвидности, похожий на «ограниченное QE». Ссуживают ли деньги те самые шесть банков, или этим заняты структуры ФРС, для последствий таких шагов не важно, ибо эти самые последствия прямым образом угрожают американскому доллару, как главной мировой валюте.

( Читать дальше )

- комментировать

- Комментарии ( 24 )

EUR/USD - особое внимание в рамках предстоящих событий

- 24 июля 2019, 22:22

- |

Внимание участников валютного рынка будет приковано к завтрашнему заседанию ЕЦБ, а затем 31 июля заседанию ФРС США.

С точки зрения цены по данному инструменту, важна реакция у отметки 1.11 (минимумы последних пару лет).

Последнее время амплитуда относительно небольшая, 2-2.5 фигуры. Именно сейчас формируется повод для более серьёзных движений.

В случае пробоя уровня 1.11 вниз, ожидаем ускорение движения в район 1.04-1.06. Данный сценарий предполагаем более верным, в связи с мнением, что инвесторы предпочтут защитные активы во втором полугодии 2019 года

Группа в телеграме - t.me/gdemarza

TradingView - https://ru.tradingview.com/u/ThereIsMargin/

Прощальная песнь Драги

- 24 июля 2019, 17:42

- |

Марио Драги в октябре уступит свой пост главы ЕЦБ Кристин Лагард, но перед этим ему предстоит важная роль – подготовить своей сменщице инструментарий для отражения атак ФРС. Грядут «валютные войны», и политика центробанков в них станет оружием.Предстоящее в четверг заседание ЕЦБ даст ответ: с чего, в какой степени и последовательности начнет европейский ЦБ смягчение.Интриги добавляет то, что менее чем через неделю вердикт вынесет ФРС. Очевидно, что здесь не станет вопрос: оставлять ли ключевую ставку без изменений или снижать. Конечно, снижать, но насколько на 25 б. п. или сразу же на 50 б. п.? Поэтому на рынке не исключают, что у Драги хватит и воли, и изобретательности, чтобы развернуть курс на смягчение уже сейчас. С другой стороны динамика EUR/USDговорит о том, что потоки капитала остаются направленными в США ввиду более сильной экономики и более высоких процентных ставок. Это в свою очередь дает Драги гандикап и позволяет занять роль ведомого в этой заочной борьбе с ФРС.

( Читать дальше )

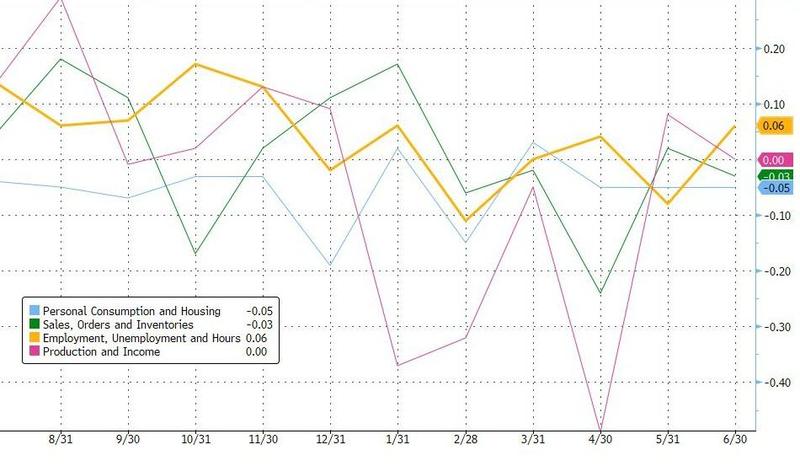

Национальный индекс активности ФРС сокращается 7-й месяц подряд - самая длинная полоса с 2009 года

- 22 июля 2019, 21:41

- |

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).

36 показателей улучшились с мая по июнь, а 49 показателей ухудшились (но из улучшенных показателей девять внесли отрицательный вклад).40 из 85 месячных индивидуальных показателей внесли положительный вклад, а 45 показателей отрицательно повлияли на показатель.

Только индикаторы, связанные с занятостью, предполагали рост в июне ...

( Читать дальше )

Блеф работает только до тех пор, пока в него верят. Обзор на предстоящую неделю от 21.07.2019

- 21 июля 2019, 21:32

- |

По ФА…

1. Заседание ЕЦБ, 25 июля

Нет сомнений в том, что Драги перед уходом с должности главы ЕЦБ хотел бы запустить максимальное количество стимулов в виде снижения депозитной ставки минимум на 0,20%, запуска программы QE с пересмотром лимитов на покупку ГКО стран Еврозоны и продлением гарантий ЕЦБ по отсутствию повышения ставки как минимум до конца 2020 года.

Но, невзирая на обеспокоенность всех членов ЕЦБ предстоящим снижением ставки ФРС и последующим ростом курса евродоллара, возможности Драги ограничены как противостоянием внутри ЕЦБ, так и рамками политической корректности.

Правительство Германии уже заявило о том, что Драги перетягивает на себя одеяло, ограничивая возможности действий для нового главы ЕЦБ Лагард.

Впрочем, политические соображения никогда не останавливали Драги, но решение будет приниматься консенсусом с учетом текущей ситуации.

( Читать дальше )

Рубрика "Обзор финансовых рынков"- выпуск 10 Сезон отчетности и последний козырь у банков!

- 20 июля 2019, 11:34

- |

Выступление Уильямса: провал в коммуникации или намеренный ход?

- 19 июля 2019, 14:07

- |

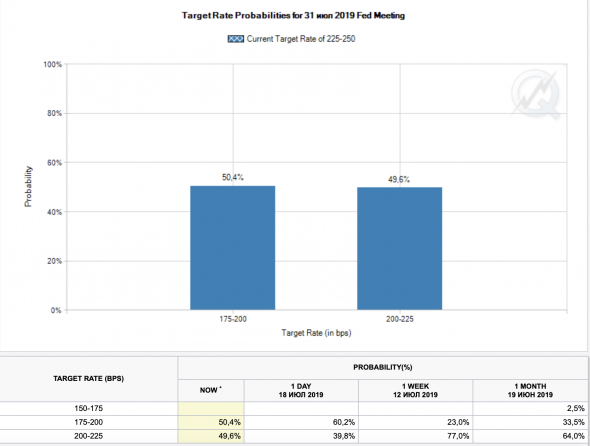

После того как с июльским смягчением политики ФРС стало все понятно, рыночные ожидания могли развиваться только в сторону наиболее медвежьего исхода (50 б.п.) и Уильямс предоставил этому отличную возможность следующим «универсальным рецептом» борьбы с рецессией:

Во-первых, необходимо принимать оперативные действия в случае развития неблагоприятной конъюнктуры.

Во-вторых, ставки должны оставаться дольше на низком уровне.

В-третьих, стратегии монетарной политики необходимо подстраивать в контексте низкой реальной краткосрочной ставки (r-star) и приближения нулевой нижний границы (не совсем понятно, что Уильямс имел в виду под подстройкой).

Первых двух высказываний уже было достаточно чтобы сменить консенсус на снижение ставки на 50 б.п…

Однако позже представитель ФРС выпустил заявление а-ля «Уильямс пошутил» так как скачок рыночных ожиданий преждевременно ограничивал пространство для маневра. До заседания еще две недели, с учетом входящих данных, непредсказуемого Трампа, решения ЕЦБ и других событий, в конечном итоге оправданно может быть снижение лишь на 25 б.п., что разочарует рынок и вызовет волатильность. Это совершенно ненужные издержки политики для ФРС и Уильямс в этом плане позволил себе непозволительную откровенность и однозначность в высказываниях.

( Читать дальше )

Календарь заседаний ФРС на 2019 год

- 19 июля 2019, 12:26

- |

Решение об изменении основных процентных ставок в США принимает Комитет открытого рынка (Federal Open Market Committee, FOMC) Федеральной резервной системы США во время своих заседаний. Комитет проводит 8 заседаний в год по вопросу рассмотрения основных процентных ставок в США. Заседания обычно проходят по вторникам. Исключения составляют первое и четвертое по счету заседания в году, которые проходят в течение двух дней (вторник и среда). В состав Комитета открытого рынка входят 12 человек.

Результат заседания становится известен в 14:00 EST (Нью-Йорк) в день заседания (либо во второй день, если заседание проходит в течение двух дней). (*) – заседание будет сопровождаться публикацией экономических прогнозов и пресс-конференцией Председателя ФРС.

Денежный рынок США.

- 19 июля 2019, 11:28

- |

Регулярный обзор денежного рынка США Вы найдете в моем канале Телеграмм https://t.me/khtrader

Картинка ниже — иллюстрация содержания поста с пояснениями ниже.

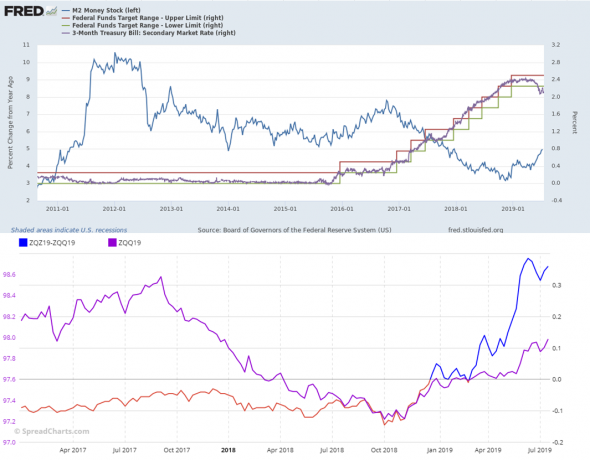

На начало июля денежная масса продолжила расширяться, в годовом выражении темпы роста уже 5%, что выше годовых темпов роста, как реального, так и номинального ВВП.

➡️На картинке сверху, темпы роста М2 отображены синей линией. Прошу обратить внимание, что показатель нарисовал фигуру с технического анализа перевернутая «голова и плечи»… может и совпадение, а может и нет.

▪️К месту сказать, на 17.07.2019 года денежная база выросла на 46 млрд. долларов, за счет чего это произошло вникать не будем. Но помниться, что с мая месяца сокращение баланса ФРС снизили до 15 млрд.дол\месяц с 30. Т.е. 15 млрд. реинвестируются. Это однозначно повлияет на дальнейший рост М2.

▪️Также на верхней картинке имеется еще одна система показателей, это диапазон верхней и нижней границы учетной ставки и доходность 3-месячных векселей на вторичном рынке (сиреневая линия). Как видим, рынок уже снизил ставку, на вчерашний день, после голубиной речи Уильямса, доходность векселей упала до 2,04% и существенно ниже нижнего порога учетной ставки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал