ФРс

Снижение ставок ФРС и долгосрочный максимум на фондовом рынке — несколько слайдов из презентации Джеффри Гандлаха

- 16 июня 2019, 16:16

- |

На ZeroHedge выложили последнюю открытую презентацию Джеффри Гандлаха с его оценкой текущей макроэкономической ситуации и рядом прогнозов. Некоторые моменты весьма интересны и их стоит рассмотреть подробнее.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 20 )

Утренний комментарий по финансовым рынкам за 14.06.2019

- 14 июня 2019, 10:20

- |

• Опрошенные изданием WSJ экономисты уверены в смягчении монетарной политики ФРС не просто в этом году, а уже в ходе одного из летних заседаний. Больше информации по этому поводу будет после заседания в следующую среду, на котором изменения показателя мы не ожидаем, так как впереди определяющая встреча G20.

• Котировки нефти достаточно уверенно растут из-за обострения геополитической ситуации на Ближнем Востоке. В Оманском заливе произошло нападение на два нефтяных танкера. США в лице Помпео обвинили в атаке Иран, с этими выводами согласны и в Саудовской Аравии. Очень важно, что могут снизиться поставки сырья из региона танкерами, что локально может поддержать нефтяные цены.

( Читать дальше )

Может ли ФРС остановить дефляцию? Часть 3 (перевод с elliottwave com)

- 13 июня 2019, 11:15

- |

Великое множество людей говорит, что дефляция невозможна, потому что Федеральный резервный банк может просто печатать деньги, чтобы предотвратить дефляцию. Если бы основной работой ФРС было просто создание новых чековых счетов и штамповка банкнот, это то, что он мог бы сделать. Но с точки зрения объема, это не было основной функцией ФРС, которая в течение 89 лет фактически способствовала расширению кредита. Печатная бумажная валюта почти полностью зависит от прихотей эмитента, но кредит — это совсем другое дело.

Великое множество людей говорит, что дефляция невозможна, потому что Федеральный резервный банк может просто печатать деньги, чтобы предотвратить дефляцию. Если бы основной работой ФРС было просто создание новых чековых счетов и штамповка банкнот, это то, что он мог бы сделать. Но с точки зрения объема, это не было основной функцией ФРС, которая в течение 89 лет фактически способствовала расширению кредита. Печатная бумажная валюта почти полностью зависит от прихотей эмитента, но кредит — это совсем другое дело.Что ФРС делает, это устанавливает или влияет на определенные очень краткосрочные ставки по межбанковским кредитам. Он устанавливает учетную ставку, которая является номинальной ставкой ФРС по краткосрочным кредитам для банков. Это действие является, в первую очередь, «сигналом» позиции ФРС, потому что банки почти никогда не берут займы у ФРС, поскольку это подразумевает отчаяние. (Будут ли они делать это больше в ближайшие годы под принуждением — это другой вопрос.) Более активно ФРС покупает и продает в одночасье «соглашения РЕПО», которые представляют собой обеспеченные кредиты между банками и дилерами, чтобы защитить свою выбранную ставку, называемую ставкой по «федеральным фондам». В стабильные времена, чем ниже ставка, с которой банки могут занимать краткосрочные средства, тем ниже ставка, с которой они могут предлагать долгосрочные кредиты населению. Таким образом, хотя ФРС предпринимает свои действия для влияния на банковские займы, его конечной целью является влияние на займы банков публике. Заметьте, что ФРС делает банковский кредит более доступным или менее доступным для двух групп желающих заемщиков.

Во время восходящих трендов социального настроения эта стратегия, кажется, работает, потому что заемщики — то есть банки и их клиенты — являются уверенными, энергичными участниками процесса. Во время валютных кризисов попытки ФРС таргетировать процентные ставки, похоже, не работают, потому что в таких условиях требования кредиторов превосходят желания ФРС. В период инфляции 1970-х — начала 1980-х годов процентные ставки выросли до 16 процентов, и ФРС была вынуждена следовать не потому, что она хотела этой процентной ставки, а потому, что этого требовали долговые инвесторы.

( Читать дальше )

Прогнозы «тяжеловесов» по процентной ставке ФРС разделились.

- 13 июня 2019, 00:47

- |

• JP Morgan ожидает два снижения ставки (в сентябре и декабре) в этом году.

• Bank of America допускает снижение ставки на 50 б.п. в июле, но считает более вероятным такой rate cut в сентябре.

• Barklays видит предпосылки для снижения ставки уже в июле на 50 б.п.

• Citi считает, что ФРС может снизить ставку на 50 б.п. в сентябре с риском «поделить» снижения на июль и декабрь (по 25 б.п. каждый).

• Goldman Sachs придерживается мнения, что рынок переоценил вероятность снижения ставки в этом году и не закладывает в прогноз на 2019 г. rate cut.

• UBS также считает ожидания рынка завышенными и не видит в текущий момент вероятности упреждающего сокращения ставок.

• Capital Economics сохраняют прогноз о неизменности процентных ставок ФРС до конца года. При этом ожидают активного снижения с начала 2020 г.

• Fitch ожидает рост экономики США в 2019 г. и не закладывает снижение процентных ставок до конца года.

в текущий момент рынок закладывает 3 снижения процентной ставки ФРС в этом году.

Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

Энтони Помплиано предрекает идеальный шторм для экономики США

- 12 июня 2019, 19:21

- |

«Идеальный шторм» — это выражение, означающее ситуацию, в результате которой сочетание неблагоприятных факторов существенно усиливает негативный эффект. Фразеологизм стал широко известным в России в результате выхода на экраны в 2000 году одноименного фильма, рассказывающего о катастрофе рыбацкого судна «Андреа Гейл» во время Хэллоуинского шторма 1991 года у побережья США.

«Сначала урезание ключевой ставки, потом увеличение политики количественного смягчения, а тут еще и вознаграждение за новые блоки биткоинов урезали вдвое… Кажется, нас ждет идеальный шторм», — заявил предприниматель.

Вечен ли рост S&P 500 ?

- 11 июня 2019, 22:27

- |

Недавно у меня состоялась жаркая (ну почти)) дискуссия с одним из участников СЛ. Он утверждал, что, купив S&P 500 через различные инструменты Американского ФР мы обеспечим себе чуть-ли не вечный рост и 20 % доходность в долларах. Ни на, что не претендую, просто репост из «Телеграмма»

Текст :С крахом Бреттон-Вудской системы доллар США окончательно освободился от привязки к золоту. Как результат, мировая валютная система избавилась от любых ограничений роста монетарной базы.

В 1987 новоназначенный глава ФРС Алан Гринспен принял инновационные в свое время меры, благодаря которым центробанк послужил источником ликвидности для фондового рынка и финансовой системы в целом.

Впервые с момента своего появления в 1913 году ФРС не просто пришла на помощь отдельному банку, не просто попыталась создать стимулы для экономического роста. Гринспен дал понять, что сейчас центробанк занимается непосредственной поддержкой фондового рынка.

Рецессии полезны тем, что избавляют экономику от непроизводительных инвестиций. Однако благодаря системной и деструктивной практике искусственного сдерживания процентных ставок центробанки создали условия для масштабного и неэффективного размещения капитала. Это привело к беспрецедентным долгам и огромным пузырям активов.

( Читать дальше )

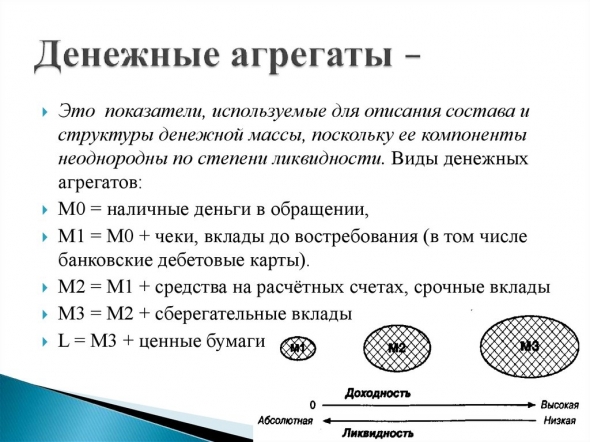

Про денежные агрегаты

- 11 июня 2019, 15:27

- |

Под денежной базой обычно подразумевают М1, а под денежной массой — М2. Денежная масса зависит от того, как граждане и компании (держатели денег) распоряжаются своими деньгами - сколько тратят и сколько кладут на банковские счета, от того, сколько положенных на счета денег банки (эмитенты денег) превратят в кредиты и на какие сроки, сколько на эти кредиты будет построено новых предприятий, сколько позаимствует бюджет у банков и т.д. Этими инструментами ЦБ управляют косвенно через иерархию процентных ставок: овернайт — банковские для частников — по гособлигациям. Ставки определяют расходные решения населения и фирм и далее — баланс спроса и предложения товаров и услуг. Таким образом появляется непрямой путь денег от базы в реальную экономику. Порой звенья могут быть испорчены — при набеге вкладчиков на банки или при зависании на счетах банков невозвратных долгов заемщиков.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал