ФРс

Вот почему ставки бондов США упали так резко за последнюю неделю

- 27 марта 2019, 16:04

- |

Вот почему ставки бондов США упали так резко за последнюю неделю

Инвесторы в ипотечный долг были вынуждены хеджировать позиции

Обожглись и трейдеры, рассчитывавшие на низкую волатильность

Стивен Спратт, Эдвард Болингброк и Лиз Капо Маккормик

(Блумберг) -- Неожиданный разворот в политике Федеральной резервной системы всколыхнул рынки на прошлой неделе, но масштаб последовавшего за этим снижения доходности облигаций США все равно удивил многих наблюдателей. Всплеск хеджирования на рынке свопов помогает объяснить эту резкую динамику.

Казначейские облигации показали ралли после того, как ФРС просигнализировала, что не собирается повышать ставку в течение долгого времени, и доходность 10-летних бумаг опустилась до минимумов с 2017 года. Это вынудило две группы трейдеров — тех, кто покупал ипотечные облигации, и тех, кто делал ставку на стабильность рынков, — обратиться к деривативам, чтобы скорректировать портфели или ограничить убытки. Они формировали позиции по процентным свопам, усугубив снижение доходности облигаций.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

На российском рынке акций хрупкий оптимизм

- 27 марта 2019, 14:45

- |

Российский рынок акций

Индекс ММВБ вышел из консолидации вверх. Это произошло за счет одного эмитента - Сбербанка. Позитивом для нашего рынка является восстановление цен на нефть на фоне проблем в Венесуэле и жесткой позиции ОПЕК+ по сокращению добычи нефти, а также приостановка коррекции внешних фондовых индексов. Также позитивный импульс нашему рынку придало завершение расследования спецпрокурора Мюллера и его выводы, хотя долгосрочные последствия этих выводов могут привести к новым санкциям в отношении России.

В целом, состояние на нашем рынке акций можно охарактеризовать как хрупкий оптимизм, который может смениться пессимизмом в любой момент, поскольку рост индекса носит точечный характер. При сохранении позитивных факторов мы можем рассчитывать на движение индекса ММВБ в направлении 2540-2550 пунктов, тем более, что на этой неделе заканчивается квартал, а для конца квартала характерно явление ” Windows Dressing”, когда управляющие приводят свои портфели в порядок и осуществляют покупку акций компаний лидеров рынка, что может стать дополнительным фактором в пользу роста индекса по итогам недели.

( Читать дальше )

Кризис экономики США, увольнение Мэй

- 26 марта 2019, 10:52

- |

1. Запасы оптовых компаний в США в январе пополнялись самыми высокими темпами с конца 2012 года и выросли на 1,2%.

2. Кривая доходности по 10-летним казначейским облигациям США и трёхмесячным векселям в пятницу впервые с 2007 года продемонстрировала инверсию. Такая инверсия предшествовала каждой рецессии, начиная со Второй мировой войны.

3. Парламент Великобритании принял решение лишить премьер-министра Терезу Мэй контроля над процессом выхода из ЕС, что означает проведение голосований по альтернативным планам Brexit.

Кривая доходности перевернулась! Почему меня это должно волновать?

- 26 марта 2019, 08:32

- |

Bloomberg доходчиво и коротко объясняет все аспекты кривой доходности. Если вы в последнее время задумывались, что такое кривая доходности и почему США так обеспокоены её инверсией и снижением, вы не одиноки. В конце прошлого года запросы в Google “инверсия кривой доходности” взлетели до невиданных ранее уровней. Вот в чём весь сыр-бор.

1. Что такое кривая доходности?

Это способ показать разницу в процентах, которые получают инвесторы, покупая краткосрочные или долгосрочные долговые облигации. Чем дольше период ожидания, тем больше неопределённости, а значит инвесторы требуют больших процентов. Поэтому кривая обычно растёт вверх.

2. Что такое плоская и инвертированная кривая доходности?

Кривая доходности становится плоской, когда доходность краткосрочных и долгосрочных долговых обязательств становится почти равна. Когда доходность долгосрочных обязательств меньше, чем краткосрочных, кривая становится инвертированной (обратной).

( Читать дальше )

Цены нефти грозят снижением, несмотря на старания ОПЕК+ и смену политики ФРС

- 25 марта 2019, 10:20

- |

Прошедшая неделя была насыщенной важными событиями. Особенно выделялось заседание ФРС, подтвердившее поворот на смягчение монетарной политики. Это вызвало падение доллара и эйфорию покупок на фондовом рынке. Была подтверждена возникшая пауза в повышении ставки рефинансирования. Рынок экстраполирует эту паузу в ожидание по переходу на снижение ставок. Если неделю назад ожидалось, что в течение года ставка будет сохранена на текущем уровне с вероятностью Р=62% (месяц назад в 79%), то к концу прошедшей недели рынок оценивает вероятность сохранения ставки вплоть до начала 2020 года лишь в 33%. Оставшиеся 2/3 вероятности приходится на ожидание снижения ставки. Причем теперь рынок ждет не только снижения ее на 0,25% (Р=40%), но также и на 0,5% (Р=20%) и даже на 0,75% и более (Р=7%). От ФРС появляется также определенность в намерениях приостановить сокращение баланса регулятора. В мае темп сокращения баланса снизится до $15 млрд. в месяц, а в конце сентября ФРС планирует завершить сокращение баланса.

( Читать дальше )

Трамп на ужине у Мюллера. Обзор на предстоящую неделю от 24.03.2019

- 24 марта 2019, 22:17

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным, решения ФРС как в отношении перспектив повышения ставок, так и в отношении политики сокращения баланса оказались ниже рыночных ожиданий.

Доллар упал камнем на оглашении решения ФРС, но неопределенность по Брексит и провальные экономические данные стран, являющихся торговыми партнерами США, не позволили развить нисходящий тренд по индексу доллара.

Ключевые аспекты мартовского заседания ФРС:

— Прогнозы.

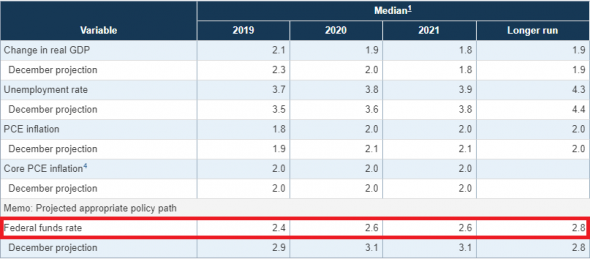

Экономические прогнозы пересмотрены на понижение незначительно, что подчеркивает контраст с кардинальным пересмотром прогнозов по повышению ставок:

( Читать дальше )

На американский рынок возвращается страх рецессии. Золото получило поддержку

- 24 марта 2019, 10:37

- |

Итоги заседания ФРС 20 марта подтвердили актуальность прогноза роста цены золота в среднесрочной перспективе. Степень смягчения риторики регулятора с начала 2019 г. превзошла ожидания рынка. После того как регулятор понизил прогноз повышения ставки в 2019 г. с 50 б.п. до 0, оценка вероятности снижения ключевой ставки в 2019 г. рыночными фьючерсами выросла с 32% до 47%. Цена золота быстро среагировала на изменение прогнозов ФРС — котировки обновили мартовский максимум до $1320 долл./унц.

Драйвером повышательного движения цены золота выступает наметившаяся тенденция к ослаблению экономического роста в США. На мартовском заседании ФРС пришлось понизить оценку темпов роста в США на 2019 г. с 2,3% до 2,1%, а в 2020 г. с 2% до 1,9%. Фискальные стимулы налоговой реформы исчерпывают свой потенциал прямого действия, ускорение экономики переходит в замедление. Предсказание рыночными фьючерсами снижение ставки в 2019 г. предвосхищает сдвиг монетарной политики на сторону смягчения, что благоприятно для драгоценных металлов.

( Читать дальше )

Количество долларов на планете растет. Сипа - тоже.

- 23 марта 2019, 19:52

- |

Свежие, хрустящие доллары исправно поступают в систему.

Поэтому, лично я не знаю ответ на вопрос:

( Читать дальше )

Тревожные сигналы для мировой экономики

- 23 марта 2019, 10:19

- |

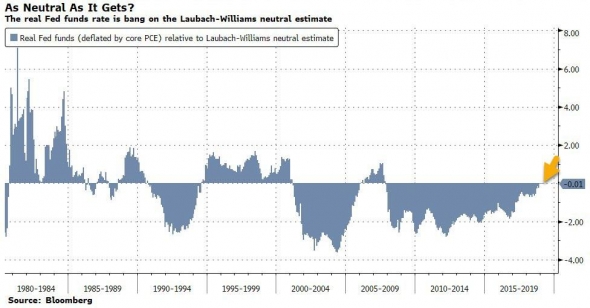

Значительное смягчение монетарной политики, озвученное ФРС в прошедшую среду (отказ от повышения ставок в этом году и сворачивание программы сокращения баланса в сентябре), имеет под собой достаточно веские основания. Так, разница между реальной ставкой денежного рынка (ставка ФРС за вычетом индекса инфляции core PCE) и оценкой реальной нейтральной ставки (т.е. отвечающей текущему экономическому состоянию США) на основе модели Laubach-Williams’а показывает их полное совпадение:

(Разница между реальной ставкой денежного рынка в США и оценкой реальной нейтрльной ставки на основе модели Laubach-Williams’а)

Таким образом, дальнейшее повышение ставки уже не выглядит обоснованным. При этом спред между 10-летними и 3-месячными трежерис ушел в отрицательную зону

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал