Блог им. Kitten

Трамп на ужине у Мюллера. Обзор на предстоящую неделю от 24.03.2019

- 24 марта 2019, 22:17

- |

По ФА…

Заседание ФРС

Заседание ФРС было голубиным, решения ФРС как в отношении перспектив повышения ставок, так и в отношении политики сокращения баланса оказались ниже рыночных ожиданий.

Доллар упал камнем на оглашении решения ФРС, но неопределенность по Брексит и провальные экономические данные стран, являющихся торговыми партнерами США, не позволили развить нисходящий тренд по индексу доллара.

Ключевые аспекты мартовского заседания ФРС:

— Прогнозы.

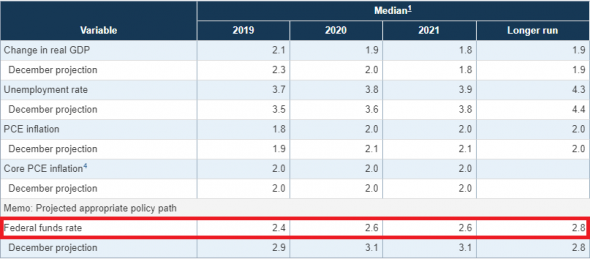

Экономические прогнозы пересмотрены на понижение незначительно, что подчеркивает контраст с кардинальным пересмотром прогнозов по повышению ставок:

Члены ФРС больше не ожидают повышения ставки в текущем году и, хотя нейтральная ставка сохранена на уровне 2,8%, на прогнозируемом горизонте ожидается всего одно повышение ставки в 2020 году.

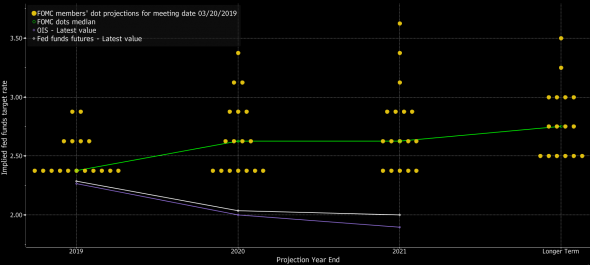

Точечные прогнозы членов поражают единством, 11 членов ФРС из 17 ожидают сохранение ставки неизменной в этом году, а 7 членов ФРС видят отсутствие повышения ставки в следующем году:

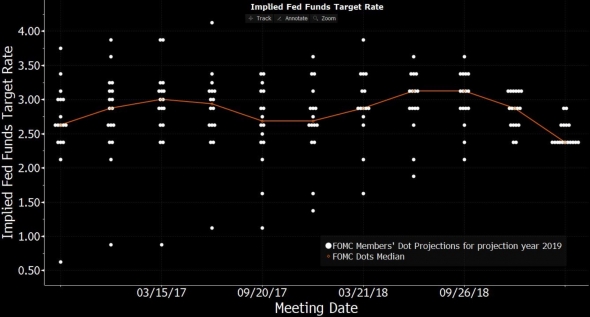

Точечные прогнозы членов ФРС по повышению ставки на этот год являются самыми низкими с момента прогнозирования траектории ставок после краха Леман Бразерс:

Прогнозы членов ФРС подтвердили ожидания участников рынка по окончанию цикла повышения ставок.

— Сопроводительное заявление.

Указание в отношении ставок не изменилось, «терпение» стало мантрой ФРС.

Оценка роста экономики США снизилась, особый акцент сделан на замедлении роста инфляции, что подтверждает отсутствие желания ФРС повышать ставки в обозримой перспективе.

— Планы по нормализации баланса.

ФРС завершит сокращение баланса в конце сентября, замедление сокращения баланса начнется в мае через уменьшение сокращения ГКО США до 15 млрд. долларов против 30 млрд. долларов ежемесячно на текущий момент.

В долгосрочной перспективе предпочтение будет отдано ГКО США на балансе.

Конечный баланс на конец сентября планируется выше необходимого, исходя из достаточности резервов:

Планируется некоторое время поддерживать размер баланса постоянным с последующим снижением резервов до необходимого уровня.

ФРС по-прежнему считает, что ограниченные продажи ипотечных облигаций могут быть уместны.

Долгосрочная структура портфеля ФРС пока не определена.

Ключевые моменты пресс-конференции Пауэлла:

— ФРС по-прежнему ожидает уверенный рост экономики США, но замедление мировой экономики, в частности Еврозоны и Китая, оказывает негативное влияние;

— Изменение планов по сокращению баланса не связано с денежно-кредитной политикой ФРС;

— Поступающие экономические данные не дают сигнала к изменению ставок ФРС в любую сторону, инфляция и занятость вблизи целей мандата ФРС, это прекрасный момент для «терпения»;

— Итоговой баланс ФРС составит 17% от ВВП против 25% от ВВП США в конце 2014 года после окончания программ QE, что будет немного выше 3,5 трлн. долларов;

— Рост зарплат не является мандатом ФРС, наш мандат – инфляция цен;

— Не вижу угроз для роста инфляции по причине роста зарплат;

— Наша цель по инфляции симметрична, и я не думаю, что мы с этой точки зрения достигли цели по росту инфляции, слабый рост инфляции – одна из главных причин «терпения» ФРС;

— Нельзя сейчас сказать, в какую сторону ФРС будет двигаться по ставкам, это должны сказать данные, прогноз позитивен.

Комментарии к решению ФРС почти излишни, но очевидно, что доверие к главному ЦБ мира подорвано, ФРС потерял независимость, а Пауэлл чувствует себя под взглядом Трампа как кролик перед удавом.

Ради справедливости нужно отметить, что взятие паузы в цикле повышения ставок уместно, но делать это нужно было в декабре, а не сейчас, но в декабре Пауэлл рассуждал о повышении ставок в 2019 году 2-3 раза, а изменение политики сокращения баланса отрицал наотрез.

По сокращению баланса изменения тоже могли бы быть логичными перед риском инверсии кривой доходности, т.е. задумываться об этом нужно было с прошлого года, но для этого не нужно было останавливать сокращение баланса, можно было начать реинвестировать в короткий конец ГКО США на фоне паузы в повышении ставок, что развернуло бы кривую вверх.

Вывод по заседанию ФРС:

Решения ФРС голубиные, ниже ожиданий рынка.

После мартовского заседания ФРС рынки стали ещё более уверенными в начале цикла снижения ставок с 2020 года.

В другой момент, при отсутствии опасений по торговым войнам и неопределенности по Брексит, доллар падал бы палками не один день после оглашения решения ФРС, а тренд индекса доллара развернулся бы на нисходящий в обозримой перспективе.

Но пока, с учетом общей ситуации, доллар сохраняет позиции, но следует ожидать разворот на нисходящий тренд в ближайшее время, при прорыве в переговорах с Китаем и наступлении ясности по Брексит.

На предстоящей неделе:

1. Brexit

Лидеры ЕС отвергли просьбу премьера Британии Мэй в переносе даты выхода Британии из ЕС на 30 июня, предоставив отсрочку до 22 мая, т.е. до начала выборов в Европарламент.

В случае отсутствии ратификации соглашения по разводу Брексит, достигнутого ранее, правительство Британии должно сообщить о своих планах по участию в выборах в Европарламент до 12 апреля, при согласии будет возможно более длительное продление статьи 50 о дате выхода Британии из ЕС.

Тереза Мэй заявила, что она не будет тем премьером, при котором выход Британии из ЕС будет отложен на длительный срок, что автоматически означает отставку при отсутствии ратификации соглашения по Брексит до 12 апреля.

На текущий момент голосов в парламенте Британии за соглашение Мэй нет.

Правительство Британии заявило, что голосование по соглашению Брексит запланировано на предстоящую неделю, но пройдет только в том случае, если будет уверенность в ратификации соглашения.

Инсайды на выходных об отставке Мэй были опровергнуты министрами Кабмина, хотя отставка Мэй очевидна, варьируется лишь её время, от немедленной замены до ухода через пару месяцев.

Решение об отставке премьера Мэй с заменой её кем-то из министров на временной основе может быть принято на заседании Кабмина Британии, назначенного на 13.00мск понедельника.

Но оптимизм в отношении отмены Брексит или, как минимум, проведения повторного референдума по Брексит, растет по мере роста голосов за петицию по отмене Брексит, некоторые министры Кабмина Британии открыто обсуждают сценарий отзыва Брексит, тогда как неделей ранее об этом не могло идти и речи.

Предстоящая неделя станет неделей хаоса по Брексит.

В парламенте Британии будут проведены сигнальные голосования по вариантам Брексит и, если большинство выступит за проведение повторного референдума, фунт уйдет стрелой в небо, евро за ним сразу или после заминки.

Более вероятно, что парламент заберет у Мэй контроль над Брексит, что в подавляющем количестве вариантов приведет к росту фунта, опасение вызывает лишь один вариант – проведение досрочных выборов в парламент Британии без принятия решения о проведении повторного референдума по Брексит.

2. Трампомания

Согласно утечке инфо, Трамп хочет увеличить обязательства Китая в отношении покупок продукции США в два-три раза и, если Китай на это согласится, может закрыть глаза на отсутствие структурных изменений в экономике Китая, что ранее считалось приоритетом США.

Изменение позиции Трампа свидетельствует о нарастании отчаяния вследствие замедления экономики США, Трамп уже не уверен в том, что у него получится сохранить намеченные темпы роста ВВП США не менее, чем 3% до президентских выборов 2020 года, не говоря об устойчивом росте фондового рынка к новым максимумам.

Минфин США Мнучин и торговый представитель США Лайтхайзер посетят Пекин на следующей неделе, вице-премьер Китая Лю намерен нанести ответный визит в США 3 апреля, в случае успеха переговоров подписание торгового соглашения между Трампом и Си Цзиньпином ожидается в конце апреля.

Трамп продолжает угрожать повышением пошлин на 25% на импорт авто ЕС.

Трамп заявил, что ему неинтересно предложение ЕС о взаимном снижении пошлин до нуля на импорт авто, но автопроизводители ЕС могут избежать повышения пошлин США в случае, если будут открывать заводы в США.

Специальный прокурор Мюллер представил отчет по расследованию связей команды Трампа с РФ в пятницу, в воскресенье краткие выводы должны быть переданы Конгрессу.

Согласно утечкам инфо, Мюллер не планирует выдвигать обвинений против Трампа, что, безусловно, должно стать облегчением для президента США.

Но демократов не устраивают краткие выводы, они намерены добиваться публикации отчета полностью и, если в нем будут предпосылки для продолжения уголовного преследования Трампа, то Пелоси настроена продолжать расследование в комитетах Конгресса.

Отчет Мюллера, безусловно, оставит след на рыночных движениях на предстоящей неделе.

3. Экономические данные

На предстоящей неделе главными данными США станут ВВП США за 4 квартал в финальном чтении, инфляция потребительских расходов, личные доходы и расходы, исследование настроений потребителей по версии СВ и Мичигана, отчеты по сектору строительства.

По Еврозоне следует отследить индекс Германии IFO и рост инфляции в странах Еврозоны за март в первом чтении.

Динамика фунта продолжает находиться в полной зависимости от Брексит.

Блок данных во главе с ВВП Британии будет опубликован в пятницу, но экономические данные Британии не имеют значения для инвесторов до тех пор, пока нет определенности по Брексит.

Для активов Китая и общего аппетита инвесторов мира к риску главными остаются переговоры США и Китая по торговле.

— США:

Вторник: закладки новых домов, разрешения на строительство, исследование настроений потребителей по версии СВ;

Среда: торговый баланс;

Четверг: ВВП США за 4 квартал в финальном чтении, недельные заявки по безработице, незавершенные сделки по продажи жилья;

Пятница: инфляция потребительских расходов, личные доходы и расходы, PMI Чикаго, продажи жилья на первичном рынке, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс Германии IFO;

Четверг: инфляция цен потребителей в Испании и Германии;

Пятница инфляция цен потребителей во Франции и Италии, отчет по рынку труда Германии.

4. Выступления членов ЦБ

После заседания ФРС свою позицию пояснили только ультра голуби Кашкари и Буллард.

Кашкари заявил, что он поддержал мартовское решение ФРС, Буллард рассчитывает, что слабость роста экономики США будет временной, а кривая доходности ГКО скоро распрямится.

На предстоящей неделе ожидаются массовые выступления членов ФРС, самым интересным из которых может стать конференция вице-президента ФРС Клариды в среду.

Слабые данные Еврозоны подтверждают правильность запуска стимулов ЕЦБ, эксперты начинают говорить о том, что завершение программы QE в декабре прошлого года было ошибкой.

Но, согласно утечке инфо, Драги в ходе саммита заверил лидеров ЕС о низких рисках рецессии.

Участники рынка будут ждать выступление Драги в среду для прояснения будущих шагов ЕЦБ и оценки перспектив роста экономики Еврозоны.

-----------------------------

По ТА…

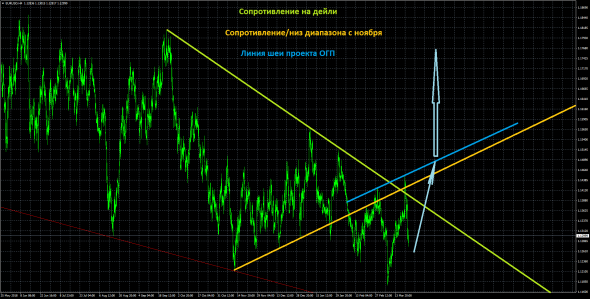

Самым очевидным вариантом при ложном проколе сопротивления на дейли и последующем развороте от него является падение евродоллара до поддержки на старших ТФ:

Тем не менее, на часах евродоллара есть проект ОГП:

Который пока имеет шанс на исполнение при появлении «попутного» ФА, к примеру, устранение неопределенности по Брексит.

-----------------------------

Рубль

Отчеты по запасам нефти порадовали быков, как и решение ФРС.

Baker Hughes сообщил о падении количества нефтяных вышек до 824 против 833 неделей ранее.

Но бегство от риска на фоне роста доллара не позволило продолжить восходящее движение.

По ТА нефть находится в рамках паттерна ОГП, при ускорении роста доллара не исключен ретест линии шеи:

ЦБ РФ оставил ставку без изменений и анонсировал возможность снижения ставки в текущем году по причине ожиданий снижения инфляции.

Набиуллина заявила, что повышений ставки, сделанных в прошлом году, достаточно для сдерживания роста инфляции.

Тем самым, ЦБ РФ выступил против дальнейшего роста рубля.

Долларрубль достиг поддержки и развернулся вверх:

-----------------------------

Выводы:

Голубиное решение ФРС окончательно лишило доллар собственных драйверов для роста, но опасения в отношении перспектив роста мировой экономики, сохранение страхов торговых войн, неопределенность по Брексит не позволили доллару развить нисходящее движение.

Прогресс в отношении переговоров с Китаем, устранение неопределенности по Брексит должны привести к среднесрочному развороту тренда доллара вниз, ключевыми станут ближайшие две недели.

Дедлайн для выбора пути парламентом Британии по Брексит наступит 12 апреля, переговоры США и Китая могут завершится на неделе с 1 апреля, дата встречи Трампа и Си Цзиньпина для подписания торгового меморандума/соглашения может быть обнародована после визита вице-премьера Лю в Вашингтон 3 апреля.

Отчет по рынку труда США будет опубликован 5 апреля, качество отчета мало повлияет на ожидания по повышению ставки ФРС, но может нивелировать опасения инвесторов в отношении рисков рецессии в США и, как ни странно, во второй реакции привести к развороту доллара вниз, т.к. сохранение роста экономики США повысит шансы восстановления экономик стран, торговых партнеров США.

На предстоящей неделе хаос, более вероятно, сохранится.

Петиция за отмену Брексит, набравшая наибольшее количество голосов за всю историю, предполагает простой выход в качестве голосования парламента Британии за проведение повторного референдума по Брексит с продлением статьи 50 о дате выхода Британии из ЕС как минимум до конца года.

Но евроскептики-тори и партия DUP вряд ли спокойно воспримут данный вариант и могут инициировать замену премьера или поддержать соглашение Мэй по Брексит.

Это повышает шансы как ратификации соглашения Мэй о разводе, так и риски досрочных выборов в парламент Британии в случае отсутствия достаточного количества голосов, ибо правящая коалиция Мэй уже не имеет большинства в парламенте.

При проведении сигнальных голосований в парламенте Британии по вариантам Брексит ключевым станет голосование по повторному референдуму Брексит, фунт может оказаться под сильным нисходящим давлением в случае, если данное предложение не будет поддержано большинством.

Среди других событий в фокусе рынка будут переговоры с Китаем, выступления членов ФРС, экономические данные и, конечно, отчет специального прокурора Мюллера о связях команды Трампа с РФ.

Хотя по силе влияния на рынки вряд ли что-то сравнится с дебатами в парламенте Британии.

---------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций.

Рассмотрю возможность покупки евродоллара в рамках проекта паттерна ОГП с учетом ФА и ТА на мелких ТФ.

На росте евродоллара без наличия достаточных поводов по ФА для разворота возможно открытие шортов.

Планирую лонги евродоллара при падении к поддержке на старших ТФ, хотя достижение поддержки на предстоящей неделе маловероятно.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

)

Ну а иначе как… Любовь это!

Смущаете)

Думал, что один тут с «неразделённой...», а здесь пол смартлаба вздыхателей..

Спасибо за хорошее настроение)

Без рукоприкладства, плиз.

Благодарю!

Благодарю!

Отчет уже вышел и, хотя выводы благоприятны для роста доллара и аппетита к риску, позитив будет пипсовым, ибо Мюллер не признал Трампа свободным от обвинения в препятствовании правосудию, демократы всё равно будут требовать полной публикации отчета, которая приведет к обратке, но тоже вряд ли сильной.

Ничего хорошего сие не сулит, на бегство от риска.

Но я не считаю, что геополитика такого рода может привести к долгосрочной реакции.

Звезды знают ответ. Кто в моей бесплатной рассылке, они в теме.

Остальные в потемках. Тьме кромешной.

)))))))))))))

И зачем так пугать?)

Могли бы отдохнуть до пн, 15-го.

Я бы на месте долларрубля разворачивалась вверх.

Могут ретеснуть красную поддержку при позитиве по Брексит при падении доллара, но ниже маловероятно

Голосования по всем возможным вариантам Брексит (их 7 штук) для понимания, за какой вариант есть большинство

Привет, солнышко!)

И тебе спасибо!)

Лика… Возможность отмены Брексита Вами рассматривается...?

Есть шанс проведения повторного референдума, прямой отмены не ожидаю.