SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФРс

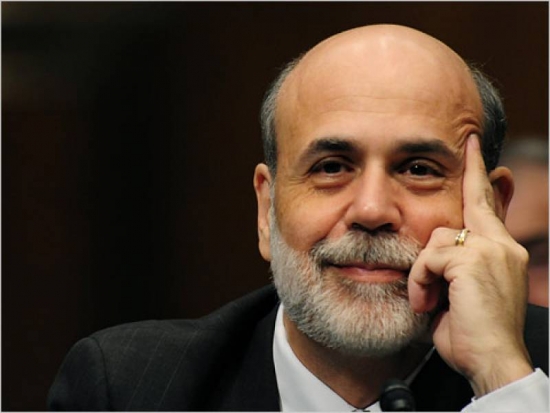

Бернанке: в настоящий момент у нас нет планов увеличивать выкуп облигций

- 14 июля 2011, 21:45

- |

- Бернанке сказал сегодня Конгрессу, что ФРС пока не готова проводить QE3 для того, чтобы стимулировать экономику

- Председатель банковского комитета Сената, демократ из Южной Дакоты, Тим Джонсон спросил Беню: «почему бы ФРС новую программу стимулирования экономики прямо сейчас ибо экономика слабая а безработица растет?»

- Беня сказал, что ФРС сидит и смотрит — а восстановится ли экономика самостоятельно?

- Текущая ситуация в экономике более сложная, чем в прошлом августе, когда они начали QE2. Инфляция выше. Инфляционные ожидания близки к цели.

- комментировать

- Комментарии ( 14 )

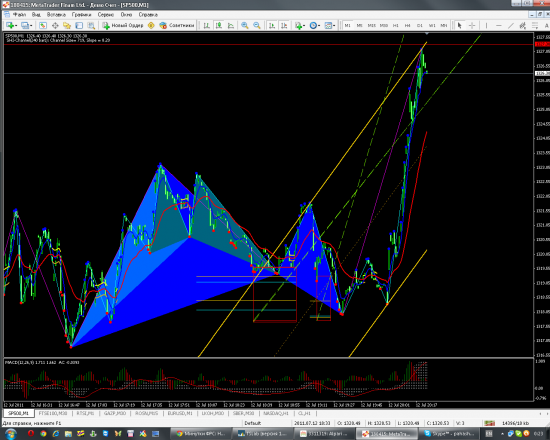

QE3 On/Off Бернанке говорит ФРС не готовы к принятию мер.

- 14 июля 2011, 20:04

- |

Если вчера на выступлении господина председателя риск-активы хватали, как горячие пирожки перед концом светом, то сегодня продают, но как и вчера ничего серьезного, лишь словесные выстрелы Бернанке. Вкратце что было вчера: “Остается возможность, что недавний экономический спад может оказаться более длительным, чем ожидалось, и что дефляционные риски могут возникнуть вновь, что подразумевает необходимость дополнительных стимулов”. После это я выпустил статью “Бернанке готов снова запустить вертолет или словесные интервенции хитрого дядюшки”. Сегодня настойчивые и злые члены сената США так утомили дядю Беня вопросами, что тот сказал следующее: “На данный момент мы не готовы принять дальнейшие меры. Bernanke Says: Fed Not Proposing a New Round of QE”. По сути ни вчера ни сегодня ничего конкретного сказано не было, и шансы на новый раунд количественного смягчения и вчера и сегодня одинаковы.

Речь председателя ФРС Бена Бернанке 14.07.2011г.

- 14 июля 2011, 18:46

- |

- В настоящее время мы не готовы принимать дальнейшие меры по отношению к экономике

- Слабость рынка жилья оказывает давление на восстановление

- Восстановление экономики представляется довольно хрупким

- Дефолт разрушит доверие инвесторов к США

- Кредитование потребителей и малого бизнеса остается сдержанным

- Потребительское доверие остается низким

- Европейские долговые проблемы — фактор риска для американской экономики

- Прямая уязвимость США перед лицом европейских долговых проблем не слишком велика

- Бернанке повторил, что в ближайшее время новые покупки облигаций не планируются

P.S. - Доллар США вырос на фоне заявления Бернанке о том, что в настоящее время увеличение стимула не планируется

- Котировки нефтяных фьючерсов снизились после комментариев Бернанке относительно стимула экономики

- Американские фондовые индексы сдают набранные ранее позиции после комментариев Бернанке

( Читать дальше )

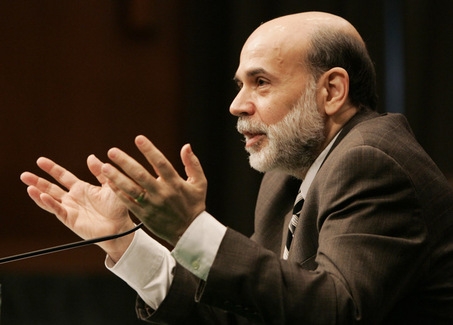

Чем плох БеБе? Быстренько.

- 14 июля 2011, 10:12

- |

Я не очень люблю писать короткие интрадейные посты, но тут выступил Бернанке, я послушал комментарии аналитиков, почитал комменты простых инвесторов, трейдеров, и не удержался. Ненавижу несправедливость поэтому...

В общественном сознании давно укоренилась мысль, что нами правят исключительно аморальные, алчные, тупые ублюдки. Это относится как к политике так и к экономике. Откуда взялась эта идея это серьезная тема, не интрадейная, поэтому об этом не будем. Замечу лишь, что я не являюсь сторонником этой чудной мысли. Вернемся к БеБе. Он сказал, что точно определить дальнейшее развитие ситуации проблематично (кто не согласен — пишите, аргументы тока не забываем), но мы готовы к обоим сценариям, далее конкретизировал по методам реакции ФРС в зависимости от сценария развития событий. С чем тут спорить? В чем он не прав? Но опять достают пережеванную байду про то, что QE2 была бесполезной. QE2 поддержало финансовые рынки, которыми кормится финансовый сектор и широкие слои населения. Это что ничего не значит? Финансовый сектор наиболее капитализированный сектор экономики + это кровеносная система любой современной экономики. Забота о сбережениях населения это тоже ничего не значит? Об основной проблеме современной экономики я писал в предыдущих постах и с этой проблемой в рамках существующей политэкономической модели регуляторы ничего не смогут сделать. (Кто не согласен. Welcome, с аргументами и по существу).

( Читать дальше )

В общественном сознании давно укоренилась мысль, что нами правят исключительно аморальные, алчные, тупые ублюдки. Это относится как к политике так и к экономике. Откуда взялась эта идея это серьезная тема, не интрадейная, поэтому об этом не будем. Замечу лишь, что я не являюсь сторонником этой чудной мысли. Вернемся к БеБе. Он сказал, что точно определить дальнейшее развитие ситуации проблематично (кто не согласен — пишите, аргументы тока не забываем), но мы готовы к обоим сценариям, далее конкретизировал по методам реакции ФРС в зависимости от сценария развития событий. С чем тут спорить? В чем он не прав? Но опять достают пережеванную байду про то, что QE2 была бесполезной. QE2 поддержало финансовые рынки, которыми кормится финансовый сектор и широкие слои населения. Это что ничего не значит? Финансовый сектор наиболее капитализированный сектор экономики + это кровеносная система любой современной экономики. Забота о сбережениях населения это тоже ничего не значит? Об основной проблеме современной экономики я писал в предыдущих постах и с этой проблемой в рамках существующей политэкономической модели регуляторы ничего не смогут сделать. (Кто не согласен. Welcome, с аргументами и по существу).

( Читать дальше )

Рынок растет после заявления Бернанке

- 13 июля 2011, 18:40

- |

Бернанке в Конгрессе сегодня сказал:

- ФРС готова принять дополнительные меры, включая покупку большего количества казначейских облигаций, если экономика столкнется с опасностью стагнации.

- Фьючерс на РТС вырос после этой заявы на 3000 пунктов.

- Дословно: «остается вероятность того, что последняя слабость экономики будет более устойчивой, чем ожидалось и дефляционные риски могут вновь появиться, создавая необходимость для дальнейшей монетарной поддержки»

Речь председателя ФРС 13.07.2011г.

- 13 июля 2011, 18:16

- |

- Темпы восстановления экономики пока остаются скромными

- Слабость восстановления отчасти обусловлена временными факторами

- Цены на нефть стабилизируются, что ослабляет давление на домашние хозяйства

- Темпы восстановления ускорятся в течение следующих кварталов

- Бернанке повторил, что рост ВВП в 2011 г, вероятно, составит 2,7%-2,9%

- Бернанке повторил, что рост ВВП в 2013 г, вероятно, составит 3,5%-4,2%

- Уровень безработицы будет снижаться медленно

- Уровень безработицы в 4-м кв, вероятно, составит 8,6%-8,9%

- Потребительские расходы имеют ключевое значение для темпов восстановления

- Расходы домохозяйств должны вырасти в среднесрочной перспективе

- Рост инфляции, вероятно, носит временный характер

- ФРС прогнозирует значительное замедление инфляции во втором полугодии

- Программа покупки облигаций снизила стоимость заимствований

- Мы продадим наш портфель ценных бумаг, когда позволят обстоятельства

- ФРС готова соответствующим образом реагировать на ситуацию

- У ФРС есть дополнительные инструменты для оказания поддержки экономике

- Процентные ставки будут оставаться исключительно низкими в течение продолжительного периода

- Споры о долговом лимите пока не повлияли на цену казначейских облигаций

- Спрос на казначейские облигации будет поддерживаться неопределенной ситуацией в Европе

- Китай и экономики развивающихся стран обеспечивают спрос на сырье

- Высокие цены на сырье, вероятно, приведут к росту предложения

- Рынки устойчивы, несмотря на потрясения на Ближнем Востоке, в Японии и Европе

- Уязвимость европейских банков перед лицом проблем Греции и Ирландии вызывает обеспокоенность

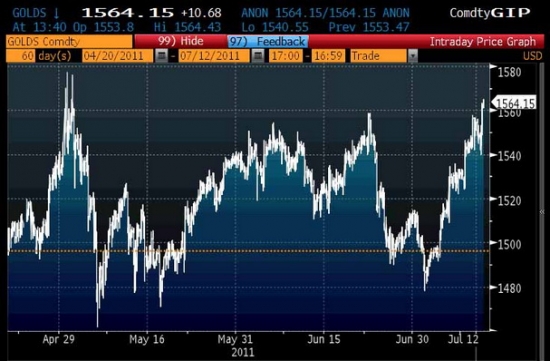

Минутки ФРС: Некоторые члены FOMC думают о возможности QE3.

- 12 июля 2011, 22:21

- |

Вышли только что протоколы июньского заседания ФРС. Риск растет в цене после протоколов ФРС, посмотрите на золото. Руководители ФРС решили занять выжидательную позицию. Несколько членов комитета говорили о возможности дальнейшего смягчения политики, если экономический рост замедлится. Несколько членов комитета ссылались на инфляцию как на возможную причину более скорого ужесточения политики. Руководители ФРС обозначили конкретные шаги, которые должны быть предприняты, когда начнется осуществление стратегии выхода. Обсуждение стратегии выхода ФРС из мягкой политики вовсе не означает, что это скоро произойдет. Руководители ФРС планируют, что первым шагом будет прекращение реинвестирования средств, полученных от ценных бумаг. Все члены руководства ФРС, кроме одного, достигли согласия относительно ключевых элементов стратегии выхода. ФРС понизила прогноз для экономики и повысила прогноз для безработицы.

Почему бы США не упразднить ФРС?

- 10 июля 2011, 00:01

- |

Почему? Это ведь решит все проблемы — искуственно созданных долгов станет меньше.

Все кто не верит в заговор, ответьте (аргументированно) на вопрос.

Доп. вопрос: по-вашему, Кеннеди, Линкольн и Джексон дурачками были?

Все кто не верит в заговор, ответьте (аргументированно) на вопрос.

Доп. вопрос: по-вашему, Кеннеди, Линкольн и Джексон дурачками были?

Золото Форта Нокс оказалось поддельным

- 04 июля 2011, 15:50

- |

Много слышал об этом из разных источников, и вот попалась отличная статья на эту тему. Тему двинул Китай. Еще бы — ему досталась партия слитков, которая состояла из слитков вольфрама, покрытых тонким слоем настоящего золота.

Статья из газеты “PRESS Core”, Канада от 03 июня 2011 г.

«Clintons and Federal Reserve bankers linked to fake gold in Fort Knox.»

В октябре 2009 года министерство финансов США из хранилища, расположенного в форте Нокс, отправило в Китай партию золотых слитков (5600 слитков по 400 унций (11.3 кг)). Страны регулярно отгружают и получают золото для того чтобы заплатить долги и выровнять торговый баланс. Большая часть золота в мире обменивается и хранится в депозитариях под наблюдением специальной организации — Лондонской ассоциации участников рынка драгоценных металлов (London Bullion Market Association — LBMA).

Когда партия была получена, китайское правительство приказало провести специальную проверку чистоты и веса золотых слитков, поскольку Китай — крупнейший иностранный держатель ценных бумаг американского Казначейства.

( Читать дальше )

Статья из газеты “PRESS Core”, Канада от 03 июня 2011 г.

«Clintons and Federal Reserve bankers linked to fake gold in Fort Knox.»

В октябре 2009 года министерство финансов США из хранилища, расположенного в форте Нокс, отправило в Китай партию золотых слитков (5600 слитков по 400 унций (11.3 кг)). Страны регулярно отгружают и получают золото для того чтобы заплатить долги и выровнять торговый баланс. Большая часть золота в мире обменивается и хранится в депозитариях под наблюдением специальной организации — Лондонской ассоциации участников рынка драгоценных металлов (London Bullion Market Association — LBMA).

Когда партия была получена, китайское правительство приказало провести специальную проверку чистоты и веса золотых слитков, поскольку Китай — крупнейший иностранный держатель ценных бумаг американского Казначейства.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал