ФЬЮЧЕРСЫ

Социономический обзор: Одержимость оружием

- 26 февраля 2015, 19:25

- |

Алан Холл, июнь 2014, www.socionomics.net, перевод Ильгиз Кутузов

23 апреля губернатор штата Джорджия Нейтан Дил подписал законопроект №60, внесённый палатой представителей – Закон о защите безопасного ношения оружия от 2014 г. Согласно новому закону, жители Джорджии имеют право на скрытое ношение оружия в «барах, церквях, школьных зонах, общественных зданиях и отдельных частях аэропортов». Благодаря данному документу, принятому подавляющим большинством в палате представителей и сенате штата, Джорджия становится одним из первых штатов, ослабивших контроль за оружием. Оппоненты окрестили его «законом об оружии везде». Старший консультант группы «Американцы за ответственные решения», выступавшей против законопроекта, сказал: «Губернатор Дил в день подписания заявил, что «это отличный день, чтобы вновь заявить о наших свободах… Вторую поправку нельзя считать чем-то второстепенным. Она всегда должна быть на переднем плане».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Социометрика: Применение Социономики в социальном прогнозировании

- 26 февраля 2015, 19:19

- |

Стандартная модель Социологии против Социономики

Последние выпуски Теоретика волн Эллиотта совместно с задокументированными исследованиями в Социономики продемонстрировали, что финансовые, экономические, политические и культурные новости не влияют на движения вверх или вниз на фондовом рынке. Эти новости, даже если знать их заранее, не помогут в предсказании движения фондового рынка. Основная идея причинности в Стандартной модели Социологии упрощенно заимствована из физики и состоит в том, что социальные действия вызывают реактивные изменения в социальном настроении и это не подходит для понимания происхождения действия на финансовом рынке. Я ставлю термин внешний в кавычки, потому что нет такой вещи как внешнее социальное действие, все в обществе переплетается со всем остальным. Скачок процентных ставок или изменение в экономической деятельности не является внешним потрясением, однако это интимный аспект социальной динамики.

( Читать дальше )

Российский рынок, технический взгляд, никакой геополитики!!!

- 26 февраля 2015, 15:36

- |

Всем доброго дня!!!

Прошла неделя с моего последнего общественного обзора российских фьючерсов. В очередной раз убеждаюсь, что если смарт мани тарили рынок в определенном направлении, то никакое понижение рейтинга или другие новости не смогут глобально поменять их планы.http://smart-lab.ru/blog/237726.php

Я все так же остаюсь при мнении, что данный восходящий тренд всего лишь локальный. И мега роста в 2015 ждать не стоит, но для нас трейдеров, даже такие мини тренды, являються возможностью зароботка, главное правильно ими воспользоваться ;)

Во фьючерсе РТС после небольшой коррекции и консолидации 24-25 февраля, мы наблюдаем дальнейшее восходящее движение. Ближайшее сопротивление 93000 после прохода которого дорога откроется к диапазону 105000, где я и предполагаю будет экспирация мартовского контракта.

( Читать дальше )

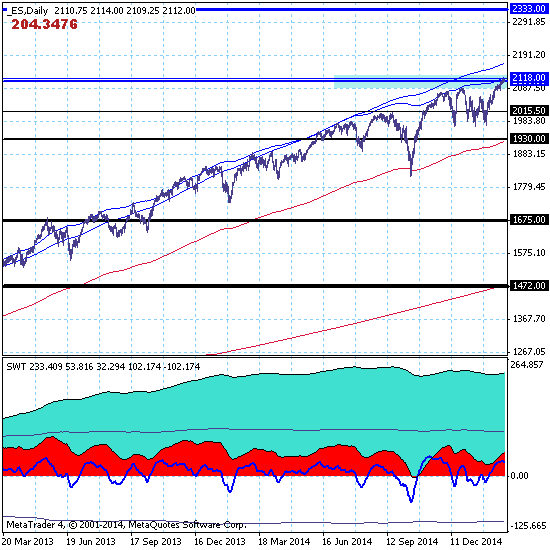

S&P 500. Снова начинаем продавать Америку

- 26 февраля 2015, 11:54

- |

Технический анализ трендов и прогноз для позиционной торговли.

(Анализ проведен на примере фьючерсного контракта на S&P500)

Основной тренд сохраняет направление вверх с технической целью на уровне 2630.

Основной тренд сохраняет направление вверх с технической целью на уровне 2630.Долгосрочный тренд остается в фазе боковой коррекции с уточненным коррекционным каналом 1930.00-2108.00. Рынок тестирует зону верхней границы канала.

Среднесрочный тренд восходящий, с целью на уровне среднесрочного сопротивления 2108.00. Рынок торгуется в пределах доверительного интервала среднесрочной цели (выделено цветом). Краткосрочный тренд также восходящий с целью. движения, определяемой трендами старших уровней иерархии (техническая цель — уровень сопротивления 2118.00).

Рост рынка в рамках трендов старших уровней иерархии приостановлен в зоне среднесрочной цели боковой локальной коррекцией в канале 2096.25-2112.50, границы которого определяют ключевые уровни рынка.

Прорыв верхней границы канала продолжит с выходом за пределы доверительного интервала цели среднесрочного роста продолжит рост котировок в рамках долгосрочного восходящего тренда с целью на уровне 2333.00.

( Читать дальше )

Российский фондовый рынок продолжает показывать слабость.

- 25 февраля 2015, 20:08

- |

В среду российский фондовый рынок продолжил в негативном ключе отыгрывать понижение суверенного рейтинга от агентства “Moody’s”. Ещё во вторник, эксперты компании «Ай Ти Инвест» отмечали, что подобная новость несёт в себе более долгосрочные риски, поэтому отыгрываться инвесторами она будет явно не один день. Дополнительное существенное давление на российские индексы в среду оказали акции “Газпрома”, которые просели по итогам дня почти на 3%. Если “Навтогаз” Украины не внесёт очередную предоплату в течение трёх рабочих дней, то поставки газа со стороны “Газпрома” могут быть приостановлены. В ближайшие пару дней, до прояснения ситуации, акции “Газпрома” могут и дальше находиться под давлением продавцов.

Российский рубль в среду при стабильных ценах на нефть сумел отыграть часть потерь и укрепился почти на 1.5%. Поддержку российской валюте оказал период налоговых выплат, поэтому делать ставку на дальнейшее существенное укрепления рубля сейчас не стоит. Риски геополитики сейчас по-прежнему остаются высокими, это можно судить по тем же CDS (страховкам от дефолта на Россию), поэтому премия за геополитику в пределах 10%, заложенная в рубле, в ближайшее время вряд ли начнёт исчезать. В среду Минфин провёл очередной аукцион по размещению ОФЗ с погашением 29 января 2020 года, который также можно назвать позитивным для рубля. Всего было продано бумаг на общую сумму 10 млрд. рублей по номиналу при спросе в 25 млрд 603 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу. Выручка от аукциона составила 9 млрд 390 млн рублей. Цена отсечения была установлена на уровне 92,95% от номинала, что соответствует доходности 13,53% годовых. Причин для укрепления рубля до отметок 55-60 в паре с долларом, пока на горизонте нет.

( Читать дальше )

YM (mini-size DOW) @ GC - Gold (XAUUSD) @ CL (Нефть) @ Анализ 6B (GBP/USD) @ Анализ 6Е (EUR/USD)

- 25 февраля 2015, 03:59

- |

Вебинар FORTS Life 18.02.2015

- 24 февраля 2015, 16:24

- |

Напоминаю, завтра у нас состоится «Утрення Планерка», где мы обсудим текущую ситуацию на рынке и составим торговый план на день. Старт в 10-00 по моск. времени!!!

>>> Wall Street on-line | Trading Platform

- 24 февраля 2015, 10:40

- |

Выбрать рубрику из списка ниже и видео откроется c нужной минуты.

- Новости

- Рейтинг публичных трейдеров

- S&P 500

- FESX

- FDAX

- RTS

- USD/RUR+СПОТ

- EURO

- GBP/USD

- LIGHT SWEET CRUDE OIL

- GOLD

- Открытые лекции в марте - не пропустите >

- Revers Chart — Video Tutorial >

- Акция к 23 февраля — поспешите получить скидку >

Игра в нефть. Почему нефтяные цены не всегда подчиняются рыночным законам

- 23 февраля 2015, 23:06

- |

Падение цен на нефть одна из самых обсуждаемых тем. Экономисты, политики, да и просто обычные люди выдвигают различные версии причин столь резкого и неожиданного снижения, и пытаются понять, что будет с нефтяными ценами дальше. Между тем нефть едва ли не единственный в мире товар, который с момента появления на рынке далеко не всегда подчиняется рыночным законам.

В июле 2014 года нефтяные цены наперекор всем рыночным постулатам ушли в глубокое пике. Мировой спрос на нефть продолжал расти, квоты ОПЕК не увеличивались, а падение цен всего за полгода составило 60%. Цены упали не только вопреки фундаментальным (спрос--предложение) законам рынка, но и законам здравого смысла.

Еще недавно считалось аксиомой, что любое напряжение обстановки в нефтяном регионе автоматически ведет к росту цен на нефть. Так было во время войны Судного дня в 1973-м, иранской революции в 1980-м и захвата Кувейта Ираком в 1990-м. Так было и в 1861 году, когда нефтяной бум в США совпал по времени с войной Севера и Юга.

( Читать дальше )

В преддверии “ЧЁРНОГО ВТОРНИКА”

- 23 февраля 2015, 14:50

- |

Худшее пока не позади, и отыграть весь негатив ещё придётся. В ночь с пятницы на субботу, второе из трёх международных рейтинговых агентств “Moody’s” понизило суверенный кредитный рейтинг России до “спекулятивной” категории. Согласно инвестиционным декларациям, пока два из трёх агентств, продолжали удерживать рейтинг России в инвестиционной категории, зарубежные фонды имели право инвестировать в различные долговые инструменты данной страны, теперь такой возможности у них нет, и фондам придётся распродавать многие российские активы.

Последствия данного решения от агентства “Moody’s” будут в негативном ключе отыгрываться инвесторами явно не один день. Не стоит забывать, что если страна теряет “инвестиционный” рейтинг, то и вслед за этим, автоматически, теряют инвестиционный рейтинг почти все российские компании. Учитывая тот факт, что корпоративный долг в несколько раз больше государственного, последствия не только для многих компаний, но и для российской валюты будут не радужные. В ближайшее время с российских компаний может быть востребован возврат долгов в размере 25-30 млрд. долларов, что создаст очень сильное давление на российскую валюту. Если учесть, что внешние рынки капиталов российским компаниям давно уже закрыты, то кроме правительства им помочь никто не сможет, а значит ЗВР (золото валютные резервы) начнут таять ещё стремительней. Также не стоит забывать, что теперь Россию могут исключить из международного индекса MSCI, и этот фактор тоже будет заранее закладываться в котировки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал