Фондовые индексы

Фондовые рынки продолжают рост на фоне рецессия в Германии и Сингапуре,

- 12 сентября 2019, 10:31

- |

Американский фондовый рынок по итогам торгов среды продемонстрировал существенный рост, индекс DOW 30 27137,04 (227,61 0,85%), индекс S&P 500 3000,91 (21,52 0,72%). Фьючерс S&P 500 на открытии торгов четверга торгуется в районе 3009 пунктов. После обнародования информации о появлении исключений в список товаров из США, на которые будут вводиться дополнительные пошлины со стороны КНР, президент США принял решение отложить на 2 недели введения новых пошлин.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Волновой анализ EUR/USD

- 08 сентября 2019, 07:53

- |

Таймфрейм: 4H

В прошлом месяце поспешил с завершением конечной диагонали [c], и поэтому до сих пор держу лонги почти с 1.12. :o) Вероятно, эта конечная диагональ завершилась только в этом. Если это так, то сейчас формируются заходные (волны (i)-(ii) в новом большом аптренде с минимальной целью 1.18, и более глобальной 1.6+. Цели для волны (ii) есть на графике в виде зеленых фиб.

Ежедневные обновления часовиков и ниже: 89WAVES: FOREX

Старшие степени: https://vk.com/wall-124328009_13670

Ещё старше: https://vk.com/wall-124328009_9324

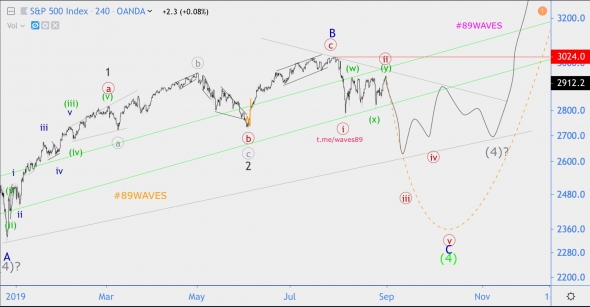

Волновой анализ индекса S&P500

- 02 сентября 2019, 09:32

- |

Таймфрейм: 4H

Согласно основной гипотезе, сейчас продолжает развиваться волна (4). Она принимает форму плоскости или треугольника. Оба каунта схематично изображены на графике. Подтверждение гипотезы — пробой зеленого канала вниз. После завершения формации в волне (4), я предполагаю увидеть новые исторические верхи по индексу. Но перед ними мы увидим цену в диапазоне от 2200 до 2600 почти наверняка

S&P500 - "пинг понг" продолжается

- 30 августа 2019, 20:57

- |

SPX зажат в боковике с границами 2840-2940, противоречивый новостной фон, твиты Трампа не дают покоя инвесторам, однозначно сейчас время для спекулянтов.

Открывшись в положительной зоне, в течении дня весь рост сегодня сдули, учитывая что находимся у верхней границе, рекомендуем открывать сделку SHORT с целью снижения к нижней границе — 2840

Группа в телеграме - t.me/gdemarza

TradingView - https://ru.tradingview.com/u/ThereIsMargin/

Волновой анализ EUR/USD

- 08 августа 2019, 11:12

- |

Таймфрейм: 45M

Ровно как и предсказывалось месяц назад (https://vk.com/wall-124328009_14493), евро завершило конечную диагональ в волне [c] of «2» и начало волну «3» с целями 1.6+++.

Ежедневные обновления часовиков и ниже: 89WAVES: FOREX

Старшие степени: https://vk.com/wall-124328009_13670

Ещё старше: https://vk.com/wall-124328009_9324

( Читать дальше )

Волновой анализ индекса S&P500

- 02 августа 2019, 14:15

- |

Таймфрейм: 45M

Продолжаю считать развитие заходных в волне (5) of [5] самым вероятным вариантом по сипи. Структура на мелких правда не особо очевидная, но однозначно восходящая. Не факт, что с текущих, есть вероятность, что и области 2840+-.

Волновой анализ EUR/USD

- 08 июля 2019, 15:14

- |

Таймфреймы: 30M и 4H

Формируется (v)-ая волна в составе конечной диагонали [c] of «2». Цель по нормам — красная фиба; по правилам — пробить уровень окончания волны (iii), но не пробивать красный уровень.

Ежедневные обновления часовиков и ниже: 89WAVES: FOREX

Старшие степени: https://vk.com/wall-124328009_13670

Еще старше: https://vk.com/wall-124328009_9324

( Читать дальше )

Волновой анализ индекса S&P500

- 02 июля 2019, 17:00

- |

S&P 500 (#SPX)

Таймфреймы: 4H и 45M

Согласно плану (https://vk.com/wall-124328009_13779). Сейчас развиваются заходные в волне «3». Минимальная цель по нормам для этой «3» of (5) — 3540 (синяя фиба на графике). Мелкие степени ищите в группе 89WAVES: SPOT PRICES и в канале 89WAVES: PREMIUM, там актив обновляется 1-3 раза в неделю.

( Читать дальше )

ФРС готовится с снижению ставок, Трамп за мир с КНР и Россией

- 20 июня 2019, 09:53

- |

Российский фондовый рынок продемонстрировал по итогам торгов среды разнонаправленную динамику, объем торгов средний, индекс МосБиржи 2759,12 (-2,57 -0,09%), индекс РТС 1361,14 (1,91 0,14%). Российский рубль накануне пробил важные уровни сопротивления по отношению к основным мировым валютам на отметках 64 и 72 рубля за доллар и евро соответственно, на рынке ОФЗ торги вновь завершились ростом. Накануне стало известно о подготовке постановления, согласно которому Федеральная антимонопольная служба РФ (ФАС) станет согласовывать и контролировать исполнение инвестиционных программ естественных монополий. Премьер-министр РФ в среду заявил о необходимости совместной работы всех ветвей власти над проблемой бедности в РФ, заявления глава Счетной палаты РФ были названы «общими рассуждениями в экспертно-популистском ключе».

Американский фондовый рынок завершил торговую сессию среды умеренным повышением, индекс DOW 30 26504,00 (38,46 0,15%), индекс S&P 500 2926,46 (8,71 0,30%). Фьючерс S&P 500 на открытии торгов четверга продолжает начатый накануне рост, торги проходят в районе 2944 пунктов. Президент США Д. Трамп накануне заявил, что хотел бы наладить отношения с лидерами России и Китая, и для этого проведет ряд двусторонних встреч на саммите G20 в конце июня. О желании наладить отношения с президентом США со стороны пресс-секретарей лидеров КНР и РФ сообщений не поступало.

( Читать дальше )

Волновой анализ USD/CAD, S&P500

- 17 июня 2019, 18:49

- |

Таймфрейм: 2H

Всё идет по плану (https://vk.com/wall-124328009_13775). Лонг (https://vk.com/wall-124328009_14110) держу, стопы чуть выше безубытка.

Цели выше бирюзового уровня и ниже 1.395. И потом в большую коррекцию «2».

S&P500

Таймфреймы: 30М и 2H

По плану. У меня началась ФОМО, и поэтому я ожидаю продолжение восходящей тенденции (#туземун, пасаны!). Все критические и подтверждающие уровни на графике. Локально (на мелких) возможно усложнение [ii] до двойного зигзага — подробности на первом скрине.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал