Фондовый рынок

Можно ли ожидать повторения Великой Депрессии в США?

- 13 июля 2022, 23:53

- |

Для ответа на этот вопрос мы можем сравнить сегодняшнюю статистику американского рынка с данными столетней давности, что я и сделал, представив результат на заглавной картинке.

Я наложил друг на друга два графика американских биржевых индексов: индекса Доу Джонса за период 01.1919-10.1954 и S&P500 за период 05.2009-02.2045 (проведя нормализацию, чтобы привести их к сопоставимому виду).

Эти два периода схожи в том, что за точку отсчета положены периоды роста, соответственно, после окончания Первой мировой войны и Великой Рецессии.

Теперь кое-какие наблюдения:

1. Периоды роста длятся одинаковое время, оканчиваясь в первом случае Великой Депрессией, а во втором – коронакризисом;

2. В обоих случаях на начальном этапе кризиса происходит сильный отскок, и как в 1929 г., так и в 2020 г. после первоначального обвала рынок быстро отрастает;

3. Но разница в том, что в наше время отскок оказался сильнее и длительнее – в этом основное различие, которое объясняется тем, что сейчас экономику заливали деньгами, как никогда раньше;

( Читать дальше )

Наш фондовый рынок, что еще может быть печальней него.

- 13 июля 2022, 19:11

- |

Сам вложился в золото, оставил примерно около 30% в акциях. Держал на 7% Газпром, правда после начала спец операции я его долю в портфеле только уменьшал, ребалансируя портфель роботом, когда доля какой либо акции увеличивалась более чем на 0,2%. Но все равно очень расстроился от такого наглого и дерзкого «кидка». Сейчас акции держать, это равносильно безумию, раньше старался выбирать компании, в капитале которых большая доля иностранных инвесторов и компания работает в большей части своей на экспорт. Так как «кидок» иностранцев чреват проблемами с экспортом, плюс своя «элита» так выводила деньги в офшоры. Сейчас же ситуация изменилась, а на граждан РФ и их желания и потребности плевать хотели наши капиталисты, мы для них просто никто, «мусор». Только Шадрин может покупать на 10 лет в России и на спец. операции докупаться в кредит, это уже клинический случай.

( Читать дальше )

Евро дешевле доллара: как так вышло и что дальше?

- 12 июля 2022, 21:46

- |

У этой тенденции имеется несколько объяснений:

1. С прошлого кризиса американские экономика и фондовый рынок росли, в то время как Европа стагнировала. Рост американского рынка шел и за счет оттока европейского капитала в Америку. Если европеец хочет купить акции американской компании, номинированные в долларах, ему перед этим надо обменять свои евро на доллары – соответственно, последние растут относительно евро. (Если бы рос европейский рынок на фоне стагнации Америки, было бы ровно то же самое, только наоборот);

2. Наблюдаемый сейчас ускоренный рост доллара относительно других валют связан с начинающимся кризисом. В прошлые кризисы инвесторы традиционно уходили в доллар и связанные с ним активы, воспринимая их как тихую гавань, в которой можно переждать бурю. Так поступают и сейчас. Те же европейские домохозяйства под напором тревожных экономических новостей предпочитают перекладывать свои сбережения в доллары;

3. Валютные курсы определяются разницей в инфляции между странам-эмитентами валют. Хотя из-за войны и санкций страдает весь Запад, Европа, как обычно страдает больше и инфляция в ней выше. Если евро обесценивается быстрее доллара, это отражается и на его цене.

Продолжатся ли эти тенденции в ближайшем будущем?

На сегодняшний день все говорит в пользу этого, и, значит, курс евро-доллар будет дальше снижаться:

а. Хотя западные эксперты предсказывают кризис, по Европе он, скорее всего, ударит сильнее, чем по США, поскольку именно Европа несет наиболее серьезные потери из-за санкций. Соответственно, п. 1 из списка выше будет действовать и дальше;

б. Развитие кризиса лишь усилит страх на рынке и связанное с ним бегство в долларовые активы;

в. Наконец, уже опубликованные индексы цен производителей говорят о том, что инфляция в Европе еще только начинается. Покупательная способность евро по-прежнему будет снижаться быстрее сравнительно с долларовой инфляцией.

Что касается более отдаленного будущего – зависит от того, как далеко зайдут европейцы в своей конфронтации с нами. Война – это всегда неопределенность. Кто-то в Европе обсуждает то, как победить и разделить Россию. Но, как уже было в прошлом, роя яму нам, они могут сами туда упасть с результатом в виде распада ЕС и превращением евро в объект коллекционирования типа немецкой марки или голландского гульдена.

Мой Телеграм-канал

А стоит ли искать грааль в трейдинге? Про граали и уход с рынка.

- 12 июля 2022, 12:17

- |

Я для себя не вижу более легкого занятия, чем трейдинг. Трейдинг нас постоянно обучает. Это уникальная вещь. И все, что нужно трейдеру — это наблюдать и делать, повторяя свои действия день за днем. Но все мы почему-то пытаемся найти грааль.

За моей спиной стоит 300 граалей. У меня даже появилась шутка. Приходит ко мне трейдер со словами: “ Я разгадал рынок! Дай мне денег, я нашел, как заработать, я нашел грааль!”, а я ему говорю: “Давай сюда грааль, поставлю к остальным.”

( Читать дальше )

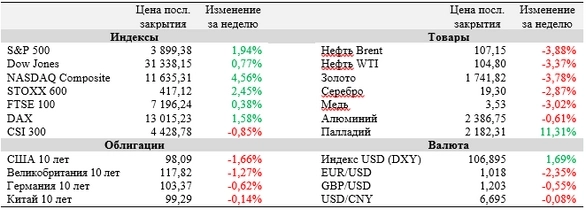

Еженедельный прогноз финансовых рынков

- 12 июля 2022, 10:50

- |

Такого вы не найдете в СМИ!!!

Рынок труда в США только начал слабеть, поэтому жду от ФРС продолжение жесткой монетарной политики.

( Читать дальше )

Делать ноги из американского рынка: таков вывод из его статистического анализа

- 12 июля 2022, 01:26

- |

Американский рынок давно, особенно в последнее десятилетие, смотрелся привлекательнее любого другого на планете. В то время как другие индексы топтались на месте, этот шел вверх, как танк. Неудивительно, что за это время сформировалось целое поколение экспертов, убежденных в том, что американец – единственный надежный вариант «выйти на пенсию в 35 лет».

Между тем, и наблюдавшийся до сих пор десятилетний рост мог быть просто частью большого цикла, а значит за длительным подъемом может последовать и длительное падение.

Это предположение можно проверить с помощью того же анализа сингулярного спектра, позволяющего отделить закономерность от случайности.

Немного остановлюсь на последнем разграничении. Со статистической точки зрения, закономерность просто сводится к повторяющимся событиям, позволяющим из прошлого выводить будущее. Напр., если что-то систематически растет или с определенной периодичностью поднимается и падает, можно говорить о закономерности, которая не только проявлялась в прошлом, но и с большой вероятностью будет продолжаться в будущем. Наоборот, случайность – это движения, в которых невозможно вычленить никакой порядок, так что прошлая информация о случайных движениях ничего не дает для прогноза.

( Читать дальше )

Идет пятый месяц торговли при СВО (блог 180, 12+)

- 11 июля 2022, 17:41

- |

Так вот, торговлю акциями торговлей трудно назвать. Идет пятый месяц падения бумаг ( акций). Единственное, что помогает переносить это падение- редкие эмитенты, все еще выплачивающие дивиденды. Пока санкции Западной Европы и США как бы не очень ощущаются. Да и причина в том, что эти 6 месяцев с Нового года цена на углеводороды была высокой. Вот поэтому за сокращениями поставок с высокой ценой на углеводороды мы физически не чувствовали падения экспорта. И потом, санкции не начинают действовать сейчас, а срок их начала действия где отложен на 1 сентября, а где-то и с 1 января 2023 года.

То есть нам на шею закинули удавку, но еще не затянули ее и не выбили табурет из под ног.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Низкая безработица поддержала американский рынок

- 11 июля 2022, 14:01

- |

Опубликованный в минувшую пятницу отчет о занятости в США добавил оптимизма инвесторам и позволил индексам завершить неделю на положительной территории. Однако настрой ФРС теперь имеет шансы стать еще более агрессивным ввиду очередного возможного скачка цен в стране по итогам июня. По другую сторону океана Борис Джонсон объявил об отставке с поста премьера Великобритании после серии «предательских» увольнений представителей консервативной партии страны. Внимание рынков на текущей неделе будет сосредоточено на июньской инфляции, а также открывающемся сезоне корпоративных отчетностей за II квартал в США.

Количество занятых в несельскохозяйственном секторе США в июне выросло на 372 тыс. человек, что оказалось заметно выше ожиданий на уровне 265 тыс. Благодаря такому увеличению уровень безработицы стабилизировался на отметке 3,6%. Лучшими секторами стали профессиональные услуги (+74 тыс. мест), а также досуг и отельный бизнес (+67 тыс. мест). Высокая активность на рынке труда, с одной стороны, несколько успокоила инвесторов, опасающихся перехода американской экономики в состояние рецессии, но, с другой стороны, повысила вероятность более агрессивного ужесточения денежно-кредитной политики со стороны ФРС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал