SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фондовый рынок

OTC Scan 02/03

- 03 февраля 2014, 16:41

- |

Торгуем вместе со мной в бесплатном чате где мы обсуждаем сделки, акции, алерты пре маркет и рабочие часы NASDAQ, OTC, NYSE.

www.pennystock.ru/site/sell

узнайте как делать прибыльный отбор акций — www.pennystock.ru/post/2193

FSPM — памп

PLPL — памп

( Читать дальше )

www.pennystock.ru/site/sell

узнайте как делать прибыльный отбор акций — www.pennystock.ru/post/2193

FSPM — памп

PLPL — памп

( Читать дальше )

Календарь Биотехнологий 1 Февраля 2014 года

- 02 февраля 2014, 00:44

- |

Heron Therapeutics

ФДА

В Марте 2013, HRTX получил FDA повторного анализа существующих 3 фазы. Они ожидают, повторно NDA к концу 2-го квартала 2014 года. По итогам 3-месячной задержки в Январе 2014 из-за сторонних вопросов по производству шприцев с шестимесячного обзора (NDA повторное класса 2) предполагалось. В Январе 2014, они провели 1:20 обратный сплит акций и изменили имя (тикер) из AP Pharma (APPA) с вверх-листинг акций на NASDAQ.

NYMX

Nymox Pharma

Фаза 2 и 3

NYMX имеет ключевую Фаза 3 доброкачественной лечения предстательной железы (NX02-0017 и NX02-0018) с -0017 -0018 испытание завершено и ожидается во 2ом квартале 2014 с результатами обеих испытаний для подражания ключевой фазы 3 (ЕС) суд партнер по Recordati (РЭЦ 0482). У них также есть Phase 3 испытания (NX02-0020 полностью вступления & -0022 Начало в Апреле 2013 испытания рака простаты с низким уровнем риска (NX03-0040) с конечными результатами в конце 1-го квартала 2014-начале 2-го квартала 2014 года.

( Читать дальше )

ФДА

В Марте 2013, HRTX получил FDA повторного анализа существующих 3 фазы. Они ожидают, повторно NDA к концу 2-го квартала 2014 года. По итогам 3-месячной задержки в Январе 2014 из-за сторонних вопросов по производству шприцев с шестимесячного обзора (NDA повторное класса 2) предполагалось. В Январе 2014, они провели 1:20 обратный сплит акций и изменили имя (тикер) из AP Pharma (APPA) с вверх-листинг акций на NASDAQ.

NYMX

Nymox Pharma

Фаза 2 и 3

NYMX имеет ключевую Фаза 3 доброкачественной лечения предстательной железы (NX02-0017 и NX02-0018) с -0017 -0018 испытание завершено и ожидается во 2ом квартале 2014 с результатами обеих испытаний для подражания ключевой фазы 3 (ЕС) суд партнер по Recordati (РЭЦ 0482). У них также есть Phase 3 испытания (NX02-0020 полностью вступления & -0022 Начало в Апреле 2013 испытания рака простаты с низким уровнем риска (NX03-0040) с конечными результатами в конце 1-го квартала 2014-начале 2-го квартала 2014 года.

( Читать дальше )

Неделя №3 на Trading Floor с United Traders

- 31 января 2014, 18:49

- |

Всем Привет! Продолжаем серию публикаций о внутридневной торговле на Американских биржах акций.

Кому интересно, подписаться на Trading Floor можно тут.

Прошедшая неделя прошла с переменным успехом. Дни полнейшего мертвяка сменялись взрывной волатильностью абсолютно по всем фронтам. Немаловажную роль сыграло основное событие недели — заседание Феда, поэтому торговлю выстраивали очень осторожно и акценты расставили вполне привычным образом. Ну, обо всем по порядку:

Пятница 24 января

С самого утра фьючерс нервно минусил, в отсутствии новостей это казалось скорее техническим даунтиком на премаркете. Далее, я думаю, все видели что творилось. Распродажа была по всему рынку, селл-программы были заряжены и откатов для шортов не давали впринципе. Фильтры нью-лоу выдавали огромное количество бумаг. В основном, мы начали приглядываться к разворотам в акциях, которое падали сильнее рынка на 3-4%. Но основной ошибкой было то, что в подобные дни ни одна бумага не разворачивается без рынка, т.е. действует простое правило- если падает по рынку, то и развернется только вместе с ним. Конечно, это легко объяснимо наличием арбитража в комбинации акция-фьючерс, но техника, как говорится, подвела) В итоге единственным моментом для входов было 11.30. Аптикнул рынок и пошли откаты. «Дожили» до этого момента самые терпеливые, коих было не так много в этот день. День не задался практически ни у кого, из графиков запомнились только эти два (обратите внимание на время разворотов, минута в минуту 11.30):

( Читать дальше )

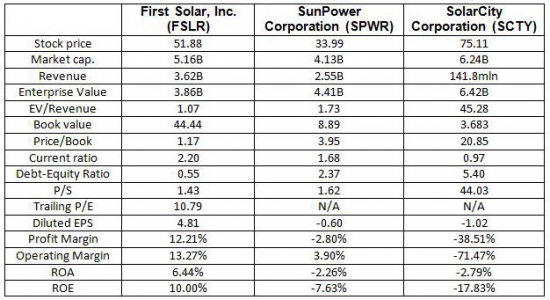

First Solar, Inc. (FSLR) 22jan2014

- 22 января 2014, 01:17

- |

First Solar Inc разрабатывают, производят и продают солнечные батареи, которые преобразуют солнечную энергию в электрическую и получили широкое распространение за последнее время. У компании два подразделения: одно занимается производством солнечных батарей для корпораций, коммунальных компаний и коммерческих предприятий, второе занимается производством солнечных батарей для малого бизнеса и физических лиц. Рыночная капитализация компании составляет более $5 млрд, а количество работников — более 5 тысяч.

Портфель, набранный мной в начале 2013 года, показал к концу года более 60% прибыли, значительная часть из которой была обусловлена моей основной ставкой на прошлый год – индустрией солнечных батарей. Но сейчас, SPWR уже не собрать по подарочным $10, также как и FSLR – по $25. Федеральный резерв приподнял ногу с педали газа, а отношение общей рыночной капитализации к ввп заставляет быть более избирательным. И несмотря на то, что котировки полисиликона (основного сырья для производства солнечных батарей) остаются на низком уровне, что помогло значительно снизить затраты и улучшить маржинальность по всей индустрии, место в портфеле достанется лишь одной компании этого сектора. First Solar.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал