SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Фондовый рынок

Вебинар "Как торговать с короткими стопами на СМЕ и ФОРТС?"

- 28 ноября 2013, 13:43

- |

Вчера на портале Utmagazine прошел вебинар Владимира Баженова «Как торговать с короткими стопами на СМЕ и ФОРТС?»

Для тех, к то не успел присоединиться к вебинару, мы выкладываем видеозапись.

Приятного просмотра!

Ваши пожелания, а также предложения по другим тематикам для вебинаров оставляйте в комментариях.

Подробности: utmagazine.ru/posts/2340-priglashaem-na-besplatnyy-vebinar-kak-torgovat-sme-i-forts-s-korotkimi-stopami.html

- комментировать

- ★18

- Комментарии ( 17 )

О финансовой журналистике и не только...

- 28 ноября 2013, 03:33

- |

О финансовой журналистике и не только...

Сегодня, как обычно по утрам, я сидел у камина и пил свой утренний кофе — «просматривая передовицы „Таймс“» © и обнаружил хороший пост «о тупизне финансовой журналистики» ( http://smart-lab.ru/blog/152925.php ), вечером того же дня — за чашечкой 25 летнего виски — отдыхая после трудового дня я смотрел телевизор, а именно канал РБК — по словам его владельцев созданный для просвещения населения в финансовом плане и освещающий всё, что связано с фондовым рынком и вдруг — слух резануло… сейлз Игорь Федосеенко из «Промсвязьбанка» сказал — «граждане сами должны внимательнее выбирать тот банк в котором они собираются размещать свои средства...» — сначала подумал, что мне померещилось и я ослышался и решив перепроверить свой слух нашёл на сайте РБК видео с этим материалом — ВИДЕО СМОТРЕТЬ ТУТ: ( http://rbctv.rbc.ru/archive/babich/562949989755182.shtml ) с 5-й по 7-ю минуту — программа называлась «Бабич. Тренд».

( Читать дальше )

Как торговать с короткими стопами на СМЕ и ФОРТС?

- 27 ноября 2013, 17:40

- |

Как торговать с короткими стопами на СМЕ и ФОРТС?

Сегодня в 19.00 на портале UTmagazine Владимир Баженов поделистя своей методикой, а также попробует торговать в режиме онлайн, если будут подходящие входы.

«Я считаю основой хорошего трейда — хороший точный вход. Преимуществ — масса, недостаток — бывает страшно входить,

т.к. методика работает на большинстве волатильных и ликвидных инструментах, выбор торгуемых инструментов будем делать в процессе торгов. Важно что бы инструмент не был мертвым во время торговли. Для торговли не нужны никакие дополнительные индикаторы, весь анализ будем делать по обычному графику цены.»

Подробности трансляции: http://utmagazine.ru/posts/2347-onlayn-torgovlya-na-cme-nachalo-torgovli-v-1900.html

Сегодня в 19.00 на портале UTmagazine Владимир Баженов поделистя своей методикой, а также попробует торговать в режиме онлайн, если будут подходящие входы.

«Я считаю основой хорошего трейда — хороший точный вход. Преимуществ — масса, недостаток — бывает страшно входить,

т.к. методика работает на большинстве волатильных и ликвидных инструментах, выбор торгуемых инструментов будем делать в процессе торгов. Важно что бы инструмент не был мертвым во время торговли. Для торговли не нужны никакие дополнительные индикаторы, весь анализ будем делать по обычному графику цены.»

Подробности трансляции: http://utmagazine.ru/posts/2347-onlayn-torgovlya-na-cme-nachalo-torgovli-v-1900.html

Валютный рынок начал консолидироваться.

- 26 ноября 2013, 11:23

- |

После резкого роста доллара против практически все основных валют на прошлой неделе, эта начинается консолидацией в ожидании выхода данных по американской экономике, ну, и конечно же еще данных по занятости в Штатах, которые будут опубликованы уже на следующей неделе. И если рынок практически смирился с тем, что в декабре не следует ожидать изменений в объемах выкупа государственных облигаций Федрезервом, то хорошие данные будут все равно однозначно позитивными для доллара США.

Сегодня выходит большой блок важной статистики из Америки, которые по прогнозам должны продемонстрировать неплохие данные. И если они окажутся таковыми, это должно локально поддержать американский доллар.

Новости из Британии если покажут перспективы роста инфляции, будут хорошим поддерживающим фактором для стерлинга, которому по-прежнему удается находиться у локальных максимальных значений. Позитивные ожидания связанные с перспективами подъёма ставки, способны и далее толкнуть пару GBPUSD вверх, заставив ее выйти из диапазона в котором она находится уже с середины сентября.

( Читать дальше )

Сегодня выходит большой блок важной статистики из Америки, которые по прогнозам должны продемонстрировать неплохие данные. И если они окажутся таковыми, это должно локально поддержать американский доллар.

Новости из Британии если покажут перспективы роста инфляции, будут хорошим поддерживающим фактором для стерлинга, которому по-прежнему удается находиться у локальных максимальных значений. Позитивные ожидания связанные с перспективами подъёма ставки, способны и далее толкнуть пару GBPUSD вверх, заставив ее выйти из диапазона в котором она находится уже с середины сентября.

( Читать дальше )

У фондового рынка все еще есть «бычьи» перспективы

- 26 ноября 2013, 10:49

- |

По словам Джереми Сигэла, известного экономиста и профессора бизнес-школы Wharton School, рынок акций может расти и дальше. Прогноз профессора по Dow Dow Jones Industrial Average – 18000 – по материалам AForex.

По словам Джереми Сигэла, известного экономиста и профессора бизнес-школы Wharton School, рынок акций может расти и дальше. Прогноз профессора по Dow Dow Jones Industrial Average – 18000 – по материалам AForex.Если прогноз Сигэла сбудется, то это будет означать 12%-ый рост выше отметки, достигнутой вчера утром — т. е. выше уровня 16096. Тем не менее, Сигэл, ровно, как и многие другие экономисты, полагает, что коррекция индекса S&P500 неизбежна — коррекции 10%, которая неминуема после любого затяжного бычьего ралли, не было видно уже года два.

Сигэл говорит о том, что рост прибылей, который показали корпорации в 2013 году — на 10-12% — это хороший итог на фоне слабо растущей экономики. Рост ВВП США составил 2.1% в первые три квартала текущего года. Сигэл верит, что экономика США сможет расти в 2014 году темпами порядка 8% в год — это достаточно оптимистичный прогноз, надо сказать… Сигэл верит в рост S&P500 в будущем году, полагая, что прибыль компаний будет также расти (и мультипликаторы P/E будут расти). Посему экономист считает, что текущие уровни акций — не предел для роста. Сигэл не разделяет мнения экспертов, которые полагают, что акции достигли предельной точки «пузыря».

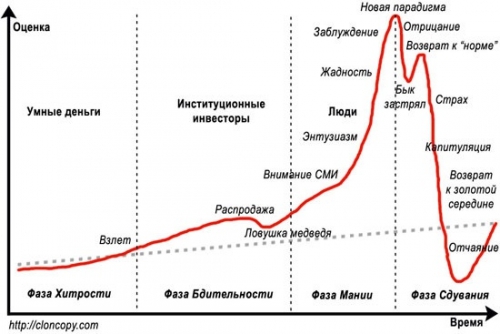

Психология фондового рынка

- 25 ноября 2013, 16:58

- |

Психология фондового рынка

Фондовым рынком управляют всего два фактора — страх и жадность… всё остальное вторично

Торговая платформа Aurora. Полное руководство по установке и настройке.

- 25 ноября 2013, 12:33

- |

Торговая платформа Aurora. Полное руководство по установке и настройке.

Как правильно пользоваться новым терминалом? Вслед за видеоинструкцией мы наконец-то закончили работу над полным руководством по использованию платформы Aurora. На сайте http://auroraplatform.com опубликовано более 30 документов, которые должны ответить на все ваши вопросы!

Прочесть все документы можно по ссылке:http://auroraplatform.com/help/index.html

Напоминаем, работа над платформой продолжается, поэтому на сегодня доступны не все функции.Сегодня вы уже можете смотреть котировки российских и американских акций и фьючерсов, а также торговать акциями России и США. Торговля фьючерсами на сегодня возможна пока только на российском рынке. Следите за обновлениями!

Оригинал: utmagazine.ru/posts/2327-torgovaya-platforma-aurora-polnoe-rukovodstvo-po-ustanovke-i-nastroyke.html

Как правильно пользоваться новым терминалом? Вслед за видеоинструкцией мы наконец-то закончили работу над полным руководством по использованию платформы Aurora. На сайте http://auroraplatform.com опубликовано более 30 документов, которые должны ответить на все ваши вопросы!

Прочесть все документы можно по ссылке:http://auroraplatform.com/help/index.html

Напоминаем, работа над платформой продолжается, поэтому на сегодня доступны не все функции.Сегодня вы уже можете смотреть котировки российских и американских акций и фьючерсов, а также торговать акциями России и США. Торговля фьючерсами на сегодня возможна пока только на российском рынке. Следите за обновлениями!

Оригинал: utmagazine.ru/posts/2327-torgovaya-platforma-aurora-polnoe-rukovodstvo-po-ustanovke-i-nastroyke.html

Доллар продолжает торговаться разнонаправленно.

- 25 ноября 2013, 11:54

- |

Однозначной динамики на валютном рынке нет по причине продолжения ФРС мягкой денежно-кредитной политики и одновременного ожидания рынком сокращения стимулов в США. На фоне таких взаимоисключающих событий важную роль начинают играть местные новости и экономические данные.

Позитивные настроения связанные с японской экономикой продолжают оказывать давление на иену, которая вырвавшись из диапазона падает против доллара США, преодолев уже максимум начала июля этого года. И, похоже, попробует в краткосрочной перспективе протестировать уровень 103.50. Что касается ситуации вокруг пары EURJPY, то устойчивый восходящий тренд, скорее всего, продолжится и пара протестирует уровень 138.70.

В тоже время после резкого падения на фоне слухов о возможности сокращения до отрицательных значений депозитной ставки ЕЦБ евро восстановился против доллара США. Но несмотря на этот локальный рост, мы не ожидаем его продолжения, так как рынок будет продолжат внимательно следить за экономической статистикой из США и заявлениями ЕЦБ по вопросу продолжения денежно-кредитной политики.

( Читать дальше )

Позитивные настроения связанные с японской экономикой продолжают оказывать давление на иену, которая вырвавшись из диапазона падает против доллара США, преодолев уже максимум начала июля этого года. И, похоже, попробует в краткосрочной перспективе протестировать уровень 103.50. Что касается ситуации вокруг пары EURJPY, то устойчивый восходящий тренд, скорее всего, продолжится и пара протестирует уровень 138.70.

В тоже время после резкого падения на фоне слухов о возможности сокращения до отрицательных значений депозитной ставки ЕЦБ евро восстановился против доллара США. Но несмотря на этот локальный рост, мы не ожидаем его продолжения, так как рынок будет продолжат внимательно следить за экономической статистикой из США и заявлениями ЕЦБ по вопросу продолжения денежно-кредитной политики.

( Читать дальше )

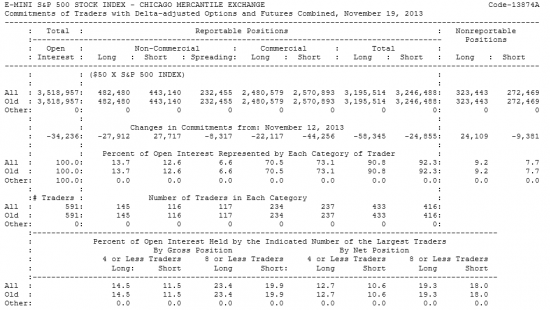

E-MINI S&P500 Отчет от 22.11.2013г. (по состоянию на 19.11.2013г.)

- 24 ноября 2013, 21:47

- |

«Методика анализа отчетов COT» представлена в посте от 17.11.2013г.

Судя по данным последней недели, отрицательная нетто-позиция крупных участников (Reportable Positions — колонка Total) на CME немного увеличилась (до -1,5%), что может свидетельствовать о предстоящей коррекции на фондовом рынке США.

( Читать дальше )

Будет ли сокращение QE3 в этом году?

- 22 ноября 2013, 11:53

- |

Похоже, что истерия связанная с вероятностью начала сокращения стимулов уже в декабре сошла на нет. В последнее время рынок только и живет мыслями о том, когда же наступит момент сужения стимулов? Создается впечатление, что игроков больше ничего не интересует. Заявления нынешнего главы ФРС Бернанке и, скорее всего будущего, Йеллен рынком конечно воспринимаются, но он также с удовольствием «проглатывает» любые слухи для того чтобы получить стимул для коррекции и потом на новых-старых заявлениях влиятельных лиц из ФРС продолжить расти, что мы и наблюдали вчера, когда после коррекции мировые фондовые индексы подскочили вверх.

Валютный рынок также находится в центре внимания этих спекуляций. Снижение объемов выкупа облигаций казначейства США однозначно рассматривается, как фактор поддерживающий доллар на фоне продолжения мягких денежно-кредитных политик крупнейших мировых ЦБ. Но чего следует ожидать, так того, что ФРС не пойдет на это в этом году.

( Читать дальше )

Валютный рынок также находится в центре внимания этих спекуляций. Снижение объемов выкупа облигаций казначейства США однозначно рассматривается, как фактор поддерживающий доллар на фоне продолжения мягких денежно-кредитных политик крупнейших мировых ЦБ. Но чего следует ожидать, так того, что ФРС не пойдет на это в этом году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал