ФрС

Goldman Sachs

- 31 августа 2021, 12:51

- |

Аналитики Goldman Sachs говорили о том, что считают ноябрь более вероятным месяцем, в котором Федрезерв объявит о начале сворачивания программы скупки облигаций. Эксперты увеличили вероятность этого события с 25% до 45% и предположили, что снижение объема выкупа активов составит $15 млрд: на $10 млрд сократятся покупки казначейских облигаций США и на $5 млрд — ипотечных ценных бумаг.

Поддержите начинающего лайком! Спасибо.

- комментировать

- Комментарии ( 1 )

Обзор событий о ожиданий на неделю

- 30 августа 2021, 22:41

- |

Говорим, на что обратить внимание в экономическом календаре — PMI Китай, ОПЕК, РЫНОК ТРУДА и NON FARM В США.

А также немного о #BTC #IPO #SPAC и отчетности компаний в США.

( Читать дальше )

Совместил графики $М2 и S&P500...

- 30 августа 2021, 18:36

- |

Какие пинаи, пинаэс, ебитда?.. все это херня. Главное — сколько новых долларов создали владельцы ФРС!

Прошу заметить:

Чем выше сипа, тем больше требуется новых долларов для ее дальнейшего роста. Судя по графику, сейчас для этого требуется 100-200 млрд. новых долларов в месяц. И чем дальше, тем больше.

Признак дефляции долга (перевод с deflation com)

- 30 августа 2021, 16:12

- |

Таким образом, интересно отметить, что ключевой показатель левериджа финансового рынка только что снизился. Управление по регулированию финансовой индустрии США (FINRA) публикует статистику, показывающую «дебетовые остатки на маржинальных счетах клиентов», что отражает размер кредитного плеча, который отдельные лица и фирмы используют для инвестирования в фондовый рынок. Снизившись в марте 2020 года в связи с обвалом фондовых рынков, маржинальный долг затем увеличивался в течение 16 месяцев подряд, значительно превысив предыдущий пик в мае 2018 года. Однако последние статистические данные показывают, что маржинальный долг уменьшился в июле. Это может быть признаком более осторожного отношения.

( Читать дальше )

Что ждет пару EUR/USD в начале осени?

- 30 августа 2021, 11:08

- |

С началом экономического кризиса, который был вызван нарушением цепочек поставок в мире из-за локдаунов, ФРС вернулась к мягкой денежно-кредитной политике, чтобы спасти экономику США от коллапса. Как идет процесс выздоровления экономики США показывают два показателя: уровень безработицы и инфляции. Именно от них Федрезерв будет отталкиваться для принятия решения по нормализации своего монетарного курса.

По мере выхода из кризиса безработица должна снижаться, а инфляция должна расти. Сейчас уровень безработицы в Штатах находится на высоком уровне и требует снижения, а инфляция уже несколько месяцев как превысила целевое значение, установленное ФРС.

В конце лета перед американским регулятором стал сложный выбор, ведь с одной стороны уровень безработицы в стране говорит о том, что денежно-кредитная политика должна оставаться и дальше «мягкой». А вот высокий уровень инфляции говорит об обратном – монетарную политику нужно ужесточать, и делать это как можно быстрее. В этом споре победили ястребы, которые выступили за рост ставки и сокращение программы выкупа активов.

( Читать дальше )

Смартлаб 5 лет назад или Ничто не вечно под луной.

- 30 августа 2021, 09:01

- |

Доходности товарного рынка в этом (2016-м)году.

Скот и пшеница падают в стоимости, металлы восстанавливаются:

( Читать дальше )

Битва за новую демократию. Обзор на предстоящую неделю от 29.08.2021

- 29 августа 2021, 22:38

- |

По ФА…

Экономический симпозиум в Джексон-Хоул

Во всей этой катавасии с симпозиумом в Джексон-Хоул удивило одно: все выступающие члены ФРС были так или иначе ястребиными и только Пауэлл в этой толпе был с голубиным нимбом над головой.

Любой умный глава ЦБ, тем более такого крупного ЦБ, как ФРС, вырабатывает общую риторику своих членов перед таким эпохальным событием, как сворачивание стимулов.

Пауэлл не является исключением из этого правила, в начале года он запретил членам ФРС высказываться в отношении перспектив сворачивания программы QE, ибо «рынки слишком нервно реагируют на данную тему».

Да, сейчас все понимают, что продолжение покупок активов ФРС в текущем объеме является верхом безрассудства, но зачем первыми выпускать самых ярых ястребов, которые хотят завершить программу QE как можно быстрее ради повышения ставок, тогда как протокол ФРС ясно указывает на недопустимость привязки окончания программы QE к повышению ставок, что было решено взять в основу коммуникации с инвесторами.

В рядах ФРС полно голубей и большинство их имеет право голоса в этом году, но никто из них не появился в Джексон-Хоул.

Эта ситуация напоминает народный фольклор о том, что если девушка не очень привлекательной внешности хочет найти жениха, то ей стоит взять страшненьких подружек, дабы на их фоне выглядеть посимпатичнее, а Пауэлл сейчас выступает в роли невесты на пост главы ФРС.

( Читать дальше )

Мысли по рынку. Мультипликаторы против ФРС: кто победит. Бабло побеждает зло ?

- 28 августа 2021, 11:59

- |

Как говорится, «бабло побеждает зло»:

выкуп облигаций и увеличение денежной массы из любой экстренной ситуации может сделать сверх оптимизм.

Одна сторона медали.

Коэффициент цена / прибыль индекса S&P500 = 39 при среднем историческом значении 16.

Прибыль рассчитана как средняя за 10 лет с поправкой на инфляцию.

окупать индекс — это как вкладывать в проект со сроком окупаемости 39 лет ???

Дивидендная доходность S&P500 снизилась почти до 1% годовых.

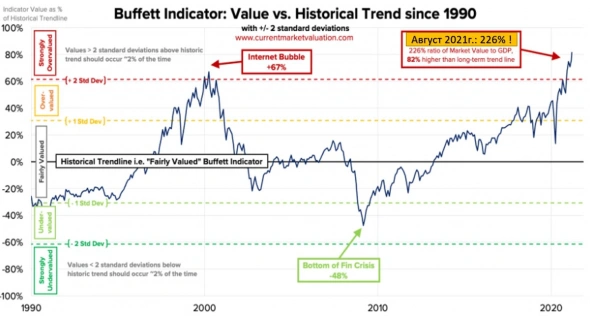

Индикатор Баффета (отношение рыночной капитализации рынка США к ВВП) = 226%, исторический максимум:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал