ФрС

Нефть упустила бычий тренд. Рассчитываем на консолидацию?

- 22 марта 2021, 15:19

- |

- комментировать

- Комментарии ( 0 )

Судьба рынков в руках ФРС. Обзор на предстоящую неделю от 21.03.2021

- 21 марта 2021, 23:06

- |

По ФА…

Заседание ФРС

Сопроводительное заявление ФРС осталось неизменным в части указаний по ставкам и программе QE, но оценка роста экономики и динамики рынка труда улучшилась, а финансовые условия признаны благоприятными.

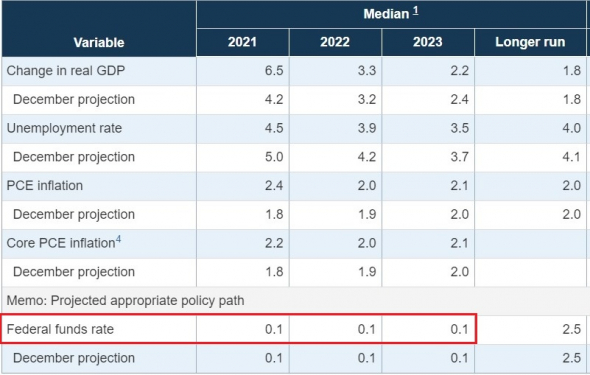

ФРС повысила прогнозы по росту ВВП и инфляции, достижение максимальной занятости теперь ожидается уже в следующем году, как и обещает минфин США Йеллен:

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 19 марта 2021, 18:47

- |

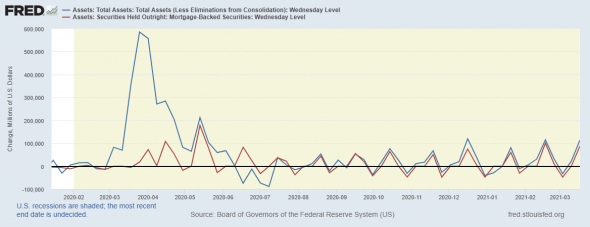

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

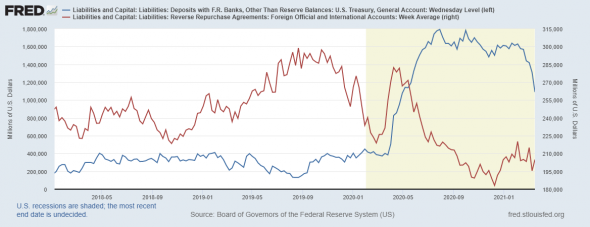

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

ФРС не станет продлевать регуляторные послабления, введённые в связи с пандемией.

- 19 марта 2021, 16:16

- |

https://www.federalreserve.gov/newsevents/pressreleases/bcreg20210319a.htm

BoA: маленькие грязные секреты Bitcoin

- 19 марта 2021, 12:14

- |

Bank of America испуган повышенным интересом инвесторов к криптовалютам и развитием рынка DeFi, способного отобрать у банков такой традиционный вид бизнеса, как кредитование.

17 марта Bank of America опубликовал доклад «Маленькие грязные секреты Bitcoin», в котором выставил Bitcoin в качестве исключительно спекулятивного инструмента. «Без роста цен нет причин для владения этой криптовалютой», — говорится в докладе. Актив непрактичен ни как средство сбережения, ни как способ оплаты, а 95% Bitcoin принадлежит владельцам 2,4% кошельков. К тому же сеть способна обрабатывать всего 14 тыс. транзакций в час, тогда как Visa за это же время проводит 236 млн.

Другая проблема Bitcoin – это нагрузка на экологию. По данным Кембриджского университета на майнинг тратится около 121 Твт*ч, что превышает энергопотребление Голландии или Аргентины. Это приводит к выделению 60 млн тонн углекислого газа в год, такой объем равносилен «выхлопу» Греции.

( Читать дальше )

Рост акций по-прежнему продолжается. ФРС успокоила опасения по поводу инфляции и прогнозирует рост ВВП США

- 18 марта 2021, 17:36

- |

Самый большой индекс акций Азиатско-Тихоокеанского региона за пределами Японии MSCI вырос на 0,99%, в то время как акции в Китае выросли на 0,46%. Рынок Австралии противодействовал тенденции и упал на 0,3%.

В то время как в этом году ожидается, что инфляция достигнет 2,4%, что выше целевого показателя центрального банка в 2%, председатель ФРС Джером Пауэлл назвал это временным всплеском, который не изменит намерения ФРС сохранить базовую процентную ставку.

Доллар отыграл некоторые потери по отношению к иене, но продолжил снижение по отношению к сырьевым валютам, пострадав от обязательства ФРС по более длительным ставкам.

Доходность долгосрочных казначейских облигаций оставалась высокой на азиатских торгах, поскольку инвестирующие в облигации предпочли сосредоточиться на растущих инфляционных ожиданиях.

( Читать дальше )

Верят ли рынки Пауэллу? Нефть: $70 - это сильное сопротивление, от которого часто было падение. Мнение о рубле

- 18 марта 2021, 16:58

- |

Сегодня наоборот.

Итог 2 дней (вчера и срез на сегодня 17ч.Мск) по американским индексам и индексу доллара около 0.

Вот по движению индексов и проверим.

При коррекции 5-7%, рынки начинают выкупать в надежде на поддержку ФРС.

НО:

— инфляция растет, ожидаемая инфляция на лето 21г.в США под 3%, ЕМ начинают повышать ставки:

ЦБ Бразилии (рост с 2,00% до 2,75%) и Турции (аж 17%), 19 марта следим за решением ЦБ РФ по ставке,

— чиновники ФРС говорят то, что им по должности положено говорить,

обратите внимание: 4 члена ФРС прогнозировали в 23г.поднятие ставки, а на прошлом заседании никто из ФРС о поднятии ставок в 23г. не говорил,

чиновники иногда говорят одно, а делают другое,

-рост доходности US Treasures 10, 30 лет,

— выход крупняка из Nasdaq, Dow Jones виден в отчетах COT CFTC по изменению их ставок.

С другой стороны, расчитывая на продолжение мягкой политики ФРС и учитывая, что исторически март — апрель — удачные для фондового рынка месяцы, могут падение опять выкупить.

( Читать дальше )

ФРС изменила правила игры рынок зря боится

- 18 марта 2021, 15:20

- |

Важное с вчерашнего заседания ФРС и пресс-конференции Пауэлла. Ну и постараемся прийти к выводу, когда ФРС всё таки начнёт сворачивать стимулирующие меры? Как изменилась Денежно-Кредитная Политика во всём мире и как подстроится под всё это дело (и разбираться)?

😐ФРС вчера МЕНЯ не удивила.

Рынок вырос исключительно на том, что все боялись смены настроения ФРС и изменения прогнозов по мерам стимулирования, а ФРС оставила всё без изменений – до 2023 года ужесточать Денежно-Кредитную Политику не планируется.

🥱На каждом заседание и пресс-конференции представители ФРС убеждает всех, что как только начнётся сокращение QE(печатного станка), ФРС задолго всех предупредит об этом. В итоге получается, что мы всё это слышим из-за дня в день от разных представителей ФРС.

🤨Большинство аналитических агенств (к примеру, сегодня Fitch объявила о том что ждёт сворачивания QE в 2022) и инвест дома прогнозируют, что в этом году сворачивания стимулов не будет, а вот в 2022 году –

( Читать дальше )

Главное из прошедшего заседания ФРС

- 18 марта 2021, 12:42

- |

Заседание ФРС не было достаточно убедительным чтобы остановить рост рыночных ставок. Доходность по 10-летним казначейским облигациями США вновь обновила локальный пик, перевалив за 1.7% в четверг. Признав, что ВВП и инфляция будут расти более быстрым темпом чем предполагалось ранее, ФРС в целом оставил прежними прогнозы по первому повышению ставки — не раньше 2024 года. QE в нынешнем объеме $120 млрд./месяц (80 млрд. Трежерис + 40 млрд. MBS) будет продолжаться до тех пор пока не появится «значительный прогресс в достижении целей по безработице и инфляции».

ФРС значительно повысила прогноз роста ВВП — с 4.2% до 6.5% (4 квартал 2021 года по сравнению с 4 кварталом 2020), а инфляции — с 1.8% до 2.2%. Тем не менее dot plot показал, что большинство членов FOMC не проголосовали бы за повышение ставки раньше 2024. То есть мнение большинства, по сравнению с прошедшим заседанием, не изменилось. Число участников FOMC ожидающих повышение до конца 2023 выросло с 5 до 7, а тех, кто проголосовал бы за повышение до конца 2022 – с 1 до 4 участников.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал