ФрС

Крупные фонды готовятся к ребалансировке. Не в пользу акций.

- 08 марта 2021, 14:50

- |

- комментировать

- ★1

- Комментарии ( 1 )

There is no inflation

- 08 марта 2021, 08:28

- |

Ct

Сенат США одобрил дополнительные $1.9 триллиона в качестве COVID Relief package. После уже впрыснутых $3 триллионов в 2020м году, итого практически 5 триллионов долларов было вновь вброшено в экономику за какие-то полтора года, 25% общей ВВП США. Но инфляции конечно же нет.

ЕЦБ некуда отступать, позади PIGS. Обзор на предстоящую неделю от 07.03.2021

- 07 марта 2021, 23:36

- |

По ФА…

Nonfarm Payrolls

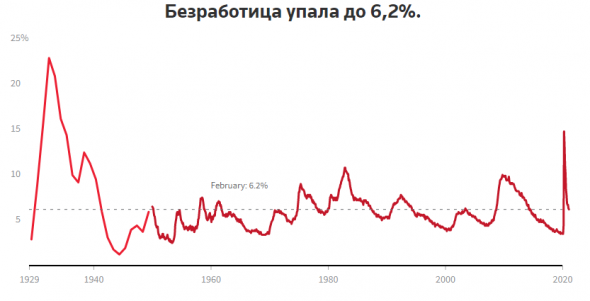

Главным позитивом в февральском отчете по рынку труда США стал рост новых рабочих мест с ревизией вверх за январь.

Тем не менее, темпы роста новых рабочих мест пока далеки от значений, которые необходимы для повышения ставок ФРС ранее конца 2023 года при условии отсутствия чрезмерного роста инфляции.

Ключевые компоненты отчета по рынку труда США за февраль:

— Количество новых рабочих мест 379К против диапазона по прогнозам 182К/198К, ревизия за два предстоящих месяца составила 38К: декабрь пересмотрен до -306К против -227К ранее, январь до 166К против 49К ранее;

— Уровень безработицы U3 6,2% против 6,3% ранее;

— Уровень безработицы U6 11,1% против 11,1% ранее;

— Уровень участия в рабочей силе 61,4% против 61,4% ранее;

— Рост зарплат 5,3%гг против 5,3%гг ранее (ревизия вниз с 5,4%гг);

— Средняя продолжительность рабочей недели 34,6 против 34,9 ранее (ревизия вниз с 35,0).

( Читать дальше )

Важный день для американского рынка

- 05 марта 2021, 20:27

- |

Вчера в США произошли два важных события: выступил глава федрезерва Джером Пауэлл, а также состоялось голосование в сенате по поводу принятия пакета стимулов.

Во время своего выступления Пауэлл подтвердил продолжение текущей политики ФРС. Он заявил, что ожидает некоторого инфляционного давления в ближайшее время, но его, скорее всего, будет недостаточно, чтобы подтолкнуть центральный банк к повышению процентных ставок. Для это потребуется, чтобы экономика вернулась к полной занятости и инфляция достигла устойчивого уровня выше 2%. Он не ожидает, что это произойдет и в этом году, хотя, по его словам, недавнее повышение доходности гособлигаций привлекло его внимание. При этом пока ФРС никаких мер по этому поводу принимать не будет. Рынки восприняли такую позицию как нерешительную и отреагировали значительным падением.

Также в четверг сенат проголосовал 50-50 по пакету поддержки на $1,9 трлн. Решающий голос остался за вице-президентом Камалой Харрис. Она проголосовала за то, чтобы продолжить обсуждение законопроекта, положив начало тому, что, как ожидается, будет сложным и утомительным процессом по принятию пакета мер к концу этой недели.

( Читать дальше )

Безработица упала, но проблем у США стало больше.

- 05 марта 2021, 18:16

- |

Количество рабочих мест в США увеличилось на 379 000 после пересмотренного в сторону повышения на 166 000 в январе и безработица в феврале составила 6.2% при прогнозе 6.3%.

Экономика США восстановилась во многих отраслях, но самые чувствительные сейчас – это безработица и инфляция, так как безработица и инфляция основные показатели, на которые опираются в США в монетарной и фискальной политике. Грубо говоря, отталкиваясь от этих показателей мы можем прогнозировать движение рынков, которое завязано на денежной ликвидности. Правительство США вливает тонны денег в экономику только по одной простой причине, что они не хотят повторения восстановления безработицы после кризиса в 2008 году, поэтому Правительство США будут давить на денежную педаль газа до устойчивого тренда в восстановление рабочих мест.

Инфляционные ожидания в США сильно выросли, а безработица хоть и прибавила сегодня больше ожиданий рабочих мест, но всё же остаётся высокой. Часто, сокращение безработицы/рост рабочих мест, сопровождается ростом инфляции, учитывая то, что инфляционные ожидания уже высокие и данные по инфляции будут выше 2%, то ФРС придётся начать ранее сворачивание стимулирующих мер, что приведёт к лопанью небольших образовавшихся пузырей на рынках.

( Читать дальше )

Состояние денежного рынка США и долларовой ликвидности

- 05 марта 2021, 15:32

- |

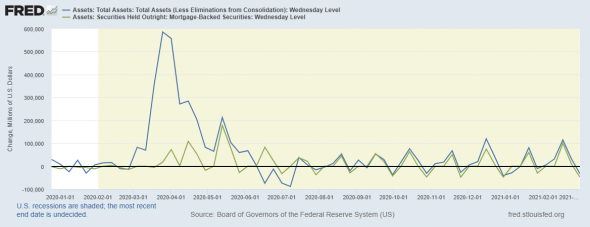

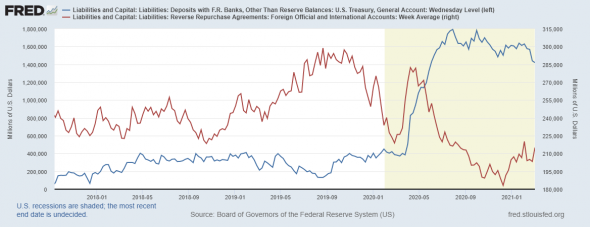

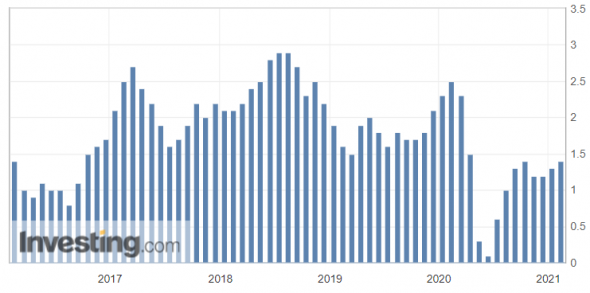

На неделе баланс ФРС просел на 32 млрд долларов, но это цикличные процессы, которые просматриваются в динамике баланса ФРС и ипотечных облигаций.

Синяя линия — баланс ФРС от недели к неделе.

Зеленая линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, показатели снизились, и четко просматривается цикличность рассматриваемых показателей, поэтому стоит ожидать дальнейшее снижение баланса ФРС в ближайшие пару недель.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

На валютном рынке ожидается повышение волатильности

- 05 марта 2021, 11:56

- |

В четверг Джером Пауэлл намекнул на возможность преждевременного ужесточения монетарной политики, что является бычьим сигналом для американской валюты. Однако уже в эти выходные Сенат может одобрить новый антиковидный план и выбросить на рынок триллионы долларов. Рост денежной массы сулит ослабление доллару США.

Вакцинация идет полным ходом, из-за чего регулятор надеется на полное восстановление экономики в ближайшем будущем. По мнению Пауэлла, уже этим летом потребительские цены могут достичь желаемого показателя – умеренно выше 2%.

При этом глава ФРС подчеркнул, что экономика далека от перегрева и сейчас нет необходимости повышать ставки. Тем не менее рынку хватило намека на изменение в монетарной политике, чтобы за сутки доходность 10-летних казначейских облигаций выросла с 1,48% до 1,56%, а евро потерял около 100 пунктов.

( Читать дальше )

Обвал рынка продолжается. ФРС отказывается спасать инвесторов. Что делать инвесторам?

- 05 марта 2021, 09:31

- |

как реагировать на Пауэлла

- 05 марта 2021, 08:33

- |

«Рынки обеспокоены тем, что предложенный Джо Байденом

план стимулирования $1,9трлн доллара США приведет к перегреву экономики и вызовет инфляцию.»

Раньше при упоминании стимулов, рынок рос в ожидании новых денег, а

теперь падает в ожидании инфляции.

Напоминает анекдот про то, что нужно делать с жирафом:

уволить за верхоглядство или повысить за дальновидность. 😁

Раньше рынки росли в связи с выступлениями Пауэлла, теперь падают.

Если пойдет волна, потенциал падения высокий (P/E S&P 500 около 35, в 2 раза выше средней).

Если серьезно, то рынки обеспокоены, что Пауэлл (если читать между строк) уже сам говорит про рост инфляции при открытии экономики.

«Мы ожидаем, что по мере открытия экономики, по мере ее роста, мы увидим рост инфляции.

Это может оказать повышательное давление на цены».

А рост инфляции, в конце концов, приведет к росту ставок.

Дальше — по цепочке: рост стоимости обслуживания долгов, банкротства компаний — зомби (у которых доналоговая прибыль уже сейчас меньше стоимости обслуживания долга): около 25% компаний уйдут с рынка.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал