ФрС

Состояние ликвидности в США

- 25 января 2020, 11:53

- |

На текущей неделе наметились состояния долларовой ликвидности в США и мире без весомых изменений.

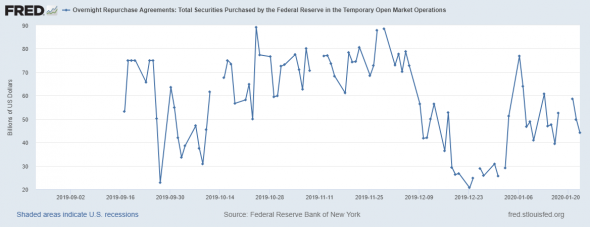

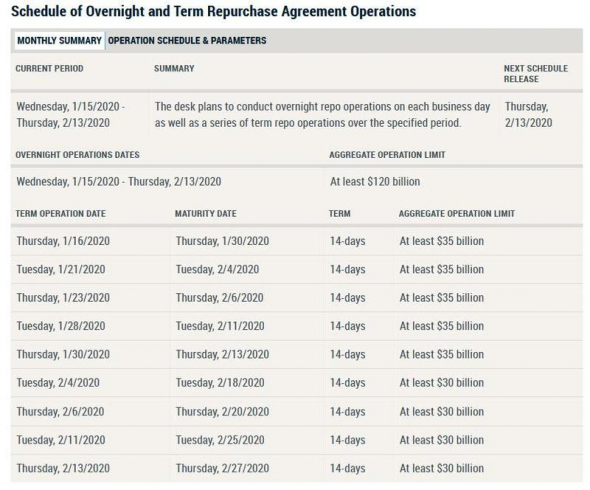

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло. Со средины февраля FOMC снижает дневные объемы РЕПО до, минимум, 30 млрд долларов, сейчас объемы не менее 35 млрд долларов.

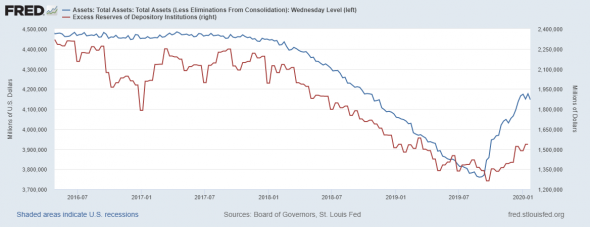

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс сократился на 30 млрд долларов. Показатель застопорился вблизи отметки 4,2 трлн долларов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 20 )

Коррекция на рынках

- 24 января 2020, 02:41

- |

Честно говоря, я не из тех кто часто создает сабжи, скорее из тех, кто может похихикать в комментариях.

Я просто постараюсь ответить на вопрос, когда коррекция и когда этот бешеный рост прекратится. Ну и меня заколебал бред армагедонщиков, ну и посты остальных оленей с тейк профитами по 200 пунктов по РТС.

По России:

В целом, легко можно понять, что коррекция глобальных рынков в той или иной степени на данный момент зависит только от рынков США.

Я даже больше скажу, что недовольных отсутствием коррекций быть на РФ не должно, поскольку все получили желанный откат рынков по примеру РТСа с 150 до 140. 10к пунктов хороший разгруз — бери и фиксируй, хотя обратите внимание, что Америка в этот период не корректировалась, так что можете не ныть. Далее нас ждал безоткатный почти рост до 165 день за днем. Понятно, что подарков не бывает и коррекция так или иначе должна была быть.

На настоящий момент РТС откатил на 6к пунктов и вполне может продолжить свой рост с таргетом как минимум на перехай. Почему?

( Читать дальше )

Utter Craziness - Пандемическое изобилие в условиях эйфории: как люди создают системы, возводят пирамиды и рождают кризисы

- 22 января 2020, 16:29

- |

Наставление из ажиотажного, предкризисного 2007 года не теряет своей актуальности и по сей день...

За последние несколько месяцев мы наблюдаем одно из величайших восхождений фондового рынка в истории Америки. S&P 500 70 дней подряд без коррекций в более чем 1%. При этом, на еженедельной основе можно наблюдать очередной безрассудный pump-up от ФРС. Но если бы цены на акции взлетели из-за шикарных экономических данных. Увы. С ростом баланса ФРС растут и цены на акции. Поэтому, сейчас Уолл-стрит где-то посреди шумной вечеринки, и все будет так, пока цены на акции продолжают двигаться в правильном направлении.

Эйфория и оптимисты с дикими глазами во всех деловых изданиях вещают о новом витке роста, и кажется, что это может продолжаться бесконечно.

Очень простой способ определить, являются ли цены на акции завышенными или недооцененными, состоит в том, чтобы посмотреть на соотношение цены к продажам для S&P 500. В лучшие времена оно должно быть где-то между 1,0 и 1,5, но благодаря абсурдному ралли теперь оно поднялось выше 2,4. Например, акции Apple взлетели на 84% за год, хотя его доходы выросли только на 2%.

( Читать дальше )

Что такое "симметричная цель по инфляции" для ФРС и ЕЦБ?

- 21 января 2020, 15:00

- |

Итак, клуб оптимистов пополнился более «влиятельными» членами – МВФ в своем обновленном прогнозе подтвердил, что темпы мирового экономического роста в 2020 будут выше, чем в 2019 – 3.3% при 2.9% в прошлом году. Это произойдет за счет восстановления темпов роста мировой торговли, которая в прошлом году показала рост всего на 1% против 3.7% в 2018. Главными драйверами восстановления (а точнее избавления от «оков») по мнению экспертов стало перемирие между Китаем и США, возобновление QEЕЦБ в сентябре прошлого года и квази-QE от ФРС (уже на более чем 400 млрд.!), которым она лечит дефицит ликвидности на рынке РЕПО, но упорно доказывает всем что эти меры временные.

МВФ заявил, что рост двух крупнейших экономик мира замедлится в 2020 – в США до 2.0% и в Китае до 6.0%. Любопытным стало замечание о том, что без сделки «первой фазы» прогноз роста китайской экономики был бы значительно меньше, т.е. эксперты организации считают, что экономика Китая все-таки была менее устойчива к торговой войне.

( Читать дальше )

Экологический печатный станок ЕЦБ. Обзор на предстоящую неделю от 19.01.2020

- 19 января 2020, 21:51

- |

По ФА…

1. Заседание ЕЦБ, 23 января

Протокол ЕЦБ от декабрьского заседания подтверждает намерение о сохранении ставок неизменными в ближайшее время на фоне удовлетворенности принятым в сентябре новым пакетом стимулов.

При этом члены ЕЦБ с одной стороны подчеркнули, что ставки ещё не достигли дна, при котором негатив от отрицательных ставок перевесит положительное влияние, но с другой стороны подтвердили свою обеспокоенность негативными побочными эффектами от низких ставок, что отличает риторику во время правления Лагард от эпохи Драги.

Насколько важным будет для рынков и курса евро сохранение ставок ЕЦБ неизменными в этом году?

Рыночные ожидания на снижение ставки ЕЦБ в этом году значительно уменьшились, рынки начинают учитывать возможность повышения ставок в 2021 году, но ожидания по повышению ставок можно умножить на ноль, т.к. политика ЕЦБ в 2021 году зависит от результата выборов в США в ноябре текущего года и последующей торговой политики нового президента.

Ожидания банков в отношении политики ЕЦБ разделены примерно поровну: часть банков ожидает, что политика ЕЦБ останется неизменной в этом году, но большая половина продолжает ожидать дальнейшего снижения ставок/увеличения размера программы QE, хотя ожидания по наращиванию стимулов переместились с начала года на его середину.

Понимание отсутствия перспектив дальнейшего ослабления монетарной политики ЕЦБ приведет к изменению прогнозов этих банков и спровоцирует некоторый рост евро, но ожидания вряд ли изменятся по итогу январского заседания ЕЦБ.

( Читать дальше )

ФРС сокращает ликвидность, наш рынок упадет на 15-35%

- 19 января 2020, 20:29

- |

Федеральная резервная система США с февраля начнет сокращать лимиты по операциям срочного репо, изымая у банков долларовые кредиты, которые активно закачивались в рынок в течение последних четырех месяцев.

❗Ликвидность будет снижаться и американский рынок вместе с нашим развернут вниз, и будет или корекция на 15-20% или падение на 30% и более.

Ещё есть риск не продления сделки Опек в марте и от этого может сильно упасть нефть и курс рубля.

Сейчас наш индекс ММВБ на историческом максимуме, а индекс РТС на максимуме с января 2013 года, и часто наш рынок разворачивали в январе-феврале после бурного роста.

Индекс РТС может снизится в ближайшие 2-6 месяцев до 1250 — 1400 это падение на 15-30% с текущего уровня.

Думаю завтра могут попробывать сделать финальный задерг вверх перед разворотом вниз по нашему рынку так как рынок будет тонкий и малоликвидный из за выходного завтра в США (День Мартина Лютера Кинга)

Те кто в лонге по акциям подумайте над фиксацией бумажной прибыли и сокращением или закрытием позиций по акциям которые принесли Вам хорошую прибыль, что бы потом их купить дешевле.

( Читать дальше )

Афера планетарного масштаба

- 17 января 2020, 22:09

- |

Офера планетарного масштаба. Богатые козлы майнят баксы, вливают их в рынок и поднимают цены принадлежащих им акций. И что самое важное — американские обыватели в восторге!

Хотите предвидеть, когда сипа обвалится?

Следите за долями группы фондов Vanguard, BlackRock и State Street в Google, Microsoft, Apple, Amazon, Facebook и других ИТ-пузырях. Следить удобно на сайте https://finance.yahoo.com/. Например, полюбуйтесь на мажоров Google - https://finance.yahoo.com/quote/GOOG/holders?p=GOOG. Вам тоже интересно, где эти КУЕсосы взяли бабло, чтобы купить такие доли?

( Читать дальше )

Надувание “пузыря”: чем грозят действия ФРС и других ЦБ?

- 17 января 2020, 18:08

- |

ФРС и другие крупнейшие ЦБ мира заливают финансовую систему свежими деньгами, не давая рынкам даже шанса на снижение. Как долго продлится надувание “пузыря” и к каким последствиям это приведет?

В последние пару месяцев фондовые рынки США и остального мира уверенно растут, игнорируя любые негативные новости и абсолютно оторвавшись от адекватных оценок финансовых показателей компаний.

Для анализа динамики рынка экспертам теперь нужен, по сути, всего один график – график еженедельного изменения баланса ФРС. К слову, он растет в течение 11 из 12 последних недель.

Zerohedge

Как видно на графике, индекс широкого рынка S&P 500 рос каждый раз, когда баланс расширялся, и снизился только в ту неделю, когда баланс ФРС снизился.

Это фактически является подтверждением того факта, что рост рынка является прямым следствием действий американского регулятора по накачке системы ликвидностью.

У этой теории, правда, есть и критики, которые считают иначе, но в банке Morgan Stanley, например, утверждают, что именно действия ЦБ являются причиной роста стоимости рисковых активов.

Стратег банка Майкл Уилсон пишет, что IV квартал 2019 г. был зеркальным отражением IV квартала 2018 г. Почти все акции и сектора участвовали в сильном ралли, подогреваемом центральным банком.

Он также отмечает, что беспрецедентный рост ликвидности может привести к более масштабному росту индексов, а S&P 500 к концу года окажется гораздо выше целевого значения Morgan Stanley и даже может достигнуть отметки 3500 пунктов.

Безусловно, имея такую поддержку ЦБ, довольно легко давать оптимистичные прогнозы, однако есть некоторые моменты, на которые стоит обратить внимание.

Проблема в том, что мы не знаем, как долго продлится этот всплеск ликвидности.

Пока же общий баланс ФРС, Банк Японии и ЕЦБ растет примерно на $100 млрд в месяц, и это не считая операции РЕПО ФРС, которые варьируются от $75 млрд до $490 млрд.

И хотя операции РЕПО уже не будут проводиться, это не означает, что денег в системе станет меньше. К тому же Народный банк Китая на прошлой неделе решил снизить норму резервных требований на 50 пунктов, что высвобождает резервы на сумму порядка $115 млрд.

В Morgan Stanley также отмечают, что Федрезерв объявлял о запуске своих программ как раз в те моменты, когда фондовый рынок терял почву под ногами.

( Читать дальше )

Снижение доходов ФРС – косвенный показатель серьезных проблем финсектора США

- 16 января 2020, 07:58

- |

На этой неделе Федеральная резервная Система США сообщила о том, что в 2019 году отчисления в бюджет США ФРС резко сократились. Это произошло на фоне снижения чистой прибыли центробанка, которая за год составила $55,5 млрд, сократившись на $7,6 млрд.

На этой неделе Федеральная резервная Система США сообщила о том, что в 2019 году отчисления в бюджет США ФРС резко сократились. Это произошло на фоне снижения чистой прибыли центробанка, которая за год составила $55,5 млрд, сократившись на $7,6 млрд.Сам факт того, что это самые низкие после 2009 года перечисления в бюджет, уже может вызвать опасения. Но если посмотреть на причины, которые привели к этому, то поводов для размышлений найдется уже больше.

Почему снизился доход ФРС?

Являясь центральным банком США, ФРС, тем не менее, формирует свой баланс по аналогии с обычным коммерческим банком: он получает такие же доходы и несет аналогичные расходы.

( Читать дальше )

ФРС начнет сокращать операции репо с февраля.

- 15 января 2020, 08:02

- |

ФРС не спешит отучать рынок репо от легких денег. При нынешнем темпе снижения в марте будут составлять 20 миллиардов долларов каждая, в апреле по 15 миллиардов долларов, в мае по 10 миллиардов долларов, и закончится в июне по 5 миллиардов долларов.

ФРС Нью-Йорка публикует свои операции и размеры репо на каждый день на своем веб-сайте . Ежедневный допинг ФРС на премаркете влияет на поведение рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал