ФрС

Низкие процентные ставки – новая реальность для развитых экономик?

- 14 мая 2019, 14:11

- |

Мучительно медленное восстановление и равнодушная к усилиям ЦБ инфляция может стать современной чумой развитых экономик, если политики не смогут найти логичного продолжения стимулирования при достижении нижнего порога ставок. Так считает топ-менеджер ФРС Джон Уильямс и современный опыт ЕС и Японии показывает, что он совершенно прав.

«Опыт учит нас, что лучше начать готовиться заранее, чем прождать слишком долго», заявил Уильямс, вероятно намекая на активную исследовательскую работу и изобретательность ФРС в поисках замены QE. Одна из альтернатив, которую я подробно рассмотрел во вчерашней статье, могла бы быть «привязка» ставки, которая очень напоминает таргетирование кривой доходности банка Японии, но имеет существенные отличия.

По мнению Уильямса, невозможность адекватно подготовиться равнозначна подготовке к провалу. Это говорит о серьезной разочарованности некоторых чиновников потенциалом QE, в частности перевесом его побочных эффектов над преимуществами.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Куе, ее, ФРС и следующая рецессия.

- 13 мая 2019, 15:41

- |

Всего ФРС удалось продать 580 млрд. из 4.5 трлн. накопленных активов, доводя баланс до минимума с ноября 2013 года.

После слова удалось всю статью можно бросать в топку. Поясню — ФРС продавал строго определенное число бумаг по заранее намеченному плану.

В своем заявлении от 20 сентября 2017 года Федеральный комитет по открытому рынку (FOMC) объявил, что он начнет в октябре программу нормализации баланса, описанную в добавлении к принципам и планам нормализации политики Комитета от июня 2017 года. Эта программа будет постепенно и предсказуемо сокращать запасы ценных бумаг Федеральной Резервной Системы за счет уменьшения реинвестирования основных платежей по ценным бумагам, хранящимся в системе Open Market Account (SOMA). В частности, FOMC поручил Бюро по торговле на открытом рынке (the Desk) в Федеральном резервном банке Нью-Йорка пролонгировать на аукционе основные платежи из SOMA holdings казначейских ценных бумаг со сроком погашения в течение каждого календарного месяца, которые превышают максимальную сумму за этот месяц. Если сумма ценных бумаг со сроком погашения в течение месяца меньше, чем лимит, действующий в этом месяце, то никакие ценные бумаги со сроком погашения не будут пролонгированы в течение этого месяца.

( Читать дальше )

Эра после QE: как ФРС будет бороться со следующей рецессией?

- 13 мая 2019, 15:24

- |

Массивная инфляция баланса активов крупных мировых ЦБ во время рецессии и незначительное и осторожное снижение во время экспансии (см. эффект храповика), поднимает вопрос о гибкости QE как инструмента для сглаживания экономических циклов. Такой вывод можно сделать, рассмотрев комбинацию побочных эффектов, которые ограничивают быструю корректировку QEкак в сторону увеличения, так и в сторону понижения. Быстро — в смысле временного интервала, в который укладывается экспансия, в течение которой потенциал эффективности инструментов должен быть приведен к необходимой норме. С одной стороны таким эффектом является раздутая оценка активов фондового рынка, иррациональность которых («липовое» благосостояние инвесторов) привязана к перспективам QE, с другой стороны — сжатие процентной маржи банков и ловушка ликвидности, при которой предельная эффективность QE падает и ведет только к росту издержек.

Пример с риторикой Пауэлла в декабре показывает, как ФРС может прогнуться под давлением фондовых рынков, что в конечном итоге привело к решению экстренному торможению в сокращения баланса активов. Пример Японии и ЕЦБ – таргетирование кривой доходности, TLTRO и дебаты о прогрессивной шкала ставок по депозитам являются наглядным примером концентрации усилий ЦБ на устранение издержек (т. е. помощи банковской системе).

( Читать дальше )

Global Macro: Выжидательная политика ФРС сохраняется

- 13 мая 2019, 15:19

- |

1 мая на очередном заседании ФРС ожидаемо сохранила целевую ставку в диапазоне 2,25 – 2,5 рр. Основные причины, из-за которых ФРС не изменяет ставку, в экономике США сохраняются. Среди них особое внимание глава ФРС Джером Пауэлл уделяет сохраняющейся низкой инфляции, которая остается на уровне ниже 2%. Компоненты, которые составляют индекс инфляции CPI по разному влияют на конечное значение. Так в марте CPI составил 1,9%. Главным контрибьютором стала составляющая продуктовых товаров в индексе CPI, которая прибавила 2,1%, в то же время составляющая энергетики в CPI снизилась до минус 0,4% из-за продолжающегося колебания цен на энергоносители, которые несут существенные политические риски. Несмотря на низкую инфляцию, вероятность однократного повышения целевой ставки ФРС в конце 2019 года сохраняется.

Доходность 10-летних Treasuries продолжает восстанавливать средние устойчивые уровни, хотя вероятность повторного инвертирования кривой доходности всё еще сохраняется. Продолжается нормализация баланса ФРС (System Open Market Account, SOMA), состоящего из Treasuries и MBS облигаций, начавшаяся ещё в 2017 году. к октябрю этого года ФРС намерен стать нетто покупателем Treasuries и сохранять в дальнейшем приемлемый баланс SOMA. В дальнейшем внимание ФРС будет сосредоточено на характеристиках своего портфеля Treasuries (average maturity).

( Читать дальше )

Кто ещё не пнул Трампа? Обзор на предстоящую неделю от 12.05.2019

- 12 мая 2019, 22:26

- |

По ФА…

1. Трампомания

История торговых переговоров США и Китая напоминает игру в шахматы.

Первый раунд переговоров состоялся в начале 2018 года, в результате весной было достигнуто соглашение на уровне экономических советников США и Китая, но в крайнюю минуту Трамп отказался от подписания соглашения, заявив, что он неудовлетворен его условиями.

Китай был шокирован отказом Трампа подписать достигнутое соглашение и на время погрузился в раздумье, а Трамп с лета 2018 года начал последовательное повышение пошлин на импорт Китая.

В сентябре 2018 года США повысили пошлины на 10% на импорт Китая в размере 200 млрд. долларов, рынки восприняли этот шаг позитивно, ибо ожидалось повышение пошлин на 25%.

Заявление Трампа об отсрочке повышения пошлин на 25% до 1 января 2019 было воспринято рынками как готовность к возобновлению переговоров и их ожидания были оправданы, Трамп и Си Цзиньпин согласовали общие рамки будущего торгового соглашения на саммите G20 2 декабря и договорились заморозить новые повышения пошлин до 1 марта, т.е. до даты предполагаемого заключения торгового соглашения.

( Читать дальше )

Индекс S&P500 оторвался от макроэкономической реальности.

- 10 мая 2019, 14:38

- |

В преддверии данных по инфляции в США, которые выйдут сегодня, сел разобраться, что же нам сулит будущее если его оценить через макроэкономическую и финансовую призму. Результаты немного удивили.

Более оперативная информация у меня в канале телеграмм https://t.me/khtrader нас там все больше и больше

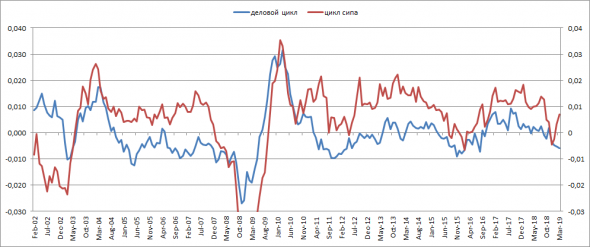

Итак, основная картинка иллюстрирует отрыв индекса S&P500 от макроэкономической реальности.

На картинке: красная линия среднегодовые темпы динамики индекса S&P500, синяя — тоже самое по деловому циклу (смесь темпов инфляции, индексов PMI и прочих данных).

Как видим, сипа растет, в то время как деловой цикл снижается, и потихоньку подходит к уровням 2016 года. Если бы не крепкий рынок труда, то с учетом роста инфляции можно было констатировать стагфляцию в экономике США, а лечится это как бронхит, долго и нудно.

Последний раз такая дивергенция наблюдалась в 2011 году, тогда рост рынка был стимулирован монетарной политикой QE от ФРС, сейчас же это происходит через фискальную политику QE (снижение налоговых ставок), что приводит к бай-бэкам, вместо вложений в капитальный инвестиции.

( Читать дальше )

Структура ФРС.

- 10 мая 2019, 08:16

- |

У ФРС есть три подразделения:

1. Совет управляющих ФРС. Он является независимым правительственным органом, отчитывается перед Конгрессом и подотчетен ему. Члены совета назначаются президентом по рекомендации и с согласия Сената. Совет осуществляет общее руководство над ФРС и контроль над резервными банками.

2. 12 федеральных резервных банков. Они оперативное подразделение ФРС и контролируются советом. Изначально границы округов банков были очерчены по торговым областям. Это обеспечивает отстаивание местных интересов и понимание местных особенностей. У каждого из 12 банков совет директоров из 9 человек. У коммерческих банков-членов ФРС, владеющих акциями резервного банка своего округа (акции с ограниченными правами, владение ими условие членства в системе) 6 директоров, трое остальных назначаются советом ФРС. Директора филиалов назначаются либо Резервным банком, либо советом управляющих.

( Читать дальше )

Россия смотрится сильнее остальных рынков

- 08 мая 2019, 15:05

- |

Российский рынок акций

На внешних рынках развивается полноценная коррекция, спровоцированная обострением ситуации вокруг торговых переговоров между Китаем и США. Развивающиеся рынки под давлением. Пока Россия смотрится сильнее остальных рынков за счет относительно высокой нефти и начала сезона дивидендных выплат. От результата переговоров США-Китай 9-10 мая будет зависеть дальнейшая динамика мировых фондовых рынков. Если переговоры закончатся провалом и введением новых тарифов, на рынках должна продлиться коррекция, т.к. на такой сценарий в полной мере инвесторы не настроены.

С технической точки зрения индекс ММВБ вблизи поддержки 2550-2555 пунктов. Пробой этого уровня вниз по цене закрытия будет с большой вероятностью означать движение вниз сначала к 2500 пунктам, а затем и ближе к 2400. Удержание этого уровня дает надежду на продолжение роста к историческим максимумам.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,2%, по недельным — RUB 7,5-8%, USD 2,2-2,4%.

( Читать дальше )

FedWatch Tool - мониторинг вероятности изменения ставки ФРС в режиме онлайн

- 06 мая 2019, 12:46

- |

Например в настоящий момент рынок закладывает, что к декабрю ставка будет снижена на 25бп с вероятностью 40,7% и на 50 бп с вероятностью 15%

Ссылка

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html/

не благодарите

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал