ФрС

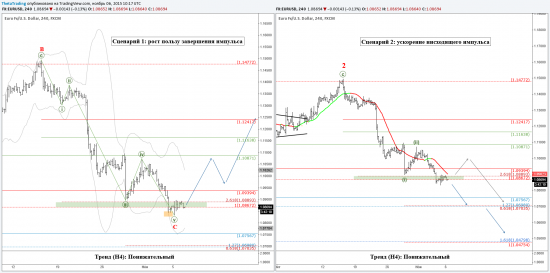

Анализ EURUSD перед данными по рынку труда США (NFP)

- 06 ноября 2015, 13:19

- |

График с обновлением: https://ru.tradingview.com/chart/EURUSD/kj8xSULE/

Фундаментальные факторы

Центральным событием дня является отчет по рынку труда США. Его значение трудно переоценить, так как эти данные могут оказать прямое влияние на Федрезерв при принятии решения по процентной ставке в декабре. В ходе выступления в Комитете по финансовым услугам Конгресса глава ФРС Йеллен вновь заявила о вероятности повышения процентных ставок на заседании в декабре. По ее мнению, экономика США продолжит расти достаточными темпами для улучшения ситуации на рынке труда и для возвращения инфляции к целевой отметке 2%. “Если поступающая информация подтвердит эти ожидания… декабрь является вполне вероятным”, — подчеркнула Йеллен. Эти слова вызвали новую волну покупок доллара и увеличили вероятность ужесточения политики в декабре, рассчитываемую исходя из динамики фьючерсов на процентные ставки. В настоящий момент она составляет 58%.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Супер пятница задаст вектор движения на ближайший месяц.

- 06 ноября 2015, 10:24

- |

Итоги сегодняшнего дня, возможно, определят вектор движения всех фондовых рынков на ближайший месяц. В 16.30 сегодня выйдут данные по рынку труда США за октябрь, и если они окажутся сильными, то шансы на повышение ставки в США в декабре подскочат до новых максимумов. На текущий момент, шансы на ужесточение денежно кредитной политики в Америке на декабрьском заседании ФРС оцениваются в 64%. На своих последних выступлениях председатель ФРС госпожа Д.Йеллен неоднократно давала намёки, что ставку нужно повышать в текущем году, что риски в мировой экономике Америку больше не пугают и что рынок труда уже сбалансирован. Осталось дождаться ещё одного подтверждения, в виде сильных данных по безработице, которые выйдут сегодня.

Как ожидается, сегодняшние данные покажут, что американская экономика в октябре создаст не менее 180 тысяч рабочих мест, а общий уровень безработицы снизится на 0.1% до 5%. Если данные окажутся лучше ожиданий, то это будет негативно воспринято фондовыми рынками и мы увидим бегство из рисковых активов. Также, в случае выхода сильных данных, мы увидим дальнейшее укрепление американского доллара на глобальном валютном рынке и падение цен на драгоценные металлы. Ключевая валютная пара евро-доллар может за несколько дней опуститься до отметки 1.05, а котировки золота могут обновить минимум за последние 5 лет. Сильные данные по рынку труда США окажут давление и на нефтяные котировки, поэтому российская валюта может оказаться под двойным давлением. В паре с американским долларом, российский рубль запросто может достичь буквально за один день отметку 65. В случае её прохождения, будет открыта дорога к отметке 70 рублей за один американский доллар, но это ближе к декабрю.

( Читать дальше )

Акценты в причинах снижения цен на нефть

- 05 ноября 2015, 09:38

- |

Цены на нефть и нефтепродукты в среду сильно снизились, почти полностью компенсировав сильный рост, произошедший в предыдущий день. Интенсивное снижение цен на нефть началось в 18 часов. Это время начала выступления главы ФРС в Конгрессе США. Председатель ФРС сделала более определенные намеки о возможном повышении ставки на декабрьском заседании Комитета по открытым рынкам. За сутки рынок пересмотрел вероятность повышения ставки в декабре, увеличив ее оценку почти на 4% с 52,3% в предыдущий день до 56,2%.

Подросла доходность казначейских облигаций, а так же вырос индекс доллара.

( Читать дальше )

Йеллен дала намёк на декабрьское повышение

- 04 ноября 2015, 19:22

- |

- *YELLEN SAYS SHE SEES U.S. ECONOMY AS PERFORMING WELL

- *YELLEN SAYS SHE SEES LABOR SLACK DIMINISHED SIGNIFICANTLY

- *YELLEN SAYS FOMC THOUGHT IT COULD BE APPROPRIATE TO MOVE IN DEC

- *YELLEN SAYS NO DECISION MADE ON DEC. MOVE, DATA TO BE MONITORED

- *YELLEN SAYS DEC. WOULD BE `LIVE' MEETING IF DATA SUPPORTS MOVE

- *YELLEN: FED EXPECTS ECONOMY TO JUSTIFY GRADUAL TIGHTENING PACE

Йеллен ФРС США

- 04 ноября 2015, 18:58

- |

— наблюдает существенное снижение недоиспользования ресурсов на рынке труда;

— темп роста числа рабочих мест недавно замедлился;

— FOMC полагает, то изменение процентной ставки может быть уместным в декабре;

— решения по изменению ставки в декабре не приятно, будут наблюдать (экономические) данные;

— решения на декабрьском заседании FOMC не предопределены, будут приниматься на заседании, если данные поддержат изменения;

— инфляция возвращается к целевому уровню так как давление ослабляется;

- ФРС ожидает, что состояние экономики оправдает постепенное ужесточение денежной политики;

— рынок должен обращать внимание на путь изменения денежной политики со временем.

ФРС США, Йеллен: Нужно много сделать для управления рисками

ФРС США, Йеллен не стала комментировать монетарную политику

ФРС США, Йеллен: Сохраняются проблемы риск-менеджмента в банках

Это новогоднее ралли, Карл!

- 04 ноября 2015, 12:00

- |

— Но почему ток рано?

— потому, что 16 декабря заседание ФРС, надо успеть отраллировать до повышения ставки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал